Bitcoin (BTC) se ha revalorizado casi un 60% hasta situarse en torno a los USD 27,000 en 2023 en medio de las previsiones de que la Reserva Federal pausaría su endurecimiento cuantitativo en medio de la crisis bancaria estadounidense. Aun así, el precio de BTC no ha logrado superar los USD 30,000 con decisión.

El agotamiento de las compras en este nivel psicológico clave provocó una corrección del precio hacia los USD 25,000 durante la semana pasada. Curiosamente, el descenso ha reforzado la correlación de Bitcoin con varias métricas financieras tradicionales.

Pero, ¿aumenta esto el riesgo de que Bitcoin continúe su tendencia bajista en el segundo trimestre? Veámoslo más de cerca.

Doble fondo del índice del dólar estadounidense

El índice del dólar estadounidense (DXY), que mide la fortaleza del billete verde frente a una cesta de las principales divisas extranjeras, subió un 1.4% hasta 102.70 en la semana que finalizó el 14 de mayo. La subida marcó la mejor semana del dólar desde septiembre de 2022.

Curiosamente, la subida del dólar dejó tras de sí un potencial patrón de doble fondo, confirmado por dos puntos bajos cerca de un nivel de precios horizontal identical en torno a 100.75. Un patrón de doble fondo es una configuración de reversión alcista, lo que sugiere que el DXY podría subir hacia 105.85 en los próximos meses.

El índice de fuerza relativa (RSI) semanal del DXY, que ha experimentado un rebote después de alcanzar 35 – sólo cinco puntos por encima del umbral de sobreventa – insinúa aún más la continuación alcista, que suele ser un mal presagio para el precio de Bitcoin.

La razón principal es el fortalecimiento de la correlación semanal negativa entre Bitcoin y DXY, con el coeficiente alrededor de -50 a partir del 14 de mayo.

A principios de semana, el último informe del índice de precios al consumo (IPC) de EE.UU. mostró que la inflación general cayó al 4.9% en abril, frente al 5% del mes anterior. Sin embargo, la inflación subyacente subió un 5.5%, lo que sugiere que las presiones subyacentes sobre los precios se mantienen firmes, lo que por ahora ha enfriado las expectativas de recorte de tipos de la Fed.

John Authers de Bloomberg escribe:

«Las probabilidades de una ‘pausa’ en las subidas de los tipos de interés el mes que viene han aumentado hasta prácticamente la certeza en los mercados de futuros y swaps, tras haber sido consideradas como una posibilidad del 84% antes de que se publicaran las cifras».

Una pausa de la Fed debería traducirse en una estabilización del mercado de bonos. La historia indica que unos tipos de interés estables han sido buenos para los bonos del Tesoro estadounidense, pero malos para las acciones, según Erin Browne y Emmanuel Sharef, de Pimco:

«Si la Reserva Federal hace una pausa en su tipo máximo durante al menos seis meses y EE.UU. entra en recesión, la historia sugiere que la rentabilidad a 12 meses tras la última subida de tipos podría ser plana para los bonos del Tesoro estadounidense a 10 años, mientras que el S&P 500 podría ceder bruscamente».

Por lo tanto, un apetito por el riesgo agriado sería una bendición para el dólar, al tiempo que aumenta el riesgo de que Bitcoin no recupere los USD 30,000 a corto plazo.

El precio del oro, cerca de un punto de inflexión clave

El precio del oro ha subido casi un 15% hasta superar los USD 2,000 la onza en medio de la crisis bancaria. La correlación positiva con Bitcoin también se ha fortalecido, con un coeficiente semanal de .82 a 14 de mayo.

Pero el repunte del oro ha llevado su precio a un infame nivel de resistencia horizontal cerca de los USD 2,075. En marzo de 2022, este nivel fue decisivo para desencadenar una brusca fase de reversión bajista que hizo caer el valor del oro hasta un 22%.

Del mismo modo, la prueba del nivel como resistencia en agosto de 2020 precedió a una caída del precio del 18%. Si el escenario se repitiera en 2023, el precio del oro podría caer hacia su media móvil exponencial de 50 semanas (EMA de 50 semanas la onda roja) cerca de los USD 1,850.

El RSI semanal del oro, en torno a su lectura de sobrecompra de 70, indica un escenario bajista comparable. Como resultado de la correlación positiva del steel precioso con el Bitcoin, este último podría sufrir una corrección comparable en el 2T.

Disminuye la masa monetaria M2

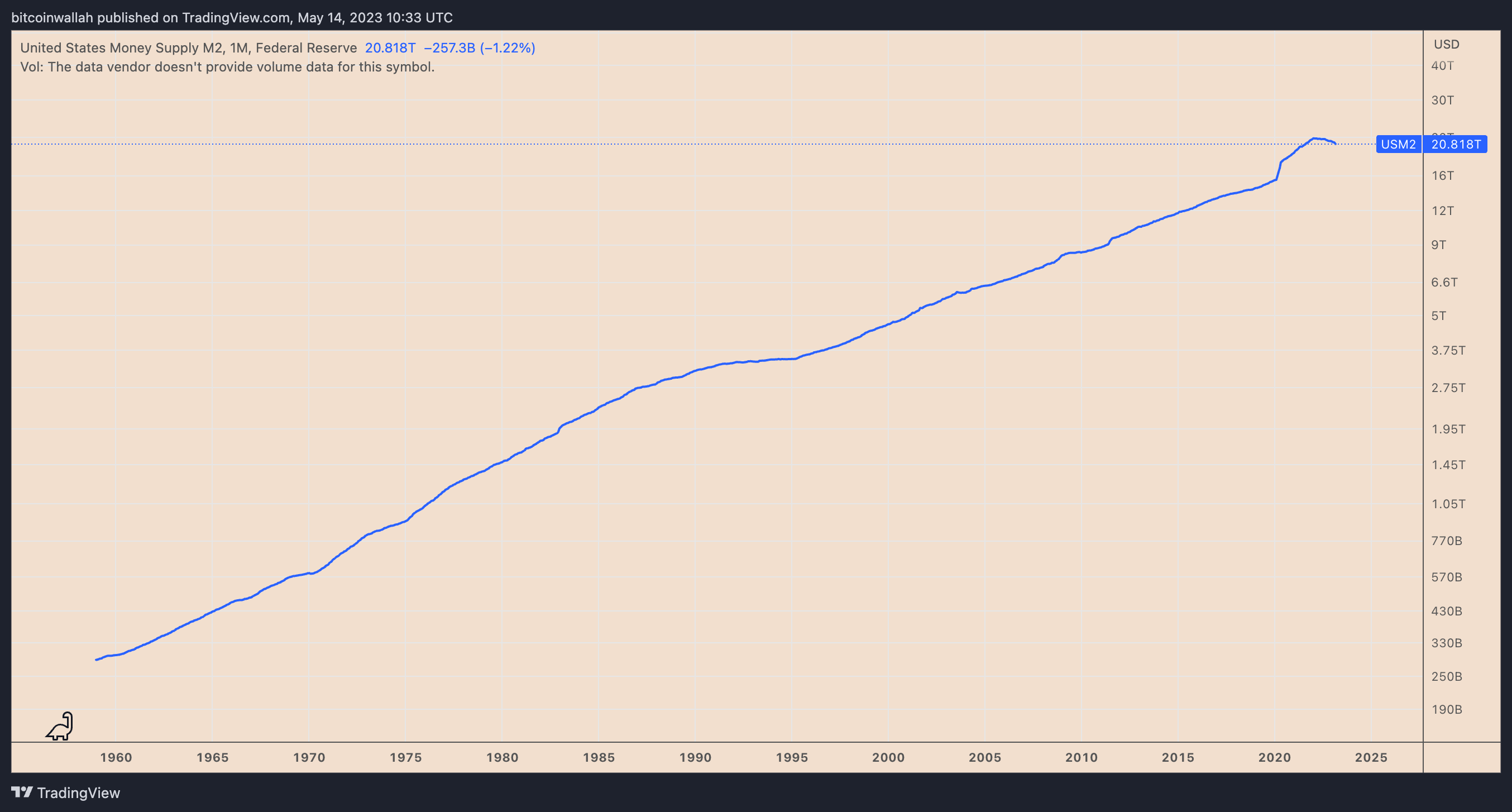

M2 mide el efectivo en circulación más los dólares en cuentas bancarias y del mercado monetario. La cifra de M2 se disparó más de un 40% durante la pandemia de Covid-19 debido a la expansión cuantitativa de la Fed, alcanzando un máximo de 21.84 billones de dólares en enero de 2022.

Desde entonces ha descendido a 20.81 billones de dólares, más de un 4% desde el máximo, en mayo de 2023.

Una caída de más del 2% en la oferta M2 -algo que ha ocurrido cuatro veces hasta la fecha- es una mala noticia para el mercado de valores, ya que precedió a tres depresiones y a un pánico.

En otras palabras, el significativo movimiento a la baja de M2 podría presagiar nuevos mínimos para Bitcoin, que a menudo se mueve en tándem con los índices bursátiles estadounidenses.

Actualmente, el coeficiente de correlación semanal entre Bitcoin y el índice Nasdaq-100 es de .92.

La «cuña ascendente» del precio de Bitcoin

Bitcoin parece dirigirse hacia el rango de precios de USD 15,000-USD 20,000, dependiendo de su potencial punto de ruptura de lo que parece ser un patrón de cuña ascendente.

Para los analistas técnicos, una cuña ascendente es un patrón de reversión bajista que aparece cuando el precio sube más dentro de un rango definido por dos líneas de tendencia ascendentes que se contraen. Se resuelve después de que el precio rompe por debajo de la línea de tendencia inferior, cayendo tanto como la altura máxima de la cuña.

Si este patrón de precios de BTC se confirma, especialmente teniendo en cuenta los indicadores macro mencionados anteriormente, el precio de Bitcoin podría caer hasta los USD 15,000 en 2023, lo que supondría un descenso del 45% respecto a los niveles de precios actuales.

Este artículo no contiene consejos ni recomendaciones de inversión. Cada movimiento de inversión y negociación implica un riesgo, los lectores deben realizar su propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.