Los analistas criptográficos en X (la plataforma de redes sociales anteriormente conocida como Twitter) y en las entrevistas de YouTube han estado hablando sobre la tendencia de que Bitcoin abandone los intercambios centralizados.

El 29 de agosto, la cantidad de Bitcoin (BTC) mantenida en los intercambios experimentó una disminución, alcanzando su punto más bajo desde enero de 2018. Si bien varios factores podrían subyacer a este movimiento, los expertos que analizan los datos de blockchain a menudo interpretan el cambio como un indicador positivo. Los comerciantes ahora se preguntan qué podría haber causado la incapacidad de Bitcoin para superar los $ 31,000, ya que esta acción del precio no se alinea con su opinión de que menos monedas en los intercambios es alcista para el precio de BTC.

La perspectiva sobre la caída del Bitcoin en las bolsas centralizadas surge de la noción de que cuando los comerciantes retiran sus monedas, indica un sentimiento alcista. Esto suele estar asociado con una estrategia de mantener los activos en autocustodia a largo plazo.

Aunque estas suposiciones carecen de pruebas concluyentes, su persistencia probablemente se debe a un precedente histórico. Sin embargo, sigue siendo difícil establecer una relación entre estos eventos y una causa específica, independientemente de la frecuencia de tales sucesos. Si bien comprar en bolsas puede requerir el depósito de moneda fiduciaria de antemano, lo contrario no es necesariamente cierto.

Los datos no muestran correlación entre las métricas en cadena y la acción del precio de Bitcoin

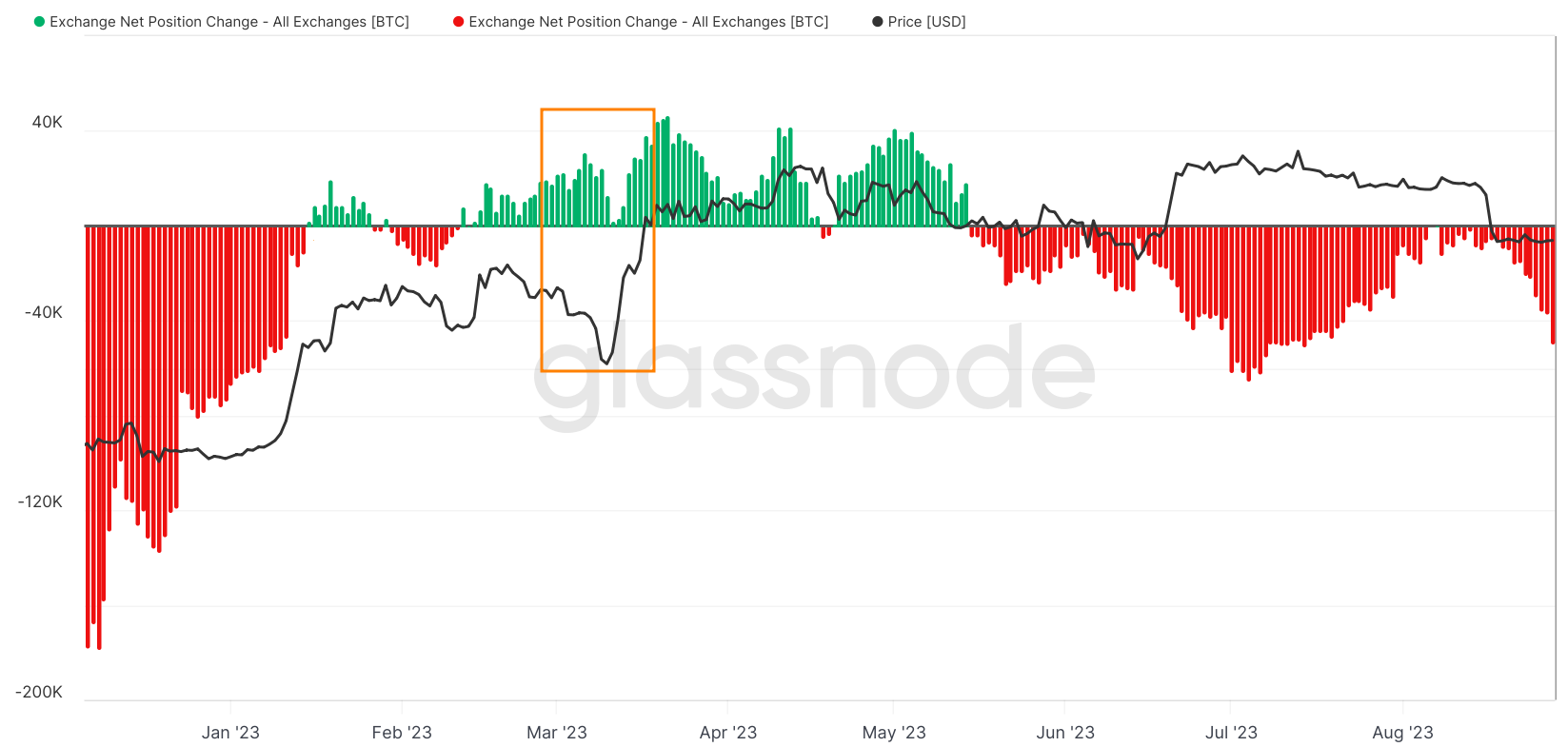

Los datos de las transacciones de blockchain muestran una reducción constante en los depósitos de Bitcoin en las bolsas desde mediados de mayo. Al mismo tiempo, la trayectoria del precio de Bitcoin no ofrece indicios sustanciales de un repunte alcista, con la excepción de un breve aumento a mediados de junio que coincidió con la presentación por parte de BlackRock de una solicitud para un fondo cotizado en bolsa al contado.

Vale la pena señalar que el período que abarcó un aumento del 30% del 12 al 19 de marzo fue testigo de un aumento en los depósitos en las bolsas, lo que contrasta las predicciones del análisis en cadena. A pesar de esta contradicción, son escasos los casos de personas influyentes que aborden las debilidades de estos mitos perdurables. Esto podría atribuirse a la simplicidad de vincular los depósitos en las bolsas con una mayor inclinación a vender.

Ciertamente, todos los indicadores son propensos a imprecisiones ocasionales, y no es prudente depender únicamente del análisis en cadena para dictar las tendencias del mercado. Sin embargo, la noción de que los retiros de las bolsas se destinan predominantemente a la transferencia a almacenamiento en frío carece de fundamento sustancial y existe en gran medida como una propuesta hipotética. Por ejemplo, hay tres posibles razones que explican la reducción de los depósitos en las bolsas no relacionadas con una disminución de la intención de venta a corto plazo.

Los poseedores de Bitcoin pasaron a una solución de custodia confiable

La explicación más importante de que los retiros de Bitcoin de los intercambios no necesariamente indiquen una disminución en la presión de venta a corto plazo es la creciente confianza en las soluciones de custodia. Esto implica que estas monedas podrían haber sido adquiridas en el pasado, y sólo recientemente el propietario se ha sentido cómodo moviéndolas. En certain, custodios reputados como Key Have confidence in sorprendieron a los inversores cuando solicitaron protección por quiebra del Capítulo 11 en Delaware debido a la escasez de fondos de los clientes. Además, en junio se robó una asombrosa suma de aproximadamente 35 millones de dólares en criptoactivos a los usuarios de Atomic Wallet. La falta de confianza predominante en las soluciones de custodia podría aclarar el enfoque cauteloso que adoptaron los inversores antes de iniciar retiros de las bolsas.

Los inversores han perdido la confianza en los intercambios centralizados

El 5 de junio, la Comisión de Bolsa y Valores inició una demanda authorized contra Binance, alegando la oferta de valores no registrados. Apenas un día después de la demanda de Binance, la comisión centró su atención en Coinbase por motivos análogos, sosteniendo que las altcoins prominentes proporcionadas por el intercambio cumplen con los criterios para ser valores. Para complicar aún más las cosas, un informe del 2 de agosto de Semafor reveló que funcionarios del Departamento de Justicia de los Estados Unidos expresaron temores acerca de que una acusación contra Binance desencadenara una corrida en el intercambio, related a los eventos que rodearon a FTX en noviembre de 2022. Estas acciones regulatorias pueden haber influido en las decisiones de los usuarios. mantener sus monedas depositadas alejadas de los intercambios, independientemente de sus intenciones de venta, haciendo así que los retiros no estén relacionados con las fluctuaciones de precios.

El menor interés de los compradores podría equilibrar la tendencia

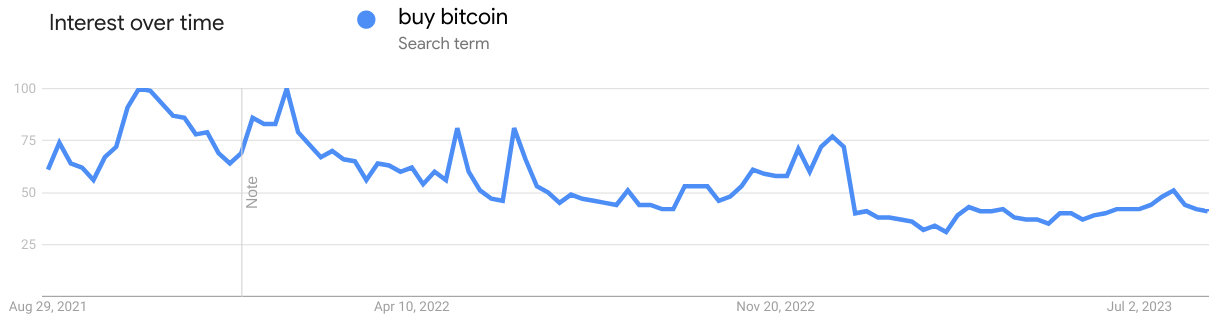

Incluso si se postula que la mayoría del Bitcoin que sale de los intercambios se dirige a billeteras frías, lo que implica que los tenedores tienen una propensión reducida a realizar ventas a corto plazo, la faceta de la demanda de la ecuación ha encontrado su propio conjunto de desafíos. Por ejemplo, una búsqueda de «comprar Bitcoin» en Google Tendencies ha tenido dificultades para superar el 50% de su máximo de dos años anterior.

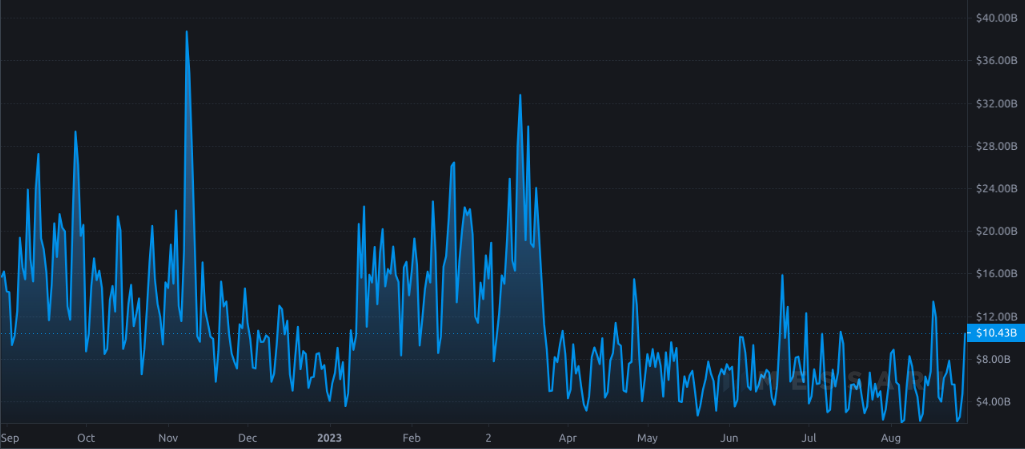

De manera equivalent, el volumen de operaciones al contado de Bitcoin promedió unos modestos 7 mil millones de dólares por día en agosto, lo que representa menos de la mitad de la actividad comercial observada entre enero y marzo.

Como resultado, los datos subrayan un interés menguante por parte de los compradores, lo que a su vez refleja la falta de impulso alcista de Bitcoin. Esta tendencia paralela se alinea con la disminución en la cantidad de monedas depositadas en los intercambios. En consecuencia, a pesar de que los depósitos en divisas de Bitcoin se desplomaron a niveles vistos por última vez en 2018, el efecto sobre el equilibrio entre oferta y demanda es insignificante, debido a la moderada actividad comercial que ha prevalecido.

En última instancia, si bien el análisis de métricas en cadena podría proporcionar un respaldo essential para la noción de que las monedas pasen a ser posesión de tenedores a largo plazo, este punto de vista ofrece escaso respaldo en términos de dinámica de precios, ya que el movimiento puede reflejar una renuencia más amplia a negociar activamente el activo.

Este artículo tiene fines de información standard y no pretende ser ni debe tomarse como asesoramiento lawful o de inversión. Los puntos de vista, pensamientos y opiniones expresados aquí son únicamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.