Hola y bienvenido a la última edición del boletín Cryptofinance del FT. Scott estará fuera esta semana, así que me tienes y estoy analizando la promesa y el progreso de la tokenización.

Pregúntele a la gente de las finanzas tradicionales qué están haciendo con las criptomonedas y lo más possible es que los escuche responder con entusiasmo: «¡La tokenización es realmente interesante!».

Aléjese de los titulares y encontrará muchos de los nombres más importantes de Wall Avenue explorando esta plan. Esta semana, Citi se convirtió en la última gran institución en dar un paso hacia la tokenización al permitir que los clientes con mucho dinero conviertan sus depósitos en tokens.

Los gestores de activos, desde BlackRock hasta Abrdn, y bancos de inversión como JPMorgan y Morgan Stanley también están invirtiendo en empresas de tokenización o explorando ellos mismos cómo convertir activos tradicionales, como bonos y fondos, en versiones digitales. Incluso el director ejecutivo de BlackRock, Larry Fink, aspirante al título de “Rey de Wall Street”, ha dicho que la tokenización de valores presagiará la “próxima generación” de los mercados.

¿Así que qué es lo? Para los no iniciados: en su forma más easy, la tokenización es cuando un activo digital o “token” representa la propiedad y otra información sobre un activo tradicional, como un bono o un fondo. Los tokens se encuentran en un libro de contabilidad distribuido y pueden contener mucha información digital, como el historial de propiedad del activo, la transacción, el comercio y los detalles regulatorios. Dependiendo de la configuración, el token y su información pueden mantenerse públicamente o en una cadena de bloques privada.

Pero la tecnología es un mundo donde muchas cosas son «interesantes». Algunas cosas se desmoronan rápidamente cuando entran en contacto con la realidad y se convierten en un recuerdo que hace temblar la cabeza, como las NFT y el metaverso. Otros, como el iPod e World wide web, cambiaron fundamentalmente la forma en que consumimos música e información. Si va a ser lo último, todavía estamos en los primeros indicios de la revolución.

Si bien la palabra de moda sobre tokenización ha existido durante algunos años, solo se emitieron bonos digitales por valor de 500 millones de dólares en el año hasta el 12 de septiembre, según S&P Global Scores, una mera gota en el vasto océano del mercado de deuda (hasta agosto de este año). , se habían emitido alrededor de 5,3 billones de dólares en bonos estadounidenses, según Sifma).

«Todavía estamos en los primeros días de la tokenización», dijo Amarjit Singh, socio de EY, pero añadió que «es fantástico ver a las empresas sumergirse en el agua».

Una de esas empresas es el administrador de activos estadounidense Franklin Templeton, que gestiona activos por valor de 1,4 billones de dólares. La firma de Nueva York administra un fondo del mercado monetario simbólico y ha logrado eficiencias en la forma en que procesa tareas administrativas aburridas pero cruciales.

“Para los fondos del mercado monetario, cada día se lleva a cabo alguna acción corporativa en un fondo. Devengo de tipos de interés. . . pago de dividendos . . . Cada vez que ocurre una acción, el agente de transferencia actualiza los registros”, según Sandy Kaul, jefe de servicios de asesoría para inversores y activos digitales del administrador de dinero.

«El beneficio de hacer esto en blockchain ha sido que solo se actualiza un registro de transacción, no varios. [records].”

Hamilton Lane, un gestor de inversiones de 820 mil millones de dólares, ha lanzado múltiples fondos tokenizados. Eso les ha permitido recurrir a «inversores individuales de hoy que sólo quieren operar con una billetera digital y no quieren hacer cosas en un mundo no electronic», según Erik Hirsch, vicepresidente de Hamilton Lane.

Pero este tipo de eficiencias del mundo real están resultando difíciles de vender. Para muchos, mencionar la palabra “blockchain” inevitablemente evoca la imagen negativa del mundo criptográfico.

«Cuando le digo ‘token’ a la gente, mucha gente piensa en criptomonedas y creo que dejar claro que estos no son mundos relacionados, eso por sí solo, honestamente, ha sido un obstáculo sorprendente», dijo Hirsch.

Kaul señaló que a otros gestores de activos les preocupaba mucho hacer lo mismo. «Se necesita el sistema de billetera, se necesita la infraestructura, se necesita claridad regulatoria».

Las grandes empresas están subcontratando el duro trabajo tecnológico. Hamilton Lane ha recurrido a la fintech estadounidense Securitize para que haga gran parte del trabajo pesado de sus fondos tokenizados.

Hirsch dijo que pasar por una serie de controles contra el lavado de dinero al establecerse en Securitize realmente había reducido los costos tanto para Hamilton como para sus inversores. “El funcionamiento de los fondos tradicionales del mercado privado no es fácil, hay muchos abogados que conocen a su cliente y procesos contra el lavado de dinero que son complicados. Si quieres hacer cinco fondos, tienes que pasar por cinco de esos procesos”, pero con un fondo tokenizado es uno y listo, dijo.

Aún así, queda la pregunta de si la tokenización es un iPod o un NFT. Para que realmente despegue, tiene que haber demanda. A pesar de todos los artículos de investigación y paneles de conferencias, los relativamente pocos acuerdos sugieren que todavía no hay suficientes inversores institucionales clamando por bonos, fondos o acciones tokenizados.

Tampoco hay ganas de que los administradores de fondos pasen por el largo y arduo proceso de crear valores digitales cuando pueden evitar la molestia comprando los mismos fondos de la misma manera que lo hacen normalmente. Como admite Hirsch, los fondos “existen en el mundo simbólico y en el mundo no simbólico. No creamos cosas únicas sólo para el mundo simbólico”.

Esto es un reflejo de la demanda limitada de tokenizados únicamente. «Llegar allí supone un gran salto desde donde nos encontramos ahora», afirmó Singh de EY.

¿Cuál es su opinión sobre la tokenización de activos? Envíeme un correo electrónico a nikou.asgari@ft.com

Destacados semanales

-

Galaxy Digital, del multimillonario estadounidense Mike Novogratz, se está instalando en Europa, atraído por el progreso de Londres y de la UE en la creación de regulaciones criptográficas, un marcado contraste con Estados Unidos.

-

Tether, el mayor emisor de monedas estables del mundo, reanudó el préstamo de sus monedas a los clientes, menos de un año después de que dijera que cesaría la controvertida práctica. Dijo que era para evitar que los clientes tuvieran que «vender sus garantías a precios potencialmente desfavorables, lo que podría generar pérdidas».

-

El sueño de Hong Kong de convertirse en un centro de criptomonedas se ha vuelto amargo después de que la policía arrestara al menos a 11 personas en relación con un fraude generalizado en la bolsa JPEX.

-

En criptografía, incluso aquellos que rastrean a los piratas informáticos pueden ser pirateados. El proveedor de datos Nansen fue golpeado con un Filtración de datosdijo el viernes. Se estimó que poco menos del 7 por ciento de las direcciones de correo electrónico de los usuarios estaban expuestas y una cantidad menor tenía expuestas sus direcciones de blockchain.

Fragmento de la semana: se lo diré a tu mamá

¿Qué haces cuando el director ejecutivo de criptomonedas de tu hijo te da un salario anual de apenas 200.000 dólares, en lugar del millón de dólares que esperabas? ¡Llame a su madre para que le ayude, por supuesto!

Eso es lo que hizo Joseph Bankman cuando su hijo, el presunto estafador Sam Bankman-Fried, no le pagaba un salario suficientemente alto, según un expediente judicial presentado por los administradores de FTX, citando un correo electrónico.

«Vaya, Sam, no sé qué decir aquí». . . Poner a Barbara en esto”.

La divulgación es parte de una demanda que FTX presentó contra los profesores de Stanford Bankman y su esposa Barbara Fried, por apropiación indebida de fondos del criptoexchange colapsado. Además de un jugoso salario, los padres de SBF supuestamente gastaron dinero en propiedades, mobiliario y billetes de avión, entre otros gastos generosos.

Minería de datos: el token moribundo de Binance

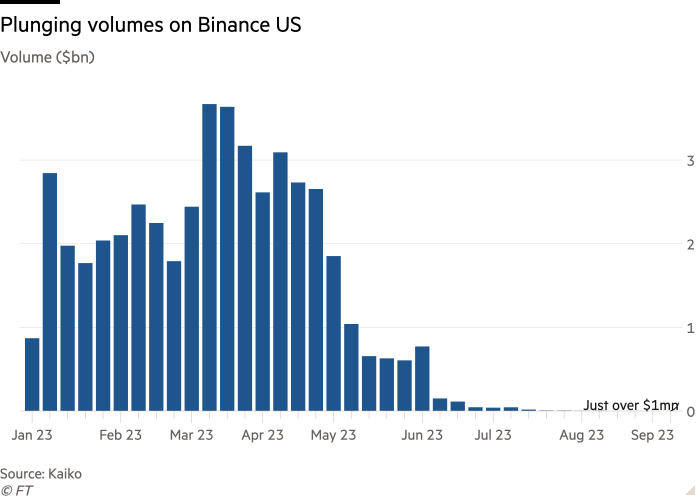

Desde que la Comisión de Bolsa y Valores de EE. UU. demandó a Binance US en junio por violar las leyes de valores al vender valores no registrados a inversores, los volúmenes en la bolsa se han desplomado. Para agravar sus problemas, el director ejecutivo del lugar renunció la semana pasada y se eliminaron 100 puestos de trabajo, alrededor de un tercio de sus empleados, dejando a la bolsa no sólo apenas operando sino también con operaciones desnudas.

FT Cryptofinance es editado esta semana por Philip Stafford. Por favor envíe sus pensamientos y comentarios a criptofinanza@ft.com.