Alergia Terapéutica plc (LON:AGY) Los accionistas sin duda están contentos de ver que el precio de las acciones ha rebotado un 28% en el último mes, aunque todavía está luchando por recuperar el terreno perdido recientemente. Aún así, el salto de 30 días no cambia el hecho de que los accionistas a largo plazo han visto sus acciones diezmadas por la caída del 81% del precio de las acciones en los últimos doce meses.

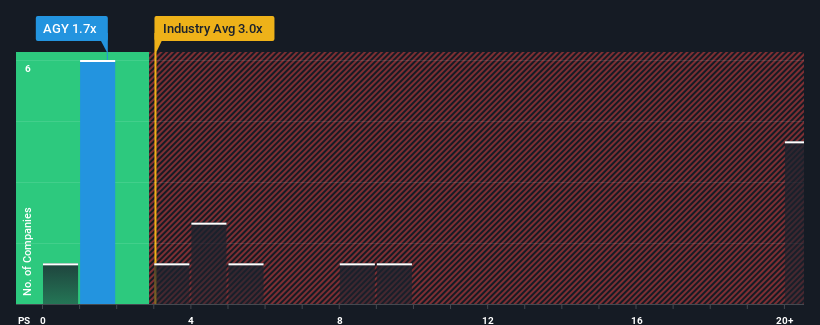

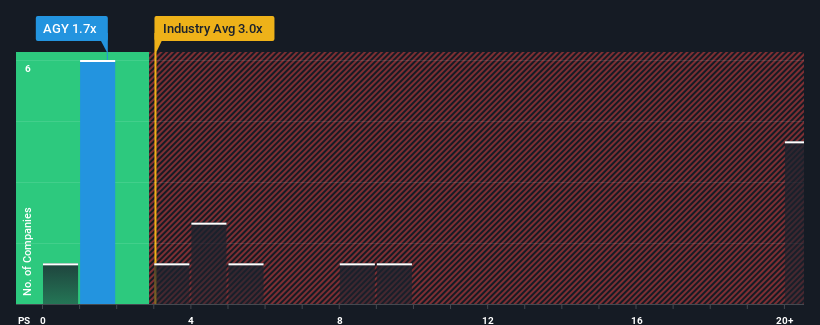

Incluso después de un salto tan grande en el precio, la relación precio-ventas (o «P/S») de Allergy Therapeutics de 1,7 veces aún podría hacer que parezca una compra fuerte en este momento en comparación con la industria farmacéutica en typical en el Reino Unido. , donde alrededor de la mitad de las empresas tienen ratios P/S superiores a 4,4x e incluso P/S superiores a 16x son bastante comunes. Sin embargo, el P/S puede ser bastante bajo por alguna razón y es necesario realizar más investigaciones para determinar si está justificado.

Vea nuestro último análisis sobre terapias para las alergias

¿Cómo se ha desempeñado recientemente la terapia contra las alergias?

A modo de ejemplo, los ingresos de Allergy Therapeutics se han deteriorado durante el último año, lo que no es nada ideal. Podría ser que muchos esperen que el decepcionante desempeño de los ingresos continúe o se acelere, lo que ha reprimido el P/S. Si le gusta la empresa, espere que este no sea el caso para poder adquirir algunas acciones mientras esté en desgracia.

Aunque no hay estimaciones de analistas disponibles para Allergy Therapeutics, eche un vistazo a esto gratis visualización rica en datos para ver cómo la empresa se compara con las ganancias, los ingresos y el flujo de caja.

¿Se prevé algún crecimiento de los ingresos para las terapias contra las alergias?

Existe una suposición inherente de que una empresa debería tener un desempeño muy inferior al de la industria para que relaciones P/S como las de Allergy Therapeutics se consideren razonables.

Primero, mirando hacia atrás, el crecimiento de los ingresos de la compañía el año pasado no fue algo por lo que entusiasmarse, ya que registró una decepcionante disminución del 16%. Como resultado, los ingresos de hace tres años también cayeron un 22% en normal. Por lo tanto, es justo decir que el crecimiento reciente de los ingresos no ha sido deseable para la empresa.

Comparando eso con la industria, que se prevé que genere un crecimiento del 8,2% en los próximos 12 meses, el impulso a la baja de la compañía basado en los recientes resultados de ingresos a mediano plazo es un panorama aleccionador.

Teniendo esto en cuenta, entendemos por qué el P/S de Allergy Therapeutics es más bajo que el de la mayoría de sus pares de la industria. Sin embargo, no hay garantía de que el P/S haya alcanzado un piso todavía si los ingresos van a la inversa. Incluso mantener estos precios podría resultar difícil de lograr, ya que las recientes tendencias de ingresos ya están lastrando las acciones.

La última palabra

Incluso después de un movimiento de precios tan fuerte, el P/S de Allergy Therapeutics todavía está por detrás del resto de la industria. Usar únicamente la relación precio-ventas para determinar si debe vender sus acciones no es sensato sin embargo, puede ser una guía práctica para las perspectivas futuras de la empresa.

No sorprende que Allergy Therapeutics mantenga su P/S bajo debido a la caída de sus ingresos a mediano plazo. En esta etapa, los inversores sienten que el potencial de una mejora en los ingresos no es lo suficientemente grande como para justificar una relación P/S más alta. A menos que mejoren las recientes condiciones a medio plazo, seguirán formando una barrera para el precio de las acciones en torno a estos niveles.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 5 señales de advertencia para la terapéutica de las alergias que debes tener en cuenta.

Es importante asegúrese de buscar una gran empresa, no solo la primera notion que se le ocurra. Entonces, si la creciente rentabilidad se alinea con su strategy de una gran empresa, eche un vistazo a esto. gratis lista de empresas interesantes con un fuerte crecimiento de beneficios reciente (y un P/E bajo).

¿Tiene algún comentario sobre este artículo? ¿Preocupado por el contenido? Ponerse en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico al equipo editorial (arroba) Simplywallst.com.

Este artículo de Only Wall St es de naturaleza general. Proporcionamos comentarios basados en datos históricos y pronósticos de analistas utilizando únicamente una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituye una recomendación para comprar o vender acciones y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle análisis enfocados a largo plazo impulsados por datos fundamentales. Tenga en cuenta que es posible que nuestro análisis no tenga en cuenta los últimos anuncios de empresas sensibles a los precios ni el product cualitativo. Simply just Wall St no tiene ninguna posición en ninguna de las acciones mencionadas.