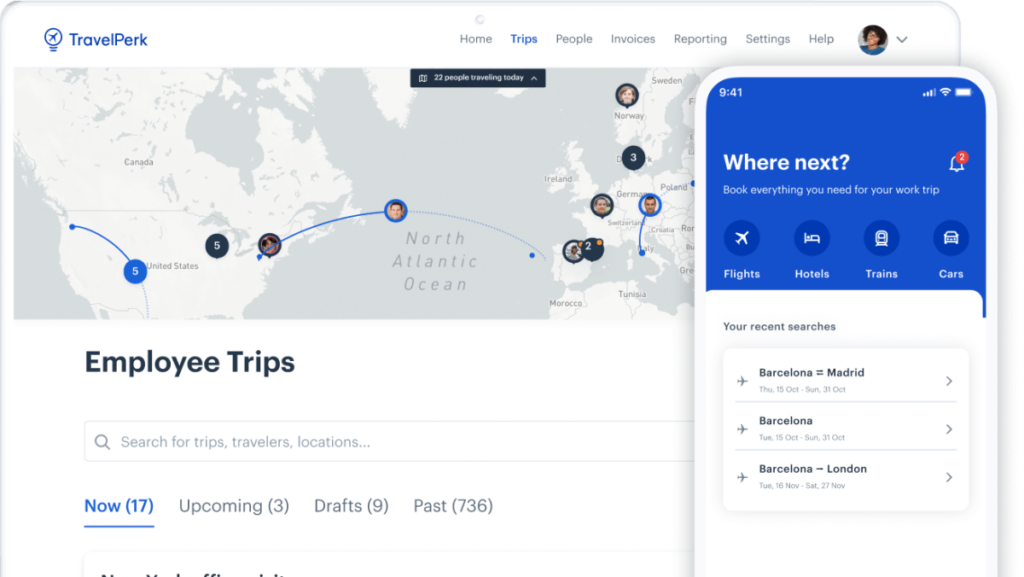

Créditos de imagen: ViajePerk

TravelPerk, una plataforma de gestión de viajes de negocios dirigida a pymes, ha recaudado 105 millones de dólares en una nueva ronda de financiación basada en acciones liderada por Eyesight Fund 2 de SoftBank.

En la ronda también participaron inversores existentes, incluidos Kinnevik y Felix Funds.

La financiación otorga a TravelPerk una valoración de 1.400 millones de dólares, solo una fracción de la valoración de 1.300 millones de dólares que la compañía reveló hace dos años cuando inició su ronda Serie D, y ese aumento marginal parece ser una valoración posterior al dinero, lo que significa que la valoración ha aumentado. permaneció plano. Sin embargo, el cofundador y director ejecutivo de TravelPerk, Avi Meir, considera que en un mundo donde tanto la financiación como las valoraciones han caído en picada, una valoración plana no es tan mala.

«En el clima real, donde la financiación inicial se ha reducido a la mitad y las valoraciones han bajado en todos los ámbitos, esta es una valoración sana y sobria», dijo Meir a TechCrunch.

Dado que la caída de los viajes provocada por la pandemia es casi un punto en el espejo retrovisor, esto ha posicionado a empresas como TravelPerk un poco más favorablemente de lo que quizás lo estaban hace cuatro años: las nuevas empresas de tecnología de viajes recaudaron al menos 3.700 millones de dólares el año pasado, una tendencia. eso parece estar filtrándose hasta 2024, ya que empresas como la aplicación de viajes B2B Tumodo anunciaron un aumento de 35 millones de dólares la semana pasada.

Bien viajado

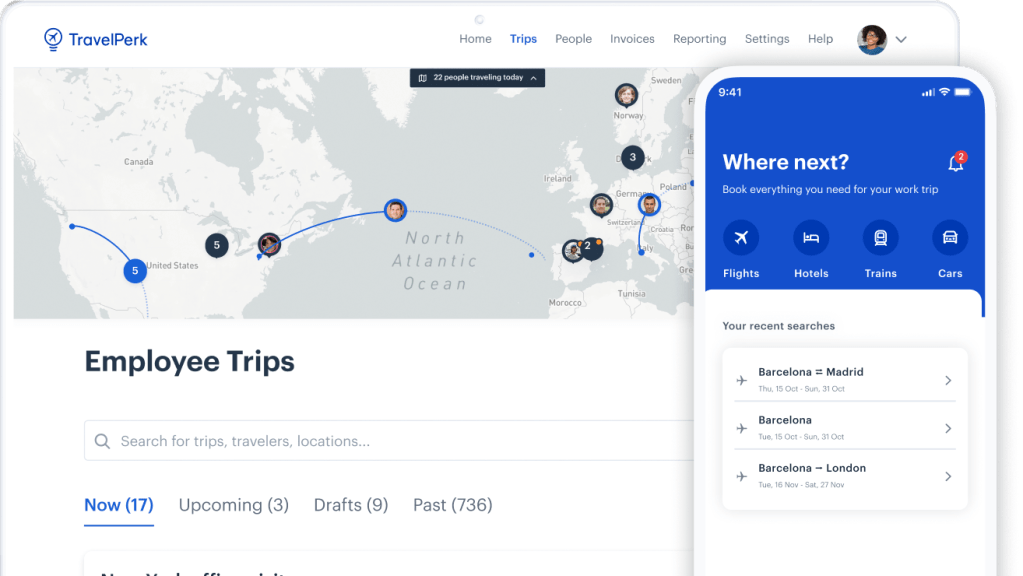

Fundada en 2015, TravelPerk, con sede en Barcelona, vende una plataforma todo en uno para que las empresas reserven, administren e informen todos sus viajes nacionales e internacionales. Los clientes también pueden ampliar la plataforma mediante integraciones con sistemas de gestión de gastos como Spendesk y software package de recursos humanos como HiBob.

TravelPerk en acción Créditos de imagen: TravelPerk

TravelPerk había recaudado alrededor de 427 millones de dólares hasta ahora, y la última inyección de efectivo sirvió como la cuarta entrega de una ronda de Serie D que comenzó en 2021 con una inversión de 160 millones de dólares compuesta por deuda y money. La compañía añadió otros 115 millones de dólares al fondo al año siguiente en lo que ahora llama una ronda Serie D-1, seguida de una extensión más pequeña de 18,5 millones de dólares del inversor existente Kinnevik hace seis meses en lo que los extraños podrían haber interpretado como funds de emergencia. – pero ese no fue el caso, según Meir.

«Estuvo lejos de ser una infusión de emergencia incluso sin esta ronda, ya estábamos financiados para alcanzar el punto de equilibrio», dijo Meir, y agregó que el tramo del verano pasado en realidad period parte de esta última inversión.

«Tácticamente, lideramos con un compromiso ancla de un inversor existente y utilizamos ese impulso para hablar con algunos inversores nuevos con los que habíamos establecido relaciones a lo largo del tiempo», continuó Meir.

En overall, la ronda de financiación de la marca D de TravelPerk pesa casi 400 millones de dólares, y la razón por la que decidió llamar a esto una extensión de la ronda Serie D en curso se debió al hecho de que se planteó en los mismos términos que la planteada. en 2022.

TravelPerk tampoco había revelado previamente qué parte de su ronda Serie D period money frente a deuda, pero Meir ahora ha confirmado a TechCrunch que tenía aproximadamente 80 millones de dólares en deuda.

Financiación de seguimiento

No se puede escapar del hecho de que TravelPerk se ha opuesto de alguna manera a la tendencia más amplia que ha visto a muchas nuevas empresas luchar por recaudar capital de seguimiento. Pero igualmente, parece que ha estado gastando mucho dinero en efectivo, aunque Meir insiste en que ese no es el caso, aunque ha estado invirtiendo en su producto principal.

«Está lejos de ser gastado: tenemos una posición de efectivo significativa para brindar flexibilidad para oportunidades de inversión adicionales, y ya estábamos completamente financiados para alcanzar el punto de equilibrio antes de esta ronda», dijo Meir. “La mayor inversión es en nuestro producto y tecnología. Los viajes son una categoría muy compleja: agrega una gran cantidad de proveedores de inventario, métodos de pago y funciones high quality de atención al cliente. Se necesitan recursos considerables de productos e ingeniería para hacerlo bien”.

Todo esto nos lleva de nuevo al último inversor emblemático de TravelPerk: el poderoso SoftBank, que ha puesto patas arriba el mundo del money de riesgo en los últimos siete años. El conglomerado de inversiones japonés anunció su segundo Vision Fund en 2019, con socios limitados como Microsoft, Apple y Foxconn a cuestas. Al igual que con su fondo anterior, SoftBank invirtió en casi todas las verticales tecnológicas, pero con la recesión económica y las “correcciones” de valoración de startups a la orden del día, SoftBank registró pérdidas significativas en su Vision Fund el año pasado, lo que lo llevó a reducir su inversión. inversiones: a modo de comparación, realizó casi 100 inversiones (conocidas) en 2022, según datos de Crunchbase, en comparación con menos de 15 el año pasado.

Sin embargo, hubo algunas señales de que estaba recuperando su mojo de inversión en la segunda mitad de 2023, y esta última inyección de efectivo en TravelPerk podría ser una señal de que está a punto de acelerar las cosas. En una entrevista con TechCrunch, el inversor de SoftBank Stephen Thorne, que ahora obtiene un puesto en la junta directiva de TravelPerk, dijo que había una multitud de razones por las que decidieron liderar esta ronda. Estos incluyen todas las razones habituales en torno a aspectos como el tamaño del mercado al que se puede dirigir, así como el crecimiento de la empresa: afirma un aumento de ingresos del 70% en 2023, con una ganancia bruta top-quality al 90%.

Pero más que todo eso, Thorne dijo que observaron la respuesta de la compañía a la pandemia worldwide, en el sentido de que evitaron despidos importantes y continuaron lanzando nuevos productos, lo cual es indicativo de la cultura más amplia de la empresa y de cómo se construye en torno a Meir.

«Su ejecución durante el período de Covid fue muy impresionante y obviamente fue un momento desafiante para las nuevas empresas de viajes», dijo Thorne. “Creo que su capacidad para salir de eso más fuertes es una gran validación de lo que él [Meir] ha sabido construir a su alrededor. Han adoptado un enfoque realmente mesurado y deliberado hacia el crecimiento sostenible”.

Lo que sigue para TravelPerk es una incógnita, pero Meir ya tiene una salida previa a su nombre en forma de Lodge Ninjas, que vendió a Priceline, matriz de Reserving.com, en 2014. Y también vale la pena señalar que TravelPerk contrató a su primer director financiero en 2022. , alguien que anteriormente dirigió otras dos empresas de tecnología a través de una IPO.

“[An] La salida a bolsa nunca ha sido un objetivo for every se para TravelPerk”, dijo Meir. “Nuestro objetivo es construir una empresa que esté aquí dentro de 100 años. Que seamos privados o públicos, importa menos. Si tomamos la decisión de hacerlo público, confiamos en que estaremos listos”.