Índices Puntos de conversación:

- El S&P 500 estableció su máximo histórico el 4 de enero de este año, después de lo cual los bajistas se lanzaron al ataque.

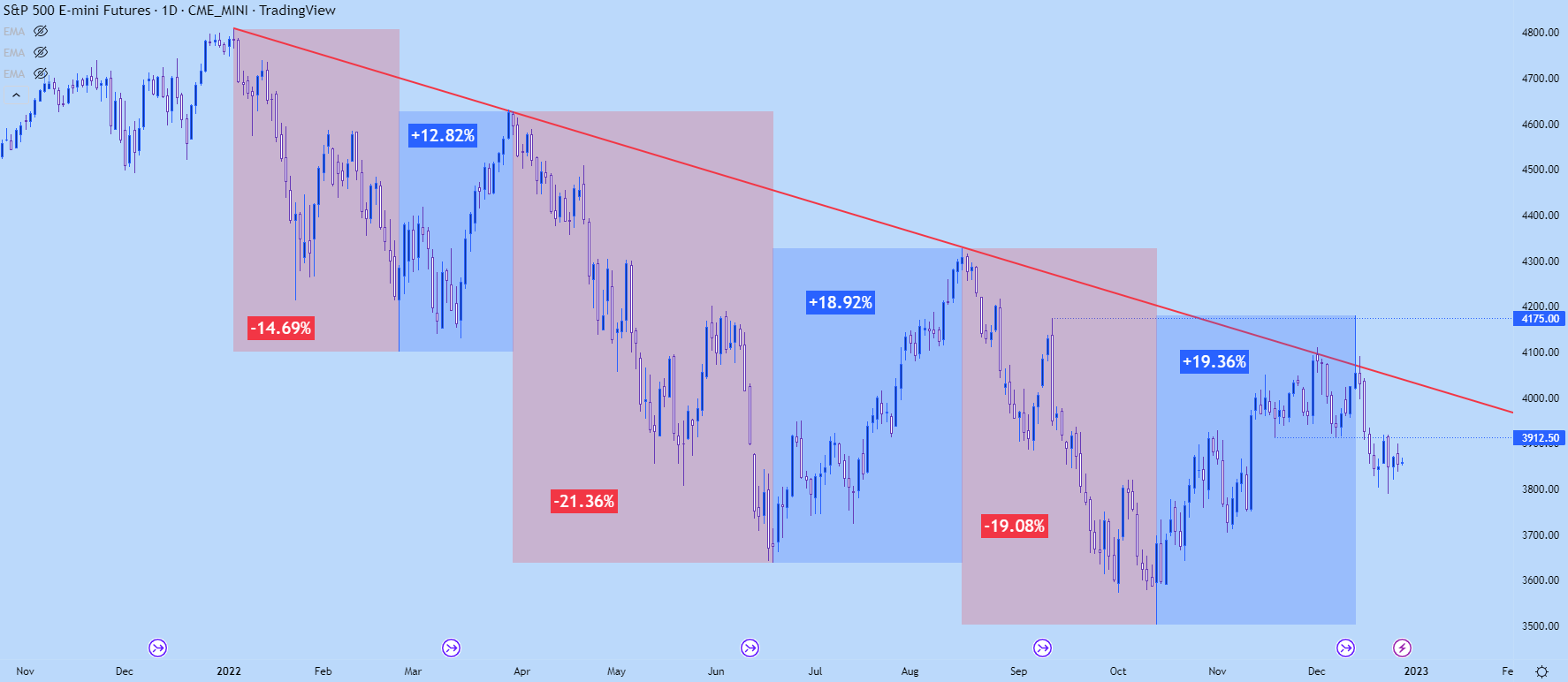

- El tema bajista llegó en oleadas este año, incluso con un telón de fondo fundamental hawkish. Los movimientos contratendencia de junio-agosto y octubre-diciembre fueron poderosos, acumulando un 18,92 % y un 19,36 % de tendencias alcistas dentro de la tendencia general de 2020 en la que el S&P perdió un -19,76 % en términos netos (al momento de escribir este artículo).

- La gran pregunta para el próximo año es si lo peor ya pasó y si la Fed se acerca a un punto de inflexión. Ese no parece ser el caso desde donde estamos, pero las cosas pueden cambiar rápidamente, ilustrado por el hecho de que en diciembre de 2021 la Fed pronosticó 2-3 aumentos de tasas para este año y para junio, estaban haciendo tres 25 aumentos de pb en cada reunión hasta diciembre, cuando se redujo a un aumento de 50 pb.

- El análisis contenido en el artículo se basa en acción del precio y formaciones de cartas. Para obtener más información sobre la acción del precio o los patrones gráficos, consulte nuestro Educación DailyFX sección.

Recomendado por James Stanley

Obtenga su pronóstico de acciones gratis

Si bien 2020 estuvo lleno de pandemia, 2021 fue en gran medida una respuesta a la pandemia, ya que las reaperturas en todo el mundo y los desembolsos masivos de estímulo ayudaron a mantener el crecimiento económico a un nivel más alto. Pero, también a lo largo del año pasado hubo un aumento de la inflación que, durante mucho tiempo, la Reserva Federal descartó como transitoria. El banco se mantuvo al margen y observó cómo el IPC subía al 3% y luego al 4%, finalmente al 5%. Cuando llegamos a noviembre de 2021, el IPC ya había subido al 6,2 % en el mes anterior de octubre, y finalmente comenzó a mostrarse un cambio.

En su audiencia de nueva nominación en noviembre de 2021, Jerome Powell hizo una proclamación muy pública para ‘retirar’ la palabra ‘transitorio’. Esto fue visto como el jefe del Banco Central ondeando la bandera blanca sobre la inflación, admitiendo que, de hecho, no era transitoria y que, en cambio, tendría que ser contrarrestada con una política económica más estricta en lugar de quedarse de brazos cruzados y esperar que las cosas se corrigieran.

Hasta ese momento, la Fed había pronosticado una sola subida de tipos en 2022. Una forma de despegue, por así decirlo, y eso se destacó en la matriz de diagrama de puntos en la decisión sobre tipos del FOMC de septiembre de 2021. Después del comentario de Powell frente al Congreso en noviembre, se hizo evidente que el cambio estaba en marcha y, en la decisión sobre las tasas de diciembre, la Fed elevó esa expectativa a 2 o 3 aumentos en 2022. Los mercados aún no se movían, al menos inicialmente, ya que el S&P continuó trabajando hasta alcanzar un nuevo máximo histórico.

Pero ese buen humor no duró mucho hasta el Año Nuevo. El S&P 500 superó el 4 de enero y fue entonces cuando las noticias de que Rusia cubrió la frontera con Ucrania con tanques comenzaron a pasar factura. La inflación ya era problemática, pero la amenaza de ruptura del granero de Europa hizo que ese dilema fuera aún más problemático.

Esto condujo a una rápida revisión de precios en el primer trimestre que, irónicamente, hizo que el S&P estableciera su mínimo en el primer trimestre el día en que Rusia realmente invadió (24 de febrero).

Recomendado por James Stanley

Rasgos de los comerciantes exitosos

El S&P 500 se mantuvo cerca de los mínimos antes de la decisión de tipos de marzo, con un fuerte repunte en la segunda mitad del mes después de la primera subida de la Fed. Luego, cuando el calendario se convirtió en Q2, los bajistas volvieron a aparecer en masa.

Los bajistas controlaron el asunto desde la apertura de abril hasta la decisión de tipos del FOMC de junio, cuando la Fed optó por su primera subida de 75 pb en 40 años. Pero, después de esa reunión es cuando el S&P comenzó a recuperarse y luego registró un movimiento del 18,92% durante los próximos dos meses. Eso duró todo el camino hasta agosto.

En agosto, Powell se cansó de la tendencia alcista y se aseguró de exponer su punto en el Simposio Económico de Jackson Hole. Esto desencadenó otra etapa bajista que se prolongó hasta el 13 de octubre. Fue entonces cuando los mercados comenzaron a rebotar en esperanzada anticipación de algún tipo de pivote. Eso condujo a una racha del 19,36% desde los mínimos del 13 de octubre hasta los máximos del 13 de diciembre.

En conjunto, esto ha sido un año excepcional para los comerciantes de swing, ya que el S&P 500 ha mostrado seis cambios diferentes en el gráfico diario de más del 12 %, con cuatro con más del 18,92 %.

Gráfico de precios diarios del S&P 500

Gráfico elaborado por james stanley; S&P 500 en Tradingview

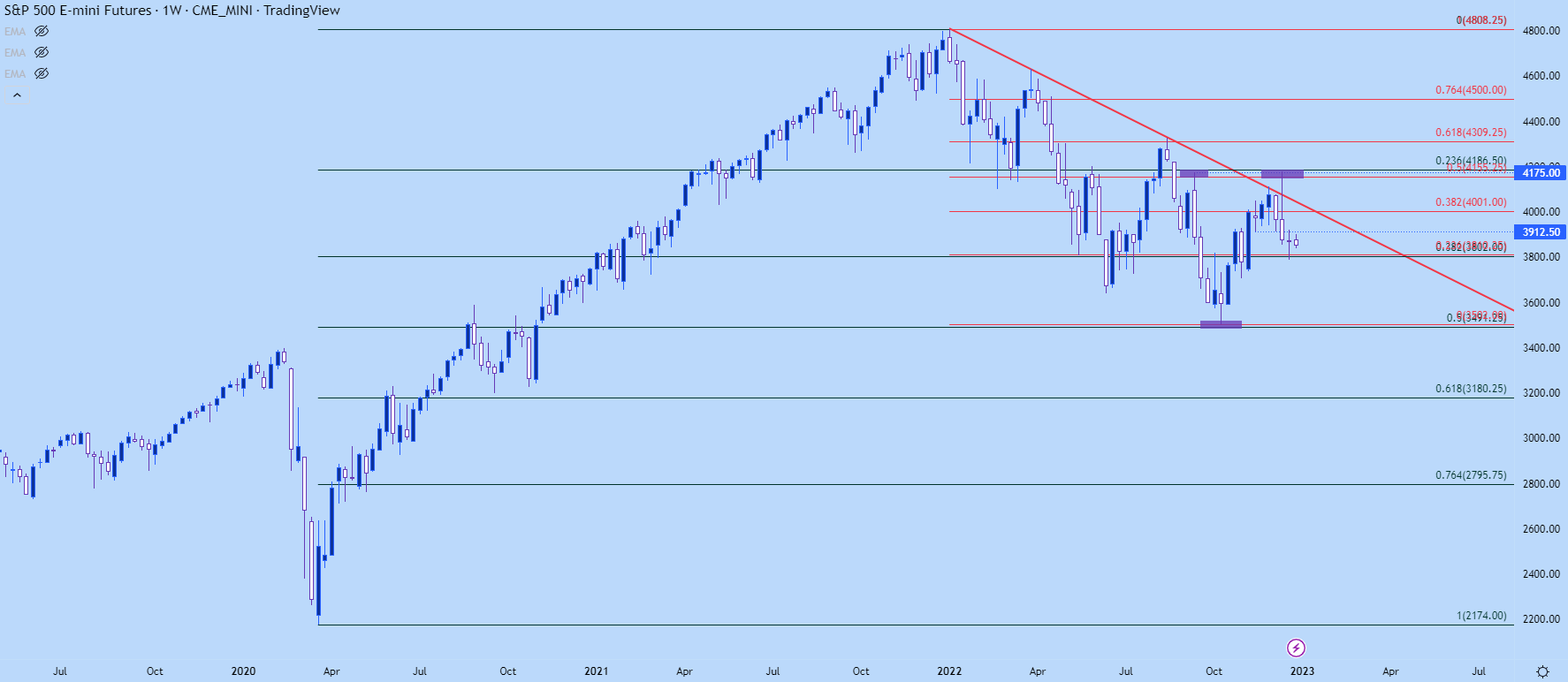

S&P 500 a largo plazo

Dando un paso atrás, podemos ver algunos niveles de importancia. El mínimo de este año fue solo un par de puntos por encima del marcador del 50% del movimiento principal de la pandemia, que está alrededor del nivel 3500. Ahí es donde se mostró el pivote del 13 de octubre, en la parte posterior de una impresión de inflación superior a la esperada. El hecho de que se mostrara una respuesta contraria a la intuición ilustra cuán importante fue ese soporte, ya que un mercado sobrevendido fue presionado agresivamente hasta que hubo una tendencia alcista a corto plazo con la que trabajar.

Ese movimiento duró todo el camino hasta la prueba del marcador del 50% de la liquidación de este año, que se ubica alrededor de 4155. Esto confluye con el máximo de septiembre, lo que establece una posible formación de doble techo, que a menudo se rastrea con el objetivo de rupturas bajistas, mirando al ‘escote’ como el punto bajo entre los dos máximos.

Actualmente, el S&P mantiene el soporte por encima de un punto confluente en el gráfico, trazado alrededor del nivel 3802-3810, que es tanto el retroceso de Fibonacci del 38,2 % del movimiento pandémico como el 23,6 % de la liquidación de este año.

Gráfico semanal del S&P 500

Gráfico elaborado por james stanley; S&P 500 en Tradingview

Nasdaq lidera a la baja, se queda atrás

Cuando los mercados se contraen, el riesgo es castigado y eso se muestra en el Nasdaq de tecnología pesada, que ha liderado el camino a la baja durante todo el año mientras se rezaga en esos movimientos de rebote. En particular, el Nasdaq superó en noviembre del año pasado, por lo que esa dinámica ya estaba en exhibición cuando abrimos 2022.

Pero, incluso hoy, el Nasdaq ha bajado más de un 34 % desde los máximos de enero, mientras que el S&P ha bajado un +19 % menos.

Y hay un punto bastante claramente delineado en el gráfico que hasta ahora ha ayudado a mantener los mínimos. Esto oscila entre 10 501 y 10 751, cada uno de los cuales son niveles de retroceso de Fibonacci, el primero de los cuales es el retroceso del 61,8 % del movimiento pandémico. Este fondo de esta zona alcanzó los mínimos de octubre y la parte superior de la zona ayudó a mantener los mínimos de noviembre.

Si los vendedores pueden forzar una brecha en el comercio de principios del primer trimestre, el siguiente punto de soporte está en 10k, que confluye como un nivel psicológico que también es un nivel de Fibonacci. El máximo previo a la pandemia es un poco más bajo, alrededor de 9763, por lo que, en conjunto, esto puede marcar una zona de interés para los escenarios de continuación bajista que se avecinan el próximo año.

Gráfico de precios semanales de Nasdaq

Gráfico elaborado por james stanley; Nasdaq 100 en Tradingview

Dow

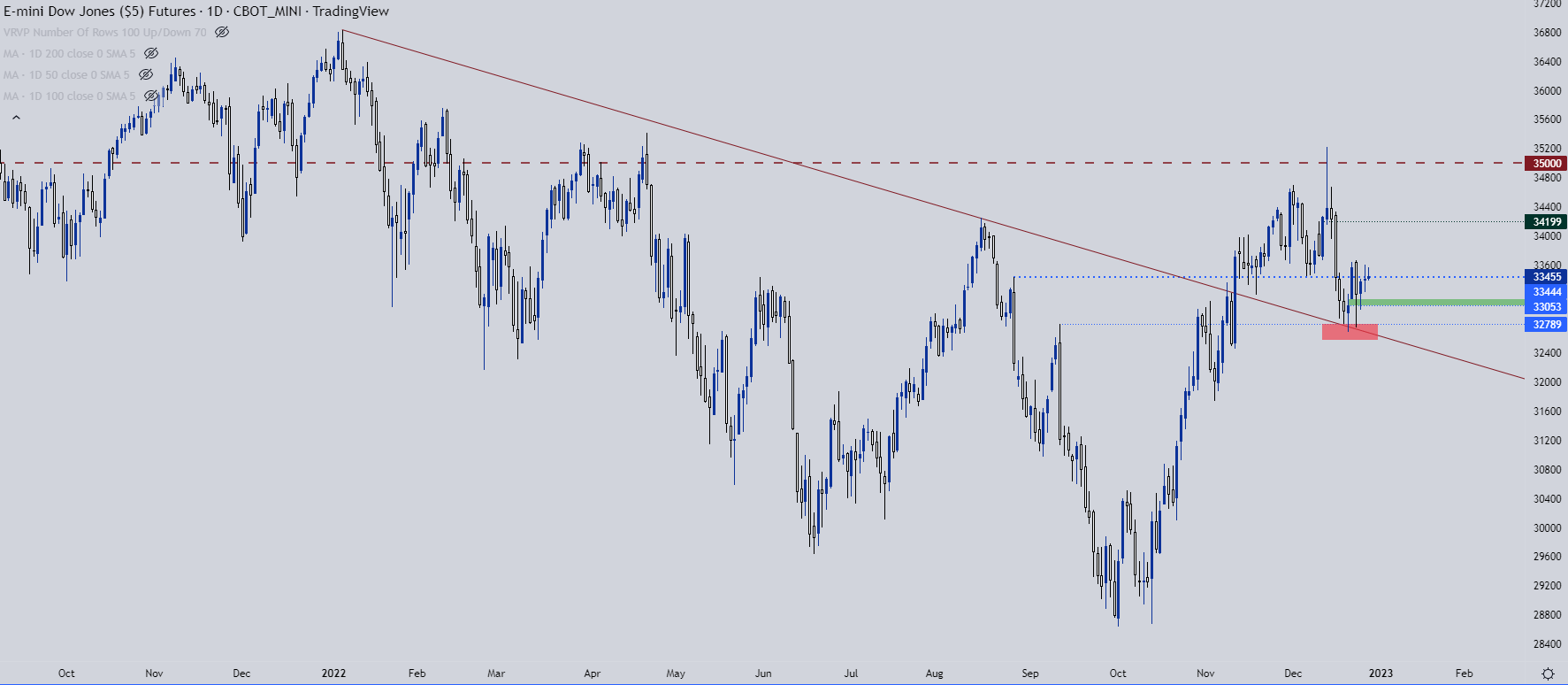

Si observa solo el Dow en la red, es posible que no piense que fue un año muy pensativo en acciones. En este punto, el Dow ha bajado solo un 9% en el año, lo que palidece en comparación con el movimiento del -34% en el Nasdaq o el movimiento del -19% en el S&P 500.

Pero, no se equivoquen, la volatilidad estuvo a la vista aquí en 2022 y el cuarto trimestre es donde las cosas comenzaron a cambiar, ya que el Dow subió un 17 % desde su mínimo de octubre y en un momento estuvo más del 23 % por encima de esa marca.

En este punto, el Dow sigue siendo la camisa más limpia de la ropa sucia. La gran pregunta para el próximo año es si eso es suficiente para que alguien realmente quiera usarlo. El índice ha mantenido un nivel clave de soporte durante las últimas dos semanas en 32,789, que fue el máximo de septiembre que se volvió confluente con una proyección de línea de tendencia la semana pasada.

Gráfico diario de Dow

Gráfico elaborado por james stanley; Dow Jones en Tradingview

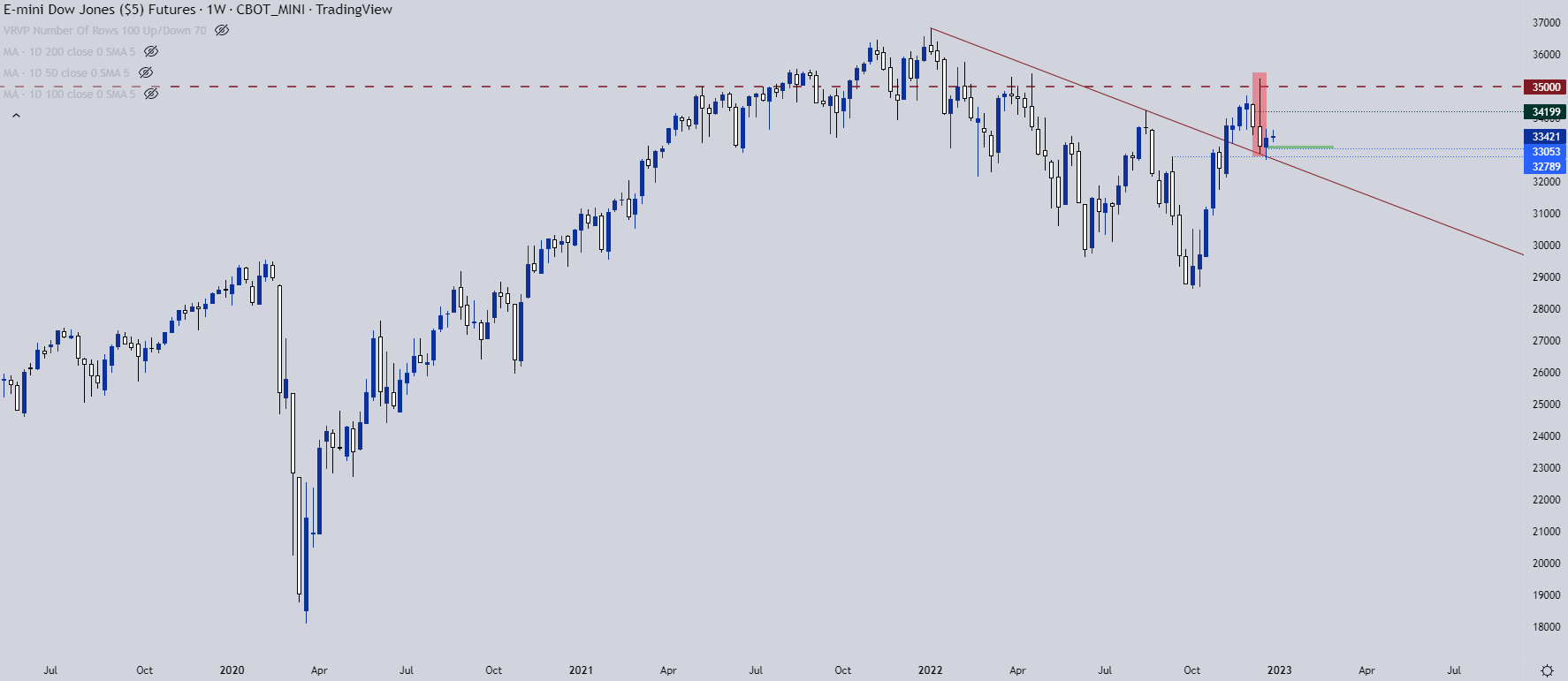

Dow a largo plazo

Dando un paso atrás, y podría haber un potencial de reversión justificable aquí, derivado del patrón envolvente bajista que se imprimió hace un par de semanas. Los envolvimientos bajistas señalan cambios de impulso y dada la acción del precio a corto plazo desde la publicación del IPC en diciembre, esto seguiría siendo una posibilidad hasta 2023.

Esa reacción de resistencia ocurrió en un punto muy clave, el nivel psicológico de 35k. Y hasta que los alcistas puedan eliminar eso, el potencial bajista seguirá siendo una posibilidad a largo plazo, incluso si se justifica la fortaleza a corto plazo.

Recomendado por James Stanley

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Gráfico de precios semanales de Dow Jones

Gráfico elaborado por james stanley; Dow Jones en Tradingview

— Escrito por James Stanley

Contacta y sigue a James en Twitter: @JStanleyFX