Nasdaq 100, Dow, VIX, Dollar, USDCNH, puntos de conversación sobre inflación y recesión:

- La perspectiva del mercado: Tendencias de riesgo bajista; dólar bajista; Prueba de recesión

- Con diciembre y 2022 llegando a su fin, es un buen momento para revisar gráficos de marcos de tiempo muy altos (mensuales) que pueden dar cabida a temas macro.

- Este artículo revisa la Nasdaq–Dow relación, vix índice de volatilidad, Índice del dólar‘propagación 2-10’, USDCNH y futuros de trigo

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Cuando se trata de gráficos, los marcos de tiempo más altos pueden ofrecer información útil sobre temas macro. Las tendencias financieras generales, los patrones de crecimiento o recesión, los puntos de inflexión en los niveles generales de volatilidad y más se pueden extraer del análisis de gráficos mensuales de activos significativos y medidas económicas. A medida que avanzamos hacia 2023 con una tendencia bajista general a nuestras espaldas, advertencias de recesión en repetición y tasas de interés que cambian el flujo de capital; es un buen momento para revisar algunos temas clave a través de una revisión de análisis técnico poco ortodoxo.

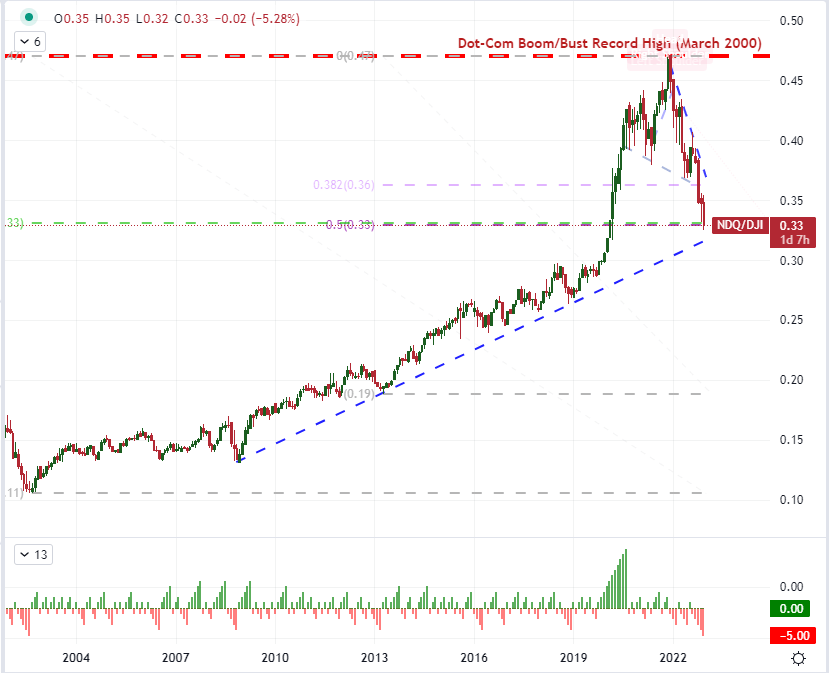

El primer gráfico mensual que esperaría que la mayoría de los operadores priorizaran es uno que refleja directamente el ‘apetito/aversión al riesgo’. Una fuerza dominante en los vientos de los mercados de capitales, el sentimiento colectivo es una de las corrientes naturales que todos los participantes del mercado harían bien en tener al menos una visión. En última instancia, la mayoría de los principales activos tienen una conexión con la oscilación entre el miedo y la codicia; pero creo que algunos proporcionan una mejor reflexión que otros. Los principales índices de EE. UU. son un buen indicador que refleja el activo más fuertemente invertido (acciones) y el mercado más grande del mundo, y el S&P 500 en particular se encuentra entre el mayor conjunto de derivados del mercado. Sin embargo, estoy particularmente interesado en la relación entre el Nasdaq 100 y el Dow Jones Industrial Average como indicador de «riesgo». El rendimiento relativo ayuda a frenar la perspectiva de EE. UU. o la influencia centrada en la renta variable para medir un sentimiento más genérico. Dicho esto, esta relación cayó cinco meses consecutivos igualando la caída más larga en al menos cuatro décadas y parece comenzar el nuevo año con el retroceso de Fibonacci del 38,2 por ciento de la corrida alcista de 2002 a 2021. Eso se siente como un punto de decisión para mí.

Gráfico de Ratio Nasdaq-Dow con Variaciones Mensuales Consecutivas (Mensual)

Gráfico creado el Plataforma Tradingview

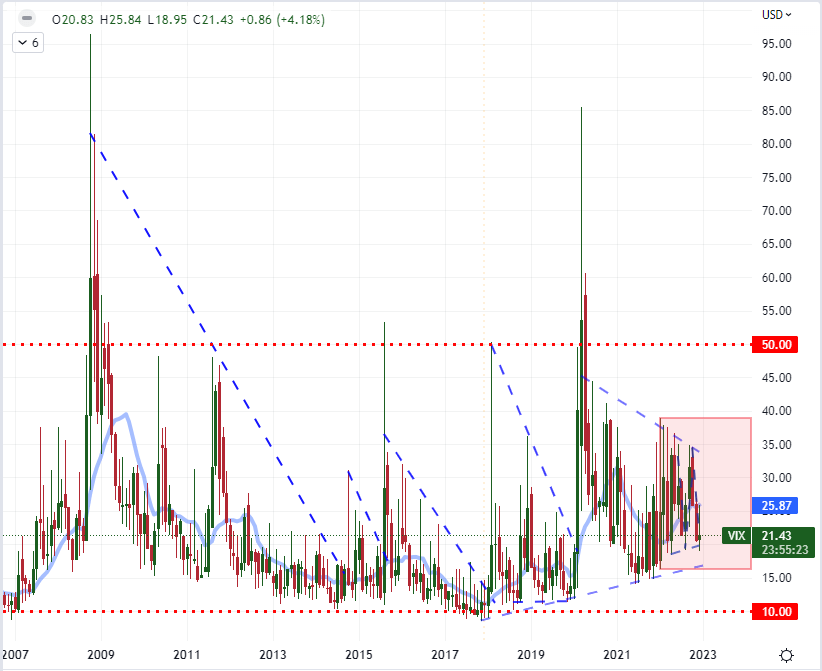

A medida que avanzamos hacia 2023, existe un debate considerable entre los implacables bajistas que dicen que el daño económico que se avecina no se ha descartado por completo frente a los alcistas que creen que la retirada del año pasado se ganó con creces su designación técnica de «mercado bajista». Hay consideraciones importantes sobre lo que se avecina que, en última instancia, influirán en si extendemos o cambiamos la tendencia dominante de 2022, pero hay una consideración de las condiciones del mercado que creo que es informativa sobre el tipo de condiciones que experimentaremos en el futuro. El nivel de volatilidad (implícita) que experimentamos el año pasado ciertamente ha sido elevado, pero está lejos del estado de pánico que ha acompañado algunos puntos de inflexión anteriores en el sistema financiero. A continuación, en el gráfico mensual del Índice de Volatilidad VIX, podemos ver el mayor estado general de actividad esperada del mercado en el promedio móvil de 12 meses (equivalente a un año). Mientras tanto, los extremos de volatilidad hasta 2022 estuvieron lejos de los mínimos complacientes de 2017 o los niveles de ‘explosión’ de 2021. Si la volatilidad implícita mantuviera esta tendencia, podría resultar un apoyo más ‘productivo’ para formar tendencias. Sin embargo, si llegamos a los extremos, podría señalar un punto de inflexión para las condiciones subyacentes.

Gráfico del índice de volatilidad VIX con SMA de 12 meses (mensual)

Gráfico creado el Plataforma Tradingview

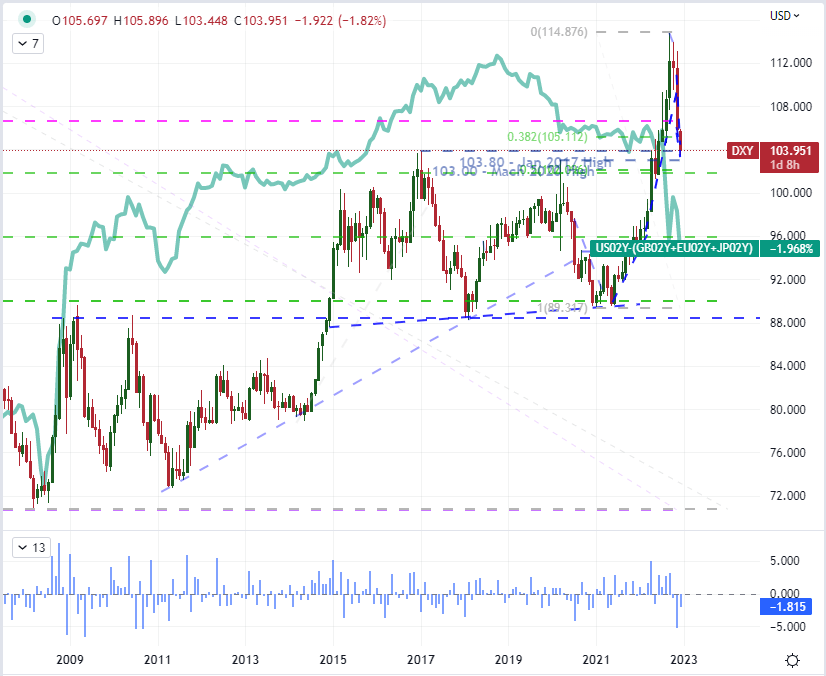

Si hubiera un tema fundamental que superara a todos los demás para aquellos que siguen los mercados de divisas, probablemente sería el giro dramático en la política monetaria. A partir de una política general de adaptación extrema entre tipos de interés cercanos a cero y herramientas poco ortodoxas como la flexibilización cuantitativa a principios de año, cerramos el período con aumentos sustanciales de los índices de referencia y la limitación de los programas de estímulo inflados. El cambio tiene un impacto significativo en los activos que son sensibles a las tasas de interés, pero el aspecto relativo de las diferentes regiones cambiando a diferentes ritmos ayudó a impulsar al dólar estadounidense a su increíble pico de varias décadas en septiembre pasado. Sin embargo, donde el dólar se estaba beneficiando de la combinación de impulso para llevar y el contexto general de ‘riesgo libre’, su ventaja de rendimiento subyacente se estaba desinflando. La dirección y la intensidad de las tendencias de riesgo son fundamentales para que la divisa estadounidense avance; pero mientras ese tema se mantenga alejado de los extremos, el cierre de la brecha de rendimiento entre la Fed y sus pares podría desinflar pasivamente al dólar.

Recomendado por John Kicklighter

Obtenga su pronóstico de USD gratis

Gráfico del índice del dólar DXY con ROC de 1 mes y diferencial de rendimiento de EE. UU. a UE, JP y Reino Unido (mensual)

Gráfico creado el Plataforma TradingView

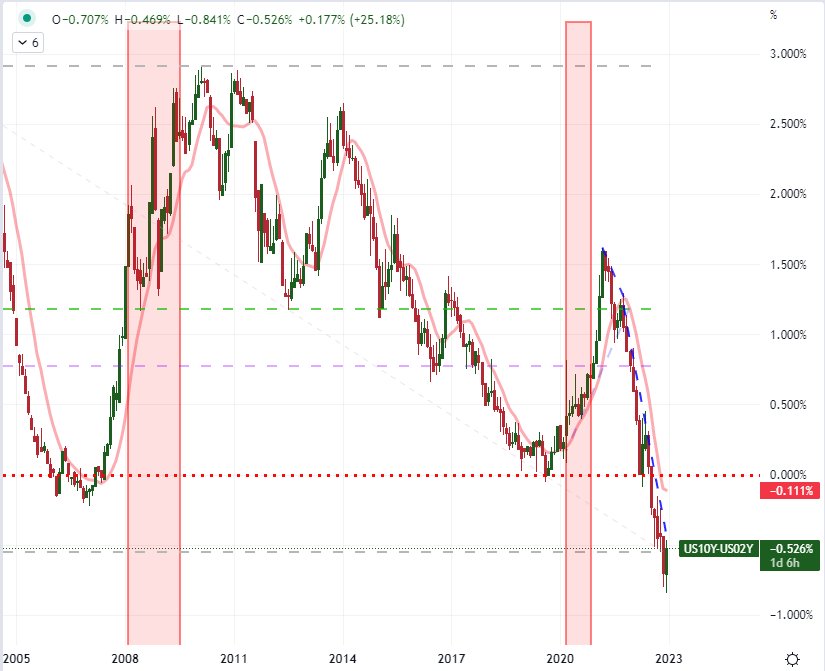

Siempre se puede decir que los temores de recesión están ganando terreno en el mercado cuando la referencia al ‘diferencial 2-10’ se convierte en una conversación normal del mercado. Ese diferencial es técnicamente la diferencia entre los rendimientos del Tesoro a 10 y 2 años. En circunstancias normales, esta ‘curva’ de rendimiento debería tener una pendiente ascendente, lo que significa que la deuda a más largo plazo (incluso del gobierno de EE. UU.) debería ofrecer un mayor rendimiento debido al mayor tiempo durante el cual podría desarrollarse un desarrollo desfavorable. Cuando la curva se ‘invierte’ (el rendimiento más corto es más alto que el más largo), sugiere que los mercados están valorando un riesgo agudo a corto plazo para garantizar una prima mayor para compensar la incertidumbre adicional. Esta es la razón por la cual el diferencial de 2-10 a menudo se conoce como una señal de recesión para muchos inversores. Estamos entrando en 2023 con un stent de inversión de seis meses y solo modestamente fuera del giro más pronunciado en cuatro décadas. Esto ciertamente no se siente como un apoyo para el «aterrizaje suave» que los funcionarios de la Fed expresan con tanta frecuencia como esperanza.

Gráfico de diferencial de rendimiento de EE. UU. de 10 a 2 años con SMA de 200 días (mensual)

Gráfico creado el Plataforma TradingView

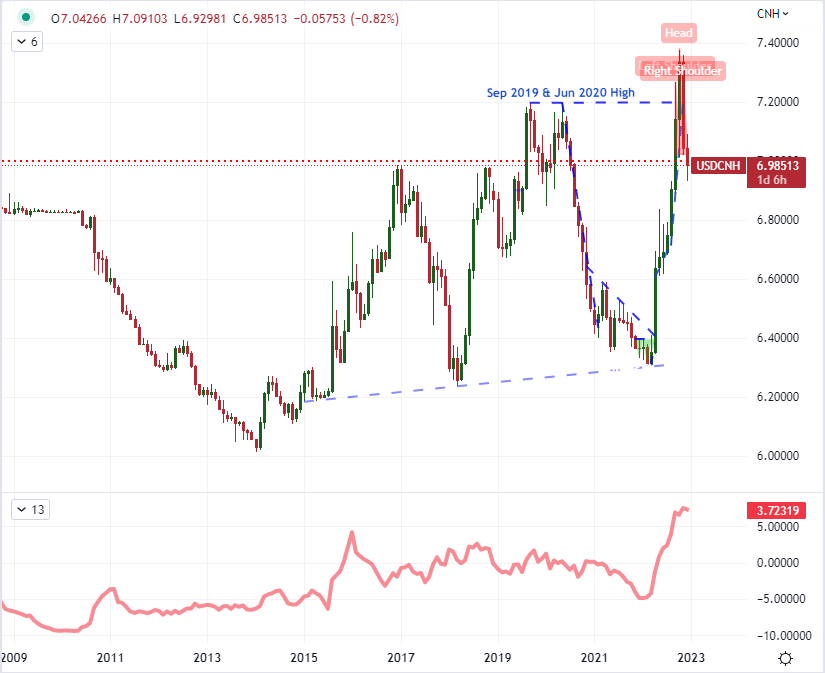

Un gráfico macro más específico que creo que vale la pena revisar es el del tipo de cambio del dólar estadounidense y el yuan chino (USDCNH). Estas son las dos economías más grandes del mundo y arrastran de manera desproporcionada al resto del mundo hacia la expansión o la contracción. Sin embargo, estas dos monedas también son muy diferentes en lo que se refiere a la transparencia de la salud económica y financiera, además de ser virtualmente opuestas según sus principales fuentes de crecimiento (EE. sector exportador). Por lo tanto, este tipo de cambio puede reflejar las expectativas de crecimiento del mundo, así como la necesidad de transparencia en el riesgo para un rendimiento dado. La decisión de China de abandonar sus políticas de cuarentena de Covid el mes pasado agregó un nuevo forraje especulativo, pero el panorama general refleja un nivel mucho mayor de volatilidad en este tipo de cambio a lo largo del tiempo. Estos cambios significativos en el desempeño relativo de estas principales monedas y economías pueden tener implicaciones críticas para el resto del sistema financiero.

Gráfico de USDCNH con rango real promedio de 6 meses (mensual)

Gráfico creado el Plataforma TradingView

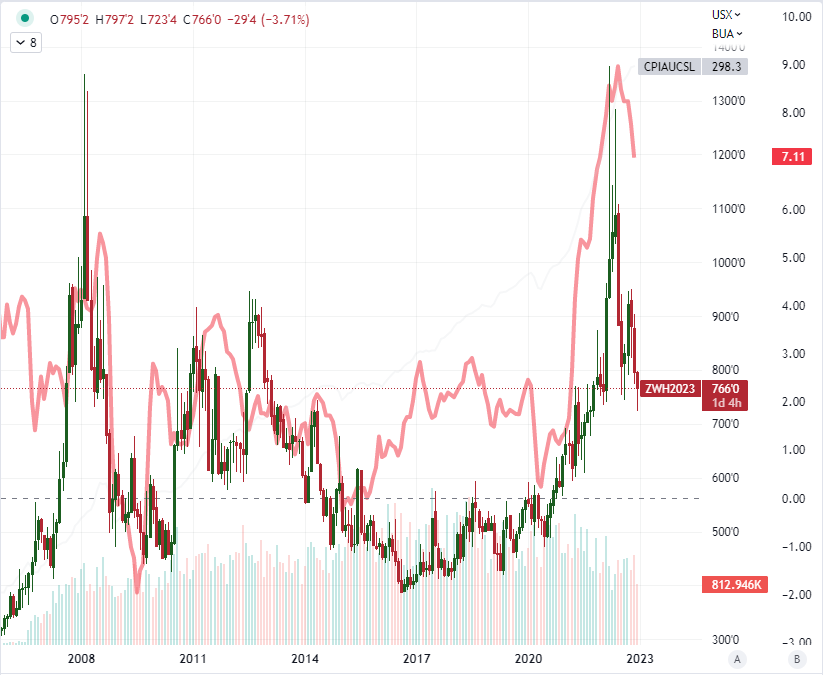

Otro tema que dominó los titulares, si no directamente, sí por representación, en 2022 fue el aumento de la inflación. Comenzamos el año con el mantra de los bancos centrales de que la alta inflación era ‘transitoria’ y lo terminamos con cientos de puntos básicos de subidas de tipos. Inicialmente, el bloqueo por la pandemia tuvo un impacto severo en la cadena de suministro global, lo que se tradujo en fuertes aumentos en los precios. Eso se agravó aún más con el flujo de estímulo infundido para abordar las dificultades económicas que se tradujo en más efectivo persiguiendo menos bienes. A fines del año pasado, vimos algunas reducciones notables en el ritmo de las lecturas de inflación clave, como el IPC (índice de precios al consumidor) de EE. UU., pero el ritmo aún está muy por encima de los niveles objetivo de la mayoría de los principales bancos centrales. Para agregar contexto al seguimiento de la inflación, el potencial de la tasa de interés y los riesgos de recesión; Los siguientes gráficos de productos clave pueden ser particularmente útiles. Diferentes productos básicos pueden reflejar diferentes factores, pero el trigo es uno que refleja un alimento básico que también conlleva un contexto global con la actual invasión rusa de Ucrania, ya que este último es uno de los mayores exportadores de granos del mundo.

Gráfico de precios de futuros de trigo superpuestos con el cambio interanual del IPC de EE. UU. (mensual)

Gráfico creado el Plataforma TradingView

Descubra qué tipo de comerciante de divisas es usted