Diciembre probablemente será recordado por la falsa ruptura de Bitcoin (BTC) por encima de los USD 18,000, pero aparte de ese breve rebasamiento, su trayectoria fue totalmente bajista. De hecho, la tendencia bajista que ofrece actualmente una resistencia en USD 18,850 podría situar el precio de BTC por debajo de los USD 16,000 a mediados de enero.

Un puñado de razones puede explicar el movimiento negativo, incluyendo el retiro de la firma de auditoría Mazars Team del sector de las criptomonedas el 16 de diciembre. La empresa se encargaba anteriormente de los servicios de auditoría de pruebas de reserva para Binance, KuCoin y Crypto.com.

Además, se puede señalar la quiebra de uno de los mayores mineros de criptomonedas en Estados Unidos, Main Scientific. La empresa, que cotiza en bolsa, se acogió al capítulo 11 de la ley de quiebras el 21 de diciembre debido al aumento de los costes energéticos, la creciente competencia y el desplome del precio del Bitcoin en 2022.

La disaster de liquidez del prestamista y mesa de negociación de criptomonedas Genesis World-wide y su empresa matriz, Digital Currency Team (DCG), desató el miedo entre los inversores. Más importante aún, DCG gestiona el fondo Grayscale Bitcoin Expenditure Belief (GBTC), valorado en USD 10,500 millones. El fondo cotiza actualmente con un descuento del 47% sobre su valor liquidativo, en parte debido a la especulación de los inversores sobre su exposición a Genesis World wide.

Presión negativa del movimiento restrictivo de la Reserva Federal de EE.UU.

Aparte de las noticias bajistas, el escenario macroeconómico se deterioró después de que la Reserva Federal estadounidense subiera las tasas de interés 50 puntos básicos el 14 de diciembre. Los analistas, entre ellos Jim Bianco, director de la firma de investigación institucional Bianco Analysis, afirmaron que la autoridad monetaria mantendría su política monetaria más restrictiva en 2023.

Los inversores temen que Bitcoin pueda romper por debajo del actual soporte de tendencia descendente en USD 16,100, desencadenando una fuerte corrección. TH3 Cryptologist, un veterano trader de criptomonedas, señala una cuña descendente que podría provocar un mínimo de USD 14,000 en febrero de 2023.

On each day TF I can see this shaping out to be a descending wedge with a possible base forming at 14k place. $btc #bitcoin pic.twitter.com/dpPVZZy5Vk

— TH3 Cryptologist (@TH3Cryptologist) December 29, 2022

En el TF diario, puedo ver que se perfila como una cuña descendente con un fondo potencial que se forma en el área de 14k.

Pero veamos también los datos de derivados de Bitcoin para entender si la acción del precio y las noticias recientes han impactado en el sentimiento de los criptoinversores.

La demanda de compradores de Bitcoin usando apalancamiento aún está por ver

Los traders minoristas suelen evitar los futuros trimestrales debido a su diferencia de precio con los mercados al contado. Mientras tanto, los traders profesionales prefieren estos instrumentos porque evitan la fluctuación de las tasas de financiación en un contrato de futuros perpetuo.

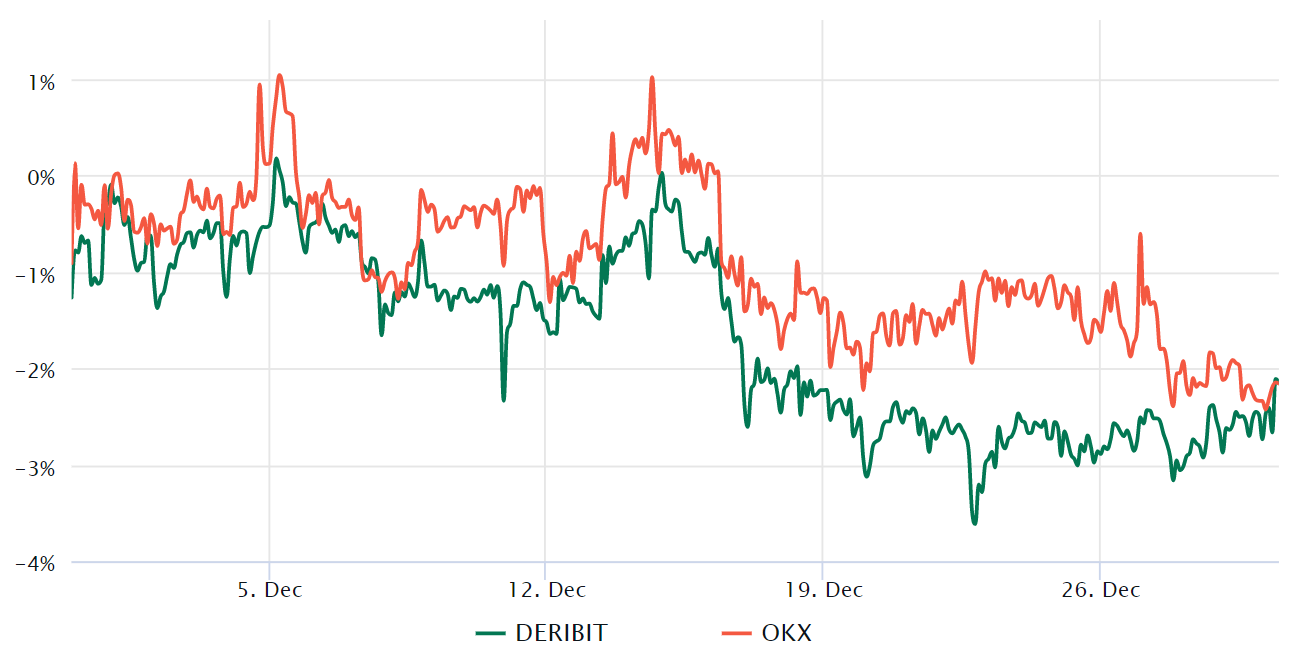

La prima anualizada de los futuros a tres meses debería cotizar entre el +4% y el +8% en mercados saneados para cubrir los costes y los riesgos asociados. Por lo tanto, cuando los futuros cotizan con descuento frente a los mercados al contado regulares, muestra una falta de confianza de los compradores de apalancamientoa, un indicador bajista.

El gráfico anterior muestra que los traders de derivados siguen siendo bajistas, ya que la prima de los futuros de Bitcoin sigue siendo negativa. Aún más preocupante es que ni siquiera la subida de USD 18,000 del 14 de diciembre fue capaz de cambiar a esos vendedores y creadores de mercado a una demanda de apalancamiento equilibrada entre largos y cortos.

Aún así, la falta de demanda de compradores de apalancamiento no indica necesariamente que los traders esperen una acción adversa inmediata de los precios. Por esta razón, hay que analizar los mercados de opciones de Bitcoin para excluir externalidades específicas del instrumento de futuros.

Los traders de opciones se sienten cómodos con los riesgos a la baja

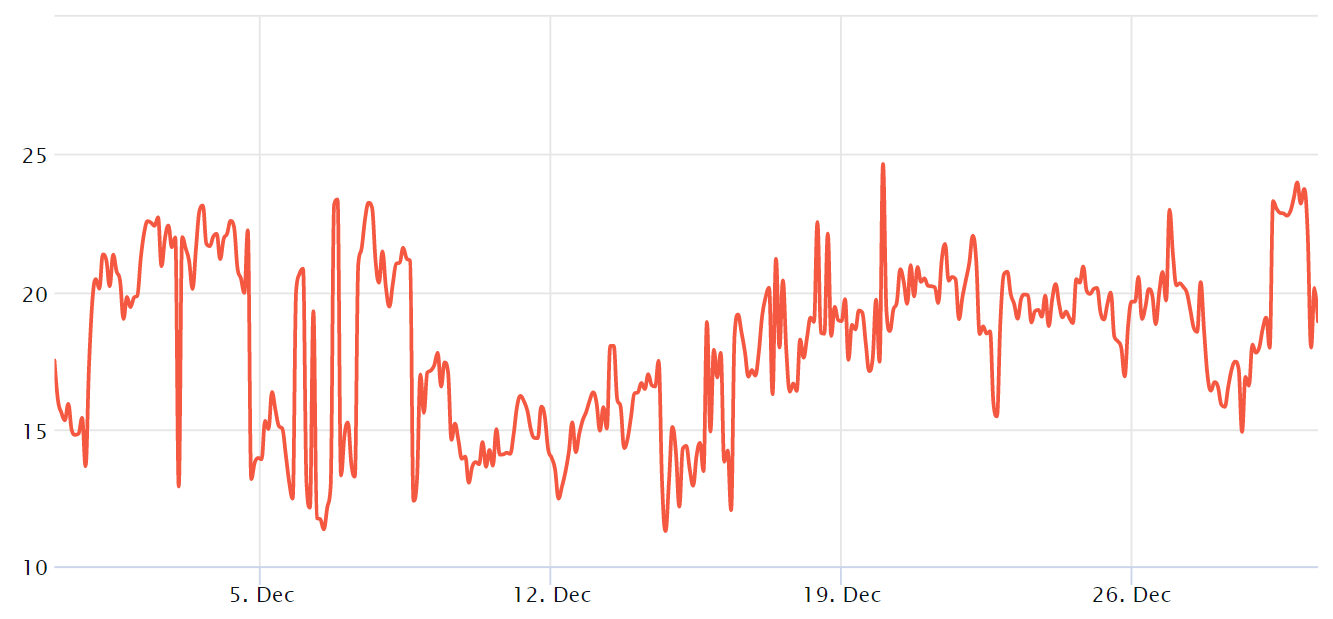

La desviación delta del 25% es una señal reveladora de que los creadores de mercado y las mesas de arbitraje están cobrando en exceso por la protección al alza o a la baja.

En los mercados bajistas, los inversores en opciones dan más probabilidades a una caída de los precios, lo que hace que el indicador de sesgo suba por encima del 10%. Por otra parte, los mercados alcistas tienden a situar el indicador de sesgo por debajo del -10%, lo que significa que se descuentan las opciones de venta bajistas.

La inclinación delta alcanzó un máximo del 23% el 29 de diciembre, lo que indica que los traders de opciones no se sienten cómodos con los riesgos a la baja.

Como la inclinación delta a 30 días se sitúa en el 18%, tanto las opciones como los mercados de futuros apuntan a que los traders profesionales temen que probablemente se ponga a prueba el soporte de USD 16,100.

Por lo tanto, las razones de la tendencia bajista de los inversores son la continuación de la subida de las tasas de interés, la ausencia de la demanda de los compradores de apalancamiento, y el posicionamiento de los traders de opciones de BTC a la baja.

Los puntos de vista, pensamientos y opiniones expresadas aquí son sólo de los autores y no necesariamente reflejan o representan los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto complete invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.