El precio de Ethereum (ETH) está luchando por superar la resistencia de $1600 y este es el tercer intento de la altcoin desde septiembre de 2022. Algunos dirían que el repunte del 33 % en lo que va del año podría interpretarse como una oportunidad fallida de romper la marca de capitalización de mercado de $200 mil millones .

Si el precio de Ethereum superara los 1.600 dólares, devolvería a Ether a uno de los 60 principales activos negociables a nivel mundial, superando a empresas multinacionales gigantes como Nike (NKE), Novartis (NVS), Cisco (CSCO) y Toyota (TM).

Desafortunadamente, al menos para los comerciantes alcistas, los mercados de derivados no insinúan que Ether finalmente romperá la resistencia de $ 1,600, al menos, no hasta que la Reserva Federal de EE. UU. revierta su curso de endurecimiento de la economía.

Las frustraciones de los Bulls pueden explicarse en parte por la pérdida neta de mil millones de dólares de Silvergate Lender en el último trimestre. El banco amigable con las criptomonedas despidió a aproximadamente el 40 % de su fuerza laboral el 5 de enero y ahora enfrenta una demanda colectiva por sus tratos con FTX y Alameda Study. La demanda alega que Silvergate ayudó e instigó las actividades fraudulentas de FTX y los incumplimientos del deber fiduciario de los intercambios.

El flujo de noticias negativas continuó el 17 de enero, cuando el subdirector general de la Oficina de Gestión y Desarrollo de Estrategias de la Agencia de Servicios Financieros de Japón, Mamoru Yanase, argumentó que el sector de las criptomonedas debería enfrentar la misma regulación que los bancos y corredores tradicionales.

El hecho de que Ether continúe cotizando por encima de $ 1,500 es positivo, pero la subida de precios más reciente siguió de cerca una ganancia del 8% por parte del índice Russell 2000. Además, los inversores temen que los datos que muestran una reducción de la inflación hayan sido el principal impulsor de la recuperación del mercado de criptomonedas, por lo que cualquier retroceso en el mercado de valores podría desencadenar otra ola de ventas.

En consecuencia, los inversores creen que Ether podría volver sobre sus ganancias recientes si la Reserva Federal de EE. UU. sigue aumentando las tasas de interés. Veamos los datos de derivados de Ether para comprender si la bomba sorpresa tuvo un impacto positivo en el sentimiento de los inversores.

El repunte del 33% de Ether no fue suficiente para infundir confianza

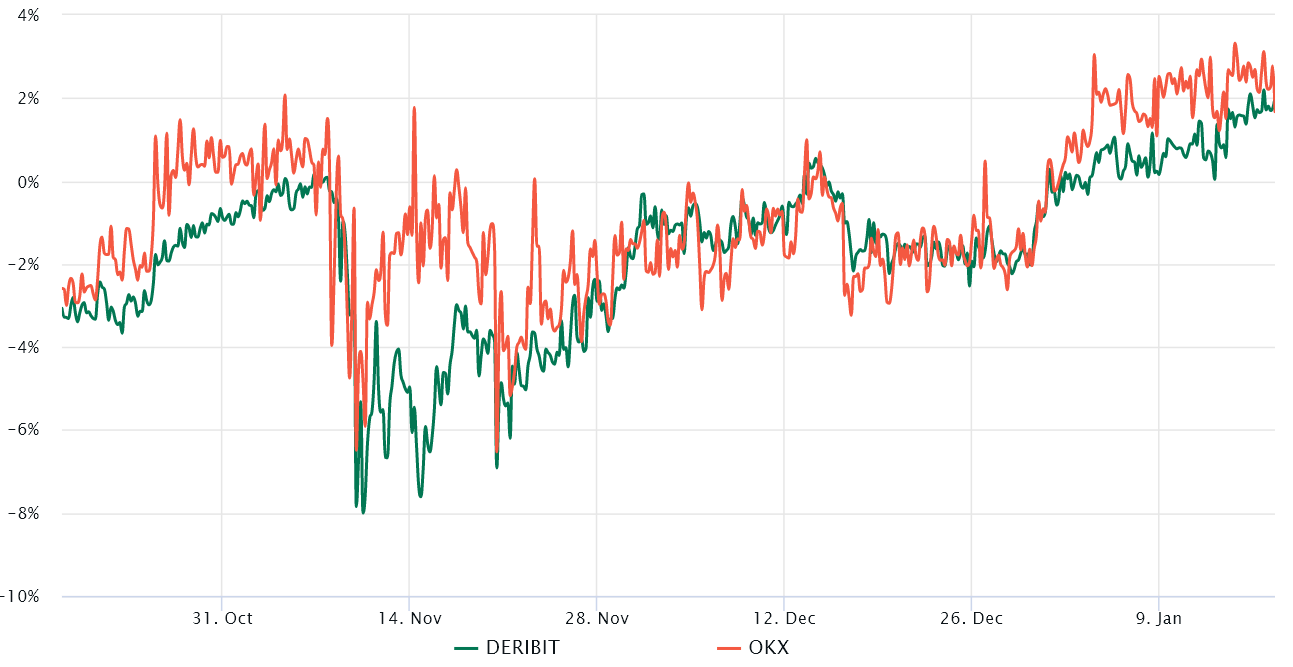

Los comerciantes minoristas suelen evitar los futuros trimestrales debido a la diferencia de precios con respecto a los mercados al contado. Mientras tanto, los comerciantes profesionales prefieren estos instrumentos porque evitan la fluctuación de las tasas de financiación en un contrato de futuros perpetuo.

La prima anualizada de futuros de dos meses debería negociarse entre +4% y +8% en mercados saludables para cubrir costos y riesgos asociados. Sin embargo, cuando los futuros se negocian con descuento en comparación con los mercados al contado regulares, muestra una falta de confianza por parte de los compradores apalancados, lo cual es un indicador bajista.

El gráfico anterior muestra que los comerciantes de derivados permanecen en «modo de miedo» porque la prima de futuros de Ether está por debajo del umbral del 4%. Estos datos indican la ausencia de apalancamiento de la demanda de los compradores, aunque no indican que los comerciantes esperen una acción de precio adversa adicional.

Por esta razón, los comerciantes deben analizar los mercados de opciones de Ether para comprender si los inversores están valorando mayores probabilidades de movimientos de precios adversos sorpresivos.

Los mercados de opciones son neutrales, lo que agrega fuerza a la resistencia de $ 1.6K

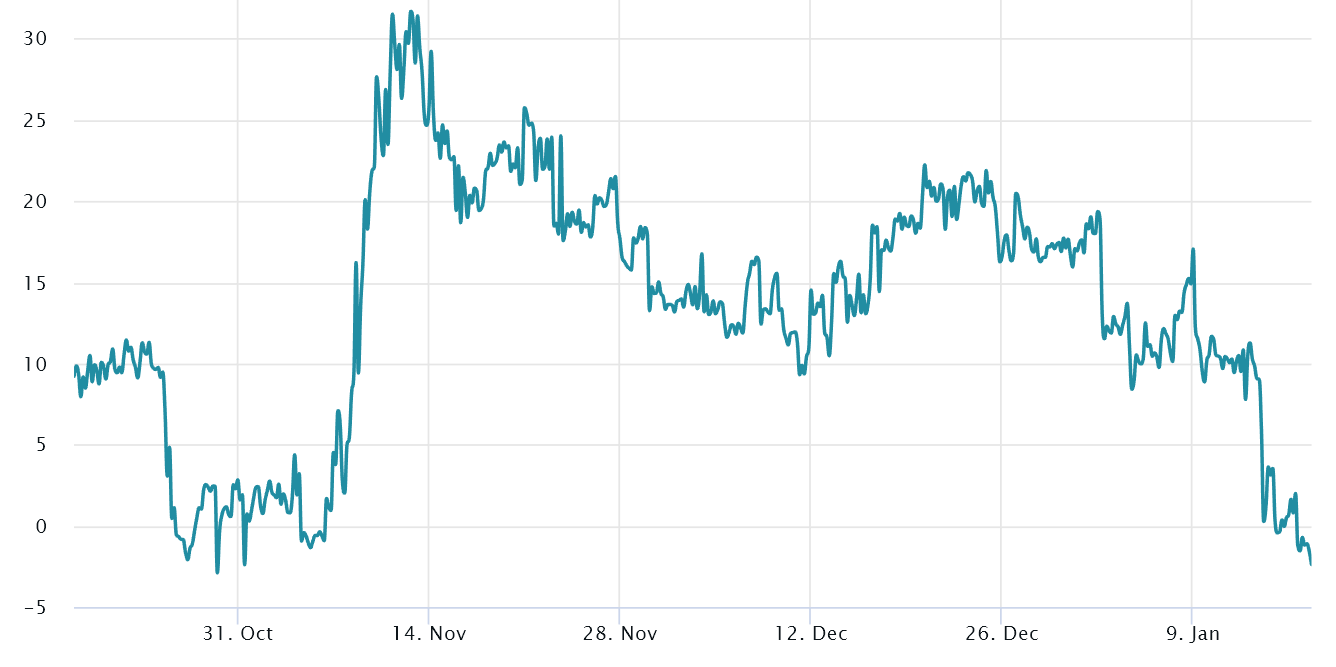

El sesgo delta del 25% es una señal reveladora cuando los creadores de mercado y las mesas de arbitraje están cobrando de más por la protección al alza o a la baja.

En los mercados bajistas, los inversores en opciones otorgan mayores probabilidades de un volcado de precios, lo que hace que el indicador de sesgo suba por encima del 10%. Por otro lado, los mercados alcistas tienden a llevar el indicador de sesgo por debajo del -10%, lo que significa que se descuentan las opciones de venta bajistas.

El sesgo delta mejoró considerablemente desde el 14 de enero, pasando de un 10% positivo de neutral a bajista a un precio de opciones neutral. El movimiento indicó que los comerciantes de opciones se sintieron más cómodos con los riesgos a la baja, ya que el sesgo delta de 60 días se sitúa en un 2% negativo.

Relacionado: Bitcoin y Ethereum corrigen cuando Bitzlato derriba, los despidos tecnológicos y las preocupaciones económicas dominan los titulares

Las ballenas y los creadores de mercado aún no se han vuelto optimistas según los mercados de opciones, pero la ausencia de miedo después de un repunte del 33% es alentadora. Tanto los mercados de opciones como los de futuros apuntan a que los operadores profesionales temen que la resistencia de $1600 continúe ejerciendo un impacto negativo en el precio.

En esencia, es possible que se necesite una medida más efectiva de la FED antes de que los criptoinversionistas se vuelvan optimistas, ya sea indicando que el aumento de la tasa de interés está llegando a su fin o un cambio en la estrategia para frenar la inflación.

Los puntos de vista, pensamientos y opiniones expresados aquí son solo de los autores y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.

Este artículo no contiene consejos o recomendaciones de inversión. Cada movimiento de inversión y comercio implica un riesgo, y los lectores deben realizar su propia investigación al tomar una decisión.