¿Cómo pueden los mercados de valores afectar las elecciones presidenciales de EE. UU.?

- ¿Cómo pueden los retornos en el dow jones, S&P 500 influir en los votantes en las urnas?

- Este estudio analiza los índices a 1 año y 3 meses de las elecciones

- ¿Responden los votantes al rendimiento de las acciones a medida que se acerca la elección?

Introducción

Muchos factores pueden afectar el resultado de las elecciones presidenciales de EE. UU., como la forma de la economía, los antecedentes de los votantes, la participación, los resultados en los estados indecisos y más. Pero, ¿qué pasa con los rendimientos en el mercado de valores?

Este es un informe especial que analizará el rendimiento del S&P 500 y el Dow Jones antes de las 22 elecciones presidenciales desde 1932. Examinaré cómo se comportaron los dos índices en promedio un año y 3 meses antes de una elección, comparando sus rendimientos con ganara o no el partido titular.

Fondo

Primero, consideremos cómo podría el desempeño de las acciones influir en las elecciones en primer lugar. El precio de una acción representa la propiedad de una fracción de una corporación y está influenciado por las fuerzas de oferta y demanda que reflejan la fortuna esperada de la empresa dada. Algunas acciones le pagarán un dividendo y le otorgarán acceso a votar en las juntas de accionistas. Pero lo más importante, obtiene el derecho a vender las acciones en el futuro.

Si el precio de una acción aumenta de valor, el tenedor puede obtener una ganancia vendiendo a un precio más alto que el que tenía al ingresar. Si los inversionistas piensan que una empresa puede generar más ganancias en el futuro, impulsando la demanda de sus acciones, entonces el precio a menudo aumentará. Puede haber fuerzas tanto específicas como sistemáticas que determinen hacia dónde puede ir una acción. Este artículo se centra en esto último, o en cómo la forma de la economía estadounidense en su conjunto impulsa las acciones.

El S&P 500 y el Dow Jones son índices bursátiles que ponderan sectores clave de la economía de manera diferente, como la tecnología de la información, los bienes raíces y la energía. Si sus rendimientos son positivos antes de una elección, esto podría deberse a que los inversores esperan que los negocios subyacentes generen más ganancias en el futuro. Esto podría deberse a una perspectiva optimista para crecimiento económicotal vez aumentando las probabilidades de que el partido en el cargo mantenga su control sobre el poder.

Por el contrario, si los rendimientos de las acciones son negativos antes de las elecciones, podría deberse a una perspectiva de crecimiento más pesimista. Si este es el caso, entonces uno podría suponer razonablemente que el partido que se postula para la reelección podría correr un mayor riesgo de perder su posición. Ese es solo el caso, por supuesto, si los votantes generalmente valoran el desempeño de los mercados bursátiles. Esta es una limitación en este estudio, discutida con más detalle al final.

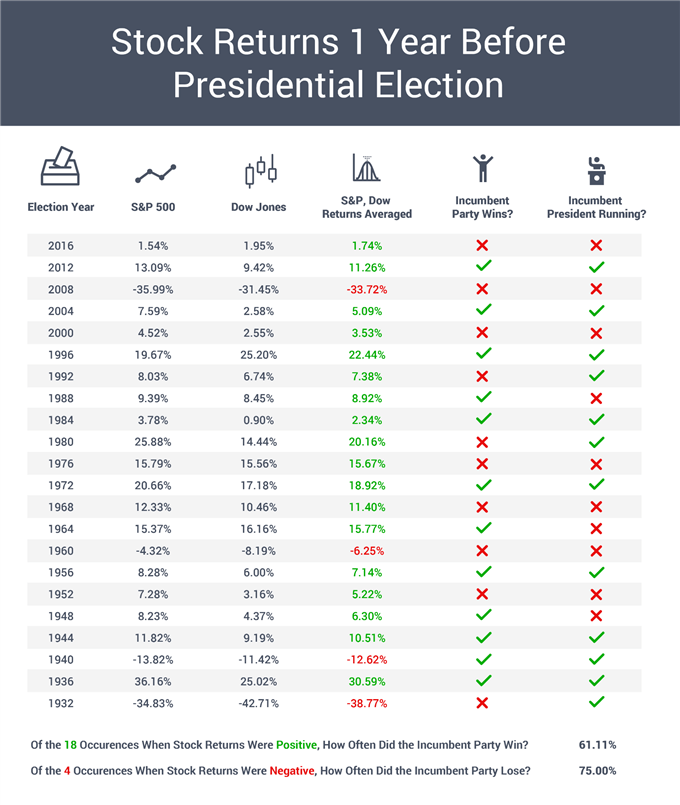

S&P 500, Dow Jones regresa 1 año antes de las elecciones presidenciales

De las 22 elecciones desde 1932, hubo 18 casos en los que los rendimientos del S&P 500 y el Dow Jones un año antes de las elecciones presidenciales promediaron resultados positivos. De esas 18 ocurrencias, el partido en el poder ganó 11 veces, o alrededor del 61,11%. Los rendimientos en el mercado de valores fueron negativos las otras 4 veces. De ellos, el partido titular perdió 3 veces, o alrededor del 75%; consulte la tabla a continuación.

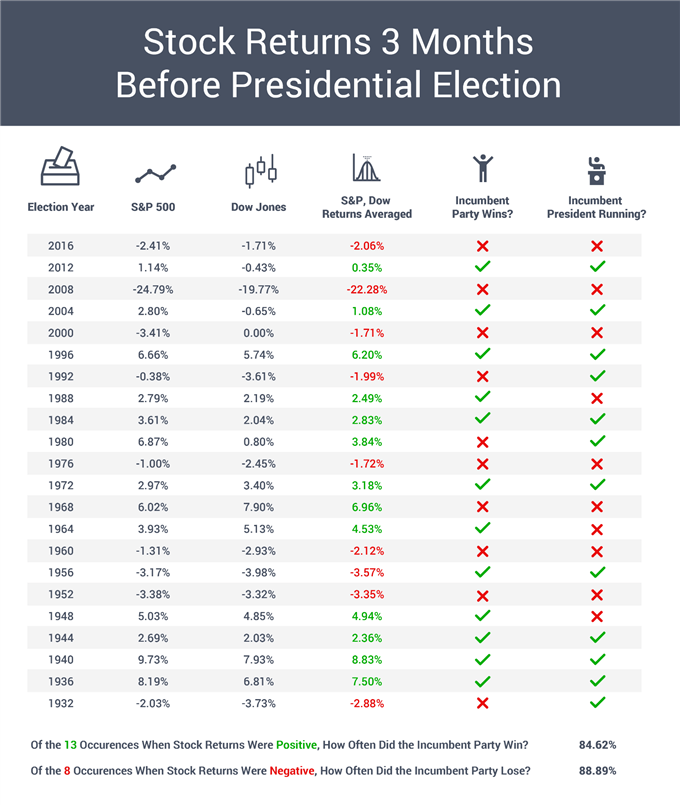

S&P 500, Dow Jones regresa 3 meses antes de las elecciones presidenciales

¿Qué sucede en este estudio cuando el marco de tiempo cambia de 1 año a 3 meses antes de una elección? En este caso, de las 22 ocurrencias, hubo 13 cuando los rendimientos de las acciones fueron positivos. De esos casos, 11 veces, o el 84,62%, ganó el partido en el poder. Mientras tanto, hubo 8 casos en los que los rendimientos de las acciones fueron negativos. El partido titular perdió 7 veces en este caso, con una tasa de fracaso de alrededor del 88,89%.

|

Cambiar en |

Pantalones largos |

Bermudas |

EY |

| A diario | 13% | -6% | 1% |

| Semanalmente | 13% | -11% | -2% |

Conclusión

En resumen, los datos de 3 meses parecen ofrecer resultados más consistentes en comparación con 1 año. La mayoría de las veces, el desempeño del mercado de valores más cerca de una elección parece estar correlacionado con si un partido en el poder gana o no. Cabe señalar que correlación no implica causalidad. Podría ser que los votantes pongan mayor énfasis en las acciones 3 meses antes de una elección, ya que prestan más atención a los eventos actuales en preparación para emitir su voto. Hay algunas limitaciones en este estudio.

Empieza en:

Vive ahora:

12 de diciembre

( 22:12 GMT )

¿Cómo puede la política impulsar los mercados cada semana?

¿Qué dicen las apuestas de compra/venta de otros comerciantes sobre las tendencias de precios?

Limitaciones del estudio

El espacio muestral de elección está limitado a 22, más observaciones tienden a aumentar la precisión de los resultados.

Estos datos no tienen en cuenta cuánto valoran los votantes los rendimientos de las acciones en torno a las elecciones. Según Gallupa partir del 4 de junio de 2020, aproximadamente el 55 % de los estadounidenses informaron poseer acciones.

Estos datos no tienen en cuenta la profundidad de las ganancias frente a las pérdidas en las acciones en torno a los años electorales. Es decir, ¿las mayores rentabilidades de las acciones aumentan la probabilidad de que gane un partido titular y viceversa?

— Escrito por Daniel Dubrovsky, analista de divisas de DailyFX.com

Para contactar a Daniel, use la sección de comentarios a continuación o @ddubrovskyFX en Twitter