Después de lanzar salvavidas a las problemáticas plataformas de moneda digital BlockFi y Voyager Digital, Sam Bankman-Fried, el multimillonario fundador de FTX de 30 años, advierte que algunos intercambios de criptomonedas pronto fallarán.

TLa pregunta en la mente de todos en el mundo de las criptomonedas es si hemos tocado fondo en el mercado. Casi 2 billones de dólares en valor de criptomercado se han evaporado desde noviembre. Dos activos digitales pioneros, Luna, un criptoactivo de $ 40 mil millones asociado con TerraUSD, una moneda estable de $ 16 mil millones diseñada para mantener la paridad con el dólar estadounidense, se han derrumbado. A principios de este mes, bitcoin se negoció por debajo de $ 20,000, su nivel más bajo desde diciembre de 2020.

Pero las consecuencias están lejos de ser completas. A principios de este mes, Three Arrows Capital (3AC), con sede en Singapur, una empresa de criptocomercio altamente apalancada con $200 millones de exposición a Luna, reveló que era casi insolvente. Three Arrows había tomado prestadas grandes sumas de numerosas empresas de criptografía, incluidas Voyager Digital de Nueva Jersey y BlockFi con sede en Nueva York. Para sobrevivir al incumplimiento de Three Arrows, los dos intercambios de activos digitales recurrieron al multimillonario Sam Bankman-Fried, fundador de FTX y la persona más rica en criptografía, con un valor de unos $ 20.5 mil millones. Entre FTX y su firma comercial cuantitativa Alameda, proporcionó a las empresas $ 750 millones en líneas de crédito. No hay garantía de que Bankman Fried recupere su inversión. “Sabes, estamos dispuestos a hacer un trato algo malo aquí, si eso es lo que se necesita para estabilizar las cosas y proteger a los clientes”, dice.

“Estamos dispuestos a hacer un trato algo malo aquí, si eso es lo que se necesita para estabilizar las cosas”.

Las inyecciones de efectivo de Bankman Fried están lejos de ser altruistas. Ha emergido como un buitre capitalista inteligente en el asediado mercado de las criptomonedas, sabiendo muy bien que su propia fortuna depende de su recuperación y crecimiento saludables. Bankman Fried también compró la firma de corretaje de criptomonedas Robinhood, donde FTX ya ha acumulado una participación del 7,6% y se rumorea que está considerando una adquisición.

Bankman Fried niega cualquier conversación activa de fusión con Robinhood, pero le dice a Forbes que se avecinan más fallas en el intercambio de criptomonedas. “Hay algunos intercambios de tercer nivel que ya son secretamente insolventes”, dice Bankman Fried.

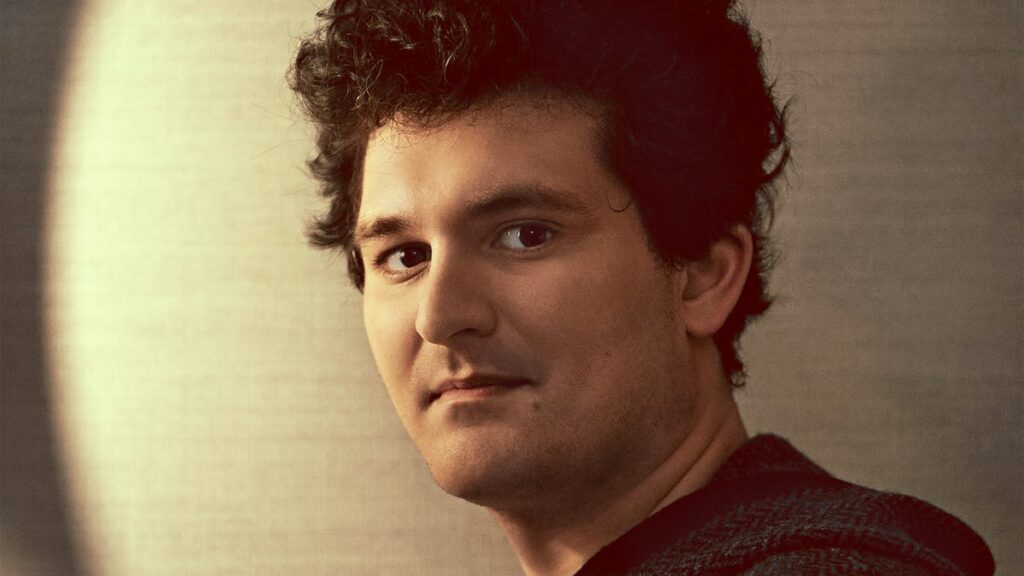

GUERIN BLASK PARA FORBES

FTX de Fried, junto con Coinbase, Kraken y Binance, son gigantes entre los intercambios de activos digitales. Tienen millones de cuentas de clientes y funcionan funcionalmente de manera similar a los corredores de bolsa en línea. Pero fuera de estas ballenas, hay más de 600 intercambios de criptomonedas en todo el mundo que operan en una frontera en gran parte no regulada. ¿Nunca has oído hablar de AAX, Billance y Hotbit? No está solo, pero al igual que Coinbase, intercambian bitcoin, ether y dogecoin y ofrecen generosos préstamos de margen, hasta 20 veces su capital inicial, a sus clientes. Al carecer de una supervisión regulatoria significativa, muchos intercambios de cifrado han sido vulnerables a estafadores y piratas informáticos.

El intercambio japonés Coincheck fue pirateado por $ 530 millones en criptografía en 2018, el intercambio de Singapur KuCoin perdió $ 275 millones en 2020 y luego, en diciembre de 2021, Bitmart, con sede en las Islas Caimán, fue violado por $ 200 millones. En 2016, Bitifinex fue pirateado por una suma de casi 120,000 bitcoins por valor de $ 2,5 mil millones ahora.

Pero, a pesar de los generosos rescates, ni siquiera Bankman-Fried puede, o está dispuesto, a gastar dinero bueno en dinero malo a perpetuidad. “Hay empresas que básicamente han ido demasiado lejos y no es práctico respaldarlas por razones como un agujero sustancial en el balance general, problemas regulatorios o porque no queda mucho negocio por salvar”, dice Bankman-Fried. , quien se negó a nombrar ningún intercambio criptográfico específico.

Como Forbes informó en su análisis de los mejores 60 intercambios de criptografía del mundo, el negocio de intercambio de activos digitales generalmente carece de estándares para certificar una nueva entidad antes o después de que comiencen a solicitar fondos de clientes. La SEC no regula los intercambios y la Comisión de Comercio y Futuros de Productos Básicos supervisa solo un puñado de mercados de criptoderivados. En los Estados Unidos no existe una organización miembro como FINRA para autorregular los intercambios de criptomonedas.

Bankman Fried está preocupado por las fallas continuas porque durante la euforia del aumento de los precios de las criptomonedas, los intercambios siguieron subiendo la apuesta para atraer clientes con rendimientos generosos para los depósitos. BlockFi o Voyager prometían pagos de rendimiento a los clientes, más del 12 % anual, que debían pagar cobrando al menos ese interés a los prestatarios o, lo que es más probable, poniendo ese dinero a trabajar en aplicaciones DeFi de finanzas descentralizadas. Eso funcionó bien cuando las criptomonedas no iban a ninguna parte más que hacia arriba. Ahora parece desastroso.

Al igual que JP Morgan durante el pánico y la caída del mercado de valores de 1907, Bankman-Fried está aprovechando el caos criptográfico para expandir su imperio. Recientemente cerró la adquisición de Liquid, una bolsa japonesa con problemas. BlockFi y Voyager Digital están bajo su control y, a pesar de sus negativas, Robinhood puede ser el próximo. Según fuentes familiarizadas con sus préstamos a Voyager, es probable que FTX pierda al menos $ 70 millones del crédito que ya ha otorgado. En 2021, Voyager’s Digital, que cotiza en bolsa, tenía un valor de mercado de más de $ 3 mil millones. Hoy comparte el comercio por centavos y su capitalización de mercado de $ 62 millones apunta a una declaración de bancarrota inminente.

A pesar de la carnicería, Bankman-Fried cuenta Forbes que FTX sigue siendo rentable y lo ha sido durante los últimos 10 trimestres. El mayor rival de FTX, Coinbase, perdió $ 432 millones en el primer trimestre de 2022 y sus acciones han bajado casi un 90% desde su máximo histórico.

“Hay empresas que básicamente han ido demasiado lejos y no es práctico respaldarlas”.

Bankman-Fried también tiene el ojo puesto en los criptomineros, muchos de los cuales aprovecharon su hoja de balance a un ritmo vertiginoso para escalar rápidamente y aprovechar esta fiebre del oro digital del siglo XXI. Las acciones de los criptomineros que cotizan en bolsa, incluidos Marathon Digital Holdings y Riot Blockchain, han bajado más del 60 % en lo que va del año.

Un criptoactivo que no le preocupa a Bankman Fried es Tether, la moneda estable más grande del mundo vinculada al dólar con una capitalización de mercado que supera los $ 70 mil millones. Muchos observadores de la industria lo han considerado una bomba de relojería con garantías cuestionables cuya falla casi seguramente sería una amenaza existencial para todo el mercado de criptomonedas. Probado durante el colapso de Luna, Tether perdió brevemente su paridad de $ 1 y cayó a un precio de 95 centavos. Sin embargo, procesó con éxito más de $ 10 mil millones en retiros y desde entonces se ha recuperado.

Dice Bankman-Fried: «Creo que las opiniones realmente pesimistas sobre Tether están equivocadas… No creo que haya ninguna evidencia que las respalde».

MÁS DE FORBES