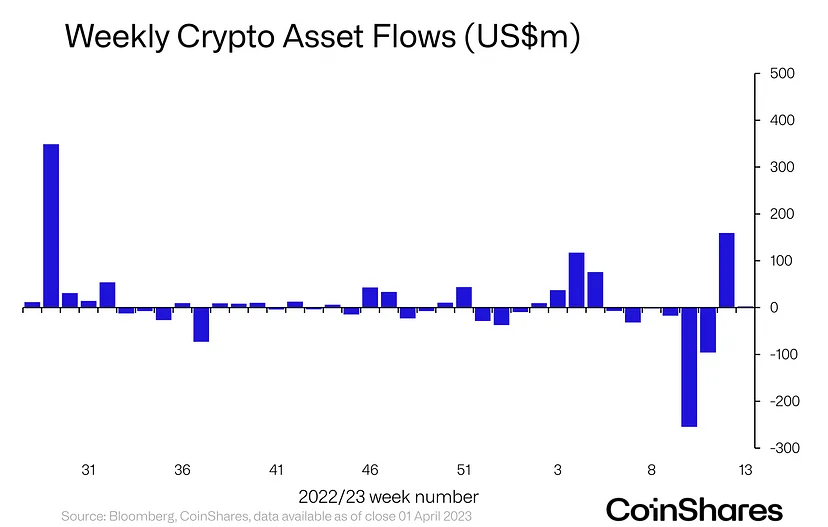

Una semana después de que los productos de inversión en activos digitales registraran su mayor ingreso semanal desde julio de 2022 de USD 160 millones, el ritmo de los ingresos casi se ha detenido, según el último informe de flujos de fondos de activos digitales publicado semanalmente por CoinShares.

Según la firma de análisis de criptodatos, «los productos de inversión en activos digitales experimentaron entradas por un full mediocre de 2,5 millones de dólares estadounidenses, y los volúmenes de negociación en productos de inversión cayeron un 33 % en comparación con la semana anterior».

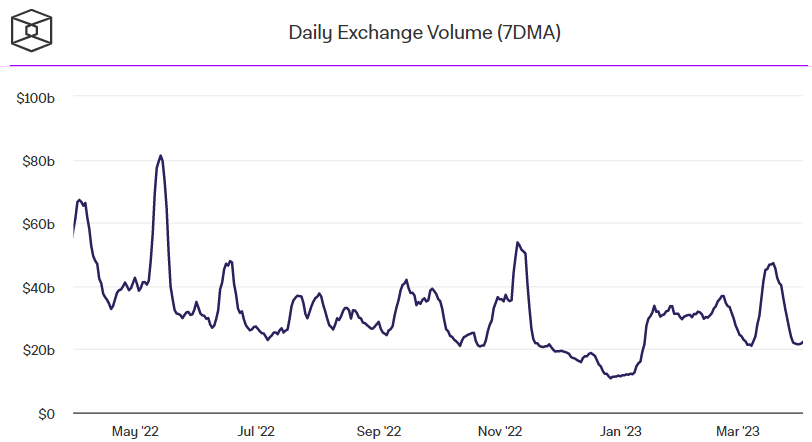

«Esto se reflejó en el mercado más amplio de bitcoin, donde los volúmenes de negociación en intercambios confiables cayeron un 61 %, y ambos puntos de datos sugieren una participación mucho menor en el mercado de criptomonedas en comparación con la semana anterior», continuó CoinShares.

De hecho, según los datos presentados por The Block, el promedio móvil de volúmenes de siete días fue de alrededor de $ 22,5 mil millones a partir del lunes, por debajo de los $ 46 mil millones a mediados de marzo.

Los volúmenes más bajos llegan en un momento en que Bitcoin se ha estado moviendo lateralmente en el área de $ 28,000 desde hace algún tiempo, mientras que otras criptomonedas también han estado sujetas a condiciones de límite de rango.

Bitcoin disfruta de entradas decentes

Mirando debajo del capó, el sentimiento es en realidad más positivo de lo que se podría suponer para Bitcoin.

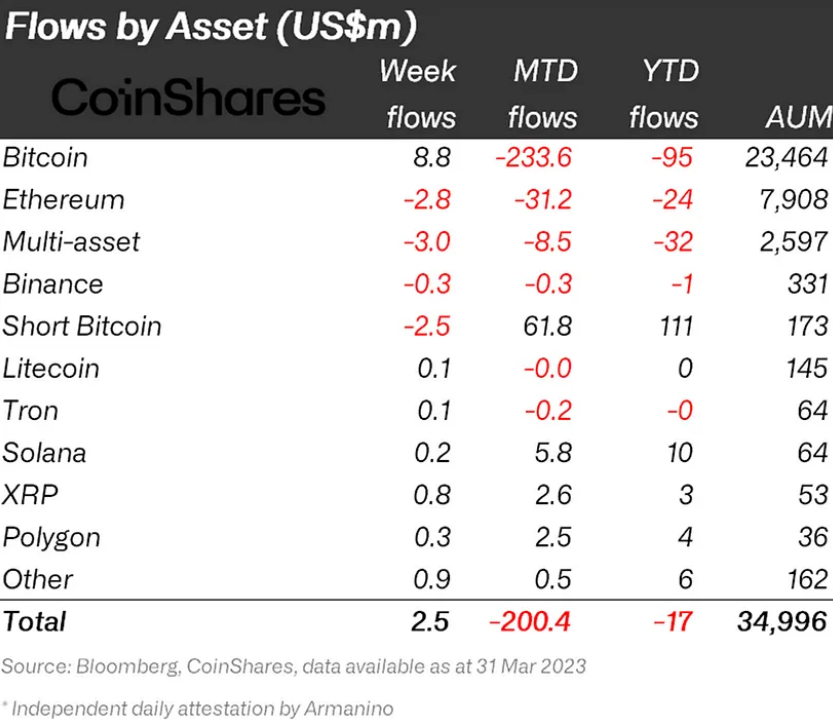

La criptomoneda más grande del mundo por capitalización de mercado registró entradas de USD 8,8 millones, mientras que los productos de inversión cortos de Bitcoin registraron salidas de USD 2,5 millones.

La apreciación de los precios de Bitcoin ha dejado el valor en dólares de los activos totales bajo gestión «en su nivel más alto desde el colapso de 3 Arrows Money en junio de 2022 en 23.500 millones de dólares estadounidenses», señaló CoinShares.

Ethereum y los productos de activos múltiples vieron una salida combinada de $ 5.8 millones, mientras que las monedas más pequeñas como Litecoin, Tron, Solana, XRP y Polygon vieron entradas modestas y pequeñas.

Según CoinShares, «las entradas en Ethereum corto (US$ ,5 millones) sugieren que los inversores seguían preocupados por la próxima actualización de Shanghái que permitirá la eliminación (distribución de rendimiento)».

Los datos de la firma alternativa de criptoanálisis CryptoQuant, que en su lugar se refiere a datos en cadena, muestran que la cantidad de Bitcoin en poder de los administradores de activos digitales, que pueden incluir fideicomisos y productos negociados en bolsa, ha aumentado en las últimas semanas a raíz de EE. UU. quiebras bancarias a mediados de marzo.

Según CryptoQuant, las tenencias de fondos estaban en 692,000 BTC (con un valor de alrededor de $ 20 mil millones a precios actuales) a partir del domingo, frente a alrededor de 688,000 BTC el 14.el de marzo.

En los niveles actuales por encima de los $28 000, el precio de Bitcoin ha subido considerablemente desde una breve caída a mediados de marzo a niveles inferiores a los $20 000.

Los analistas han atribuido el fuerte repunte de la criptomoneda a 1) la demanda de refugio seguro en medio de preocupaciones sobre una crisis bancaria estadounidense (y worldwide) y 2) las apuestas de que la Reserva Federal casi ha terminado con su ciclo de ajuste y pronto podría estar recortando las tasas de interés, lo que ha ha estado pesando sobre los rendimientos de los bonos estadounidenses y el dólar estadounidense (e impulsando las criptomonedas en basic).

Según los datos de CryptoQuant, la creciente demanda de los inversores en fideicomisos de Bitcoin y productos negociados en bolsa debe haber jugado un papel en el aumento de precios.

Una mayor proporción de Bitcoin que se mueve hacia este tipo de inversores sugiere una creciente adopción institucional, que en el pasado se ha promocionado como un importante impulsor a largo plazo de la apreciación del precio de las criptomonedas.

He aquí por qué Bitcoin podría dominar la demanda criptográfica institucional

Bitcoin podría dominar desproporcionadamente la demanda institucional en el próximo ciclo de mercado alcista.

Eso no es solo porque Bitcoin, la primera criptomoneda del mundo, la más antigua y la más segura (al menos según muchos defensores), es vista por muchos como la mejor apuesta contra una disaster bancaria del sistema financiero tradicional.

También se debe a que Bitcoin está en gran medida claro en lo que respecta a las regulaciones, mientras que muchas otras criptomonedas no lo están.

Tomemos como ejemplo la Comisión de Bolsa y Valores de EE. UU. Han afirmado públicamente que Bitcoin es un producto digital y, por lo tanto, no está bajo su supervisión regulatoria, pero que la mayoría de las otras criptomonedas son valores.

Estos incluyen redes criptográficas como Ethereum, que ofrece rendimiento a los participantes de su token Ether, algo que la SEC probablemente vea como un valor.

Y no es solo apostar lo que pone a una criptomoneda en riesgo de ser considerada un valor.

La forma en que se distribuyó inicialmente también es un riesgo, como descubrió Ripple en 2020 después de ser demandado por la SEC por su distribución de tokens XRP, que según la SEC era una oferta de valores no registrada.

Sin embargo, el impulso parece inclinado hacia que Ripple gane esta demanda en este momento.

Bitcoin parece ser la única criptomoneda que está totalmente despejada en este momento (aunque por las mismas razones, también hay un argumento muy fuerte de que Litecoin y Dogecoin también son productos digitales).

Eso significa que los inversores podrían preferir invertir en Bitcoin en lugar de algunos de sus principales rivales de cadena de bloques de capa 1 con tecnología de prueba de participación y habilitados para contratos inteligentes, como Ethereum, Cardano, Solana, and so on.