Las opiniones expresadas por los colaboradores de Entrepreneur son propias.

Estás leyendo Entrepreneur Center East, una franquicia internacional de Entrepreneur Media.

Imagínese esto: un mundo donde los activos tradicionales del mundo serious (piense en propiedades, arte, metales preciosos e incluso bonos) se dividen, digitalizan y liberan en el universo libre de las finanzas descentralizadas (DeFi). En este mundo no tan lejano, la gente común podría invertir en arte de alta gama o bienes raíces, todo con unos pocos toques en su teléfono. ¡Bienvenido a la emocionante frontera de la tokenización de activos del mundo serious (RWA)!

El reciente mercado bajista de las criptomonedas no ha empañado este espíritu en realidad, impulsó el impulso para llevar los RWA a la cadena de bloques. Grandes nombres como Goldman Sachs se han unido a la diversión, lanzando su propia plataforma de activos digitales (GS DAP) para darle a los activos de la vieja escuela un lavado de cara de blockchain. MakerDAO y Aave, entre otros protocolos DeFi, también están adaptando sus plataformas para adaptarse a los RWA. Esta convergencia de las finanzas tradicionales y la tecnología blockchain marca un momento transformador para DeFi.

Fuente: Perspectivas de lucidez

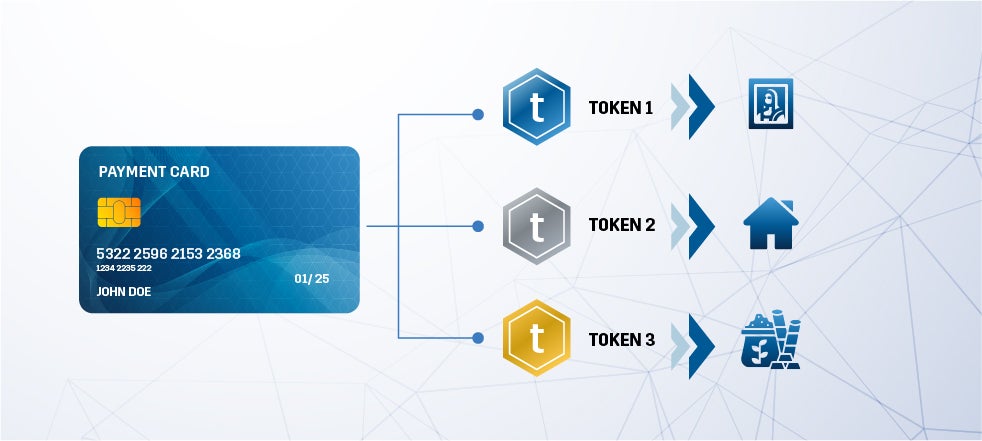

Antes de sumergirnos, aclaremos un poco la jerga. Los RWA son activos cotidianos, que puede tocar y sentir si lo desea, que han sido tokenizados e integrados en DeFi. La tokenización es como crear un gemelo digital para su activo en la cadena de bloques, y este gemelo digital, representado como un token, puede participar en DeFi de formas que el activo first nunca podría. Lo bueno de los RWA es que pueden ser casi cualquier cosa con un valor tangible. El arte, la propiedad, los créditos de carbono, incluso esos viejos bonos anticuados pueden convertirse en tokens digitales y ponerse a trabajar en DeFi. Es como tener un pasaporte universal para sus activos, otorgándoles acceso a todo tipo de oportunidades que antes no podían tocar.

Entonces, ¿por qué debería preocuparse por los RWA? Los RWA podrían ser el catalizador que lleve a Website3 a la corriente principal. La investigación de Boston Consulting Group está apostando fuerte, prediciendo una enorme industria de 16 billones de dólares en torno a la tokenización de activos ilíquidos para 2030. ¡Eso es un billón, con una «t»! El matrimonio entre la tokenización de DeFi y RWA hace que los activos tradicionales sean más líquidos y fáciles de negociar. Es como una invitación a una jornada de puertas abiertas para cualquier persona con conexión a World wide web, que abre muchas oportunidades a partir de nuevos rendimientos en DeFi y emocionantes ofertas de crédito.

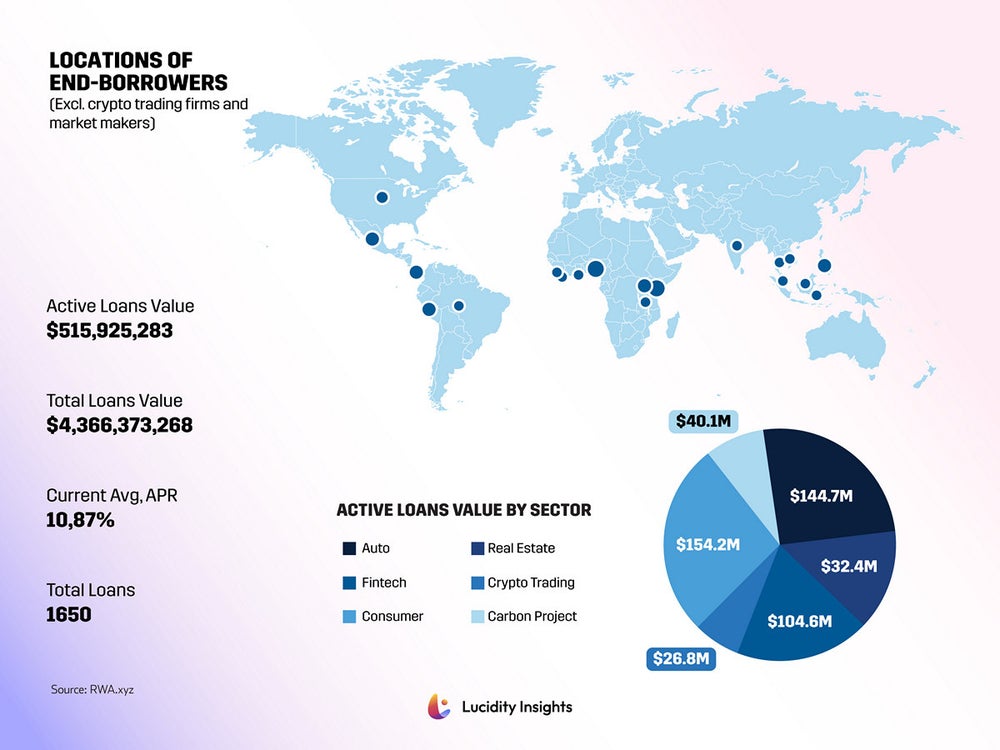

Si bien el mundo de los RWA se está expandiendo, algunas áreas clave ya están causando sensación. Tome el mercado de crédito privado, por ejemplo. Estamos viendo toneladas de RWA nuevos y diversos en crédito privado, con más de $ 4300 millones en 1650 préstamos repartidos en sectores como proyectos de carbono y bienes raíces. Protocolos como Centrifuge, Goldfinch y Credix están derribando barreras, permitiendo a los prestatarios sin acceso financiero tradicional utilizar activos del mundo actual como garantía para un préstamo en monedas estables. La empresa impulsada por la misión Cauris es un ejemplo brillante aquí, ya que ha prestado casi $ 30 millones para ayudar a impulsar Fintechs en África.

Fuente: Perspectivas de lucidez

En el mercado de crédito público, los aros regulatorios hacen que las cosas sean un poco más lentas, pero tenemos una estrella en ascenso en Ondo Finance. Después de una exitosa ronda de financiación de la Serie A de $ 20 millones en 2022, codirigida por Founders Fund y Pantera Capital, lanzaron tres fondos RWA que rastrean bonos del Tesoro de EE. UU., bonos corporativos y más. Su fondo respaldado por los bonos del Tesoro de EE. UU., OUSG, ya ha asegurado $104,3 millones14. OUSG invierte completamente en el fondo cotizado en bolsa iShares Small Treasury Bond de Blackrock llamado SHV. Ondo, a través de su Protocolo Flux, también permite a los titulares de OUSG prestar y tomar prestadas monedas estables en su contra.

En el mundo de DeFi, MakerDAO lidera la carga de RWA. Se ejecuta en Ethereum, actuando como una bóveda de ciencia ficción de alta tecnología. Pones activos en esta bóveda y, a cambio, tomas prestada DAI, la propia moneda estable de MakerDAO. Estas bóvedas, administradas por contratos inteligentes, son como banqueros automatizados que vigilan su garantía basada en Ethereum hasta que se paga su DAI prestado. Si el valor de la garantía se ve afectado, lo respaldan, subastando sus activos para saldar su préstamo, sin problemas de confianza involucrados. En 2020, MakerDAO lanzó una bola curva al aceptar RWA como garantía. Hoy, estas bóvedas de RWA tienen la friolera de $ 680 millones, lo que refuerza la emisión de DAI y ayuda a mantener el valor fijo en $ 115.

A pesar de una recesión del mercado, las bóvedas RWA de MakerDAO han sido una fuente inagotable de ingresos, generando $ 23 millones anuales. Están haciendo el trabajo pesado, constituyendo el 56,7 % de los ingresos totales de MakerDAO, mientras que asumen solo alrededor del 13 % de la deuda de la plataforma. No solo los jugadores pequeños, sino también los pesos pesados como Monetalis, Huntingdon Valley Lender y Société Générale están en acción, y la mayor parte de las garantías de RWA son bonos del Tesoro de EE. UU. administrados por Monetalis. El enfoque de MakerDAO en RWA es fusionar con éxito los mundos de las finanzas físicas y digitales, ofreciendo a los prestatarios diversas opciones de garantía al tiempo que mejora la estabilidad y la rentabilidad de la plataforma.

El sector inmobiliario también se está sumando a la acción de RWA, con RealT ya tokenizando más de $52 millones en bienes raíces desde su lanzamiento. Esta tokenización es como crear acciones de propiedad del tamaño de un bocado que cualquiera puede comprar, vender o intercambiar. Los titulares de tokens RealT también pueden usar sus tokens para tomar prestadas monedas estables como DAI a través de un socio externo. Y no nos olvidemos de nuestros amigos verdes, los créditos de carbono. Toucan, un pionero en este espacio, ha tokenizado más de 20 millones de créditos de carbono de más de 50 proyectos climáticos. Esto significa que han retirado más de 50.000 toneladas de créditos de carbono, lo que representa un impresionante volumen de comercio de carbono de 4.000 millones de dólares. Sus esfuerzos están haciendo que el mercado world wide de carbono sea más eficiente, transparente y escalable, abriendo nuevas posibilidades para la sostenibilidad ambiental.

El mercado de las energías renovables tampoco se lo pierde. Powerledger, una empresa australiana, está aprovechando blockchain para el seguimiento y el comercio de energía y para hacer que los mercados de energía sean más eficientes. Powerledger ha experimentado un crecimiento significativo en los últimos años, atrayendo a su mercado a más empresas de servicios públicos, generadores de energía renovable, minoristas de energía y grandes organizaciones corporativas con objetivos de energía renovable. Han establecido algunos objetivos elevados: 100 millones de medidores inteligentes en su plataforma en cinco años, y esperan llegar a 1 mil millones de usuarios en el futuro, creando mercados que eliminen cualquier obstáculo para lograr energía libre de carbono las 24 horas del día, los 7 días de la semana.

Finalmente, las principales instituciones financieras también se están involucrando en la acción de los RWA, buscando aumentar su eficiencia y llegar a un mercado más amplio. JPMorgan, por ejemplo, ejecutó la primera operación en vivo utilizando yenes tokenizados y dólares de Singapur en la cadena de bloques Polygon. WisdomTree lanzó nueve fondos digitales en blockchains de Stellar o Ethereum. El banco central de Hong Kong ofreció un bono verde tokenizado de USD 100 millones, mientras que Credit history Agricole CIB y SEB están lanzando conjuntamente so|bond, una plataforma para bonos digitales basada en tecnología blockchain.

Fuente: Perspectivas de lucidez

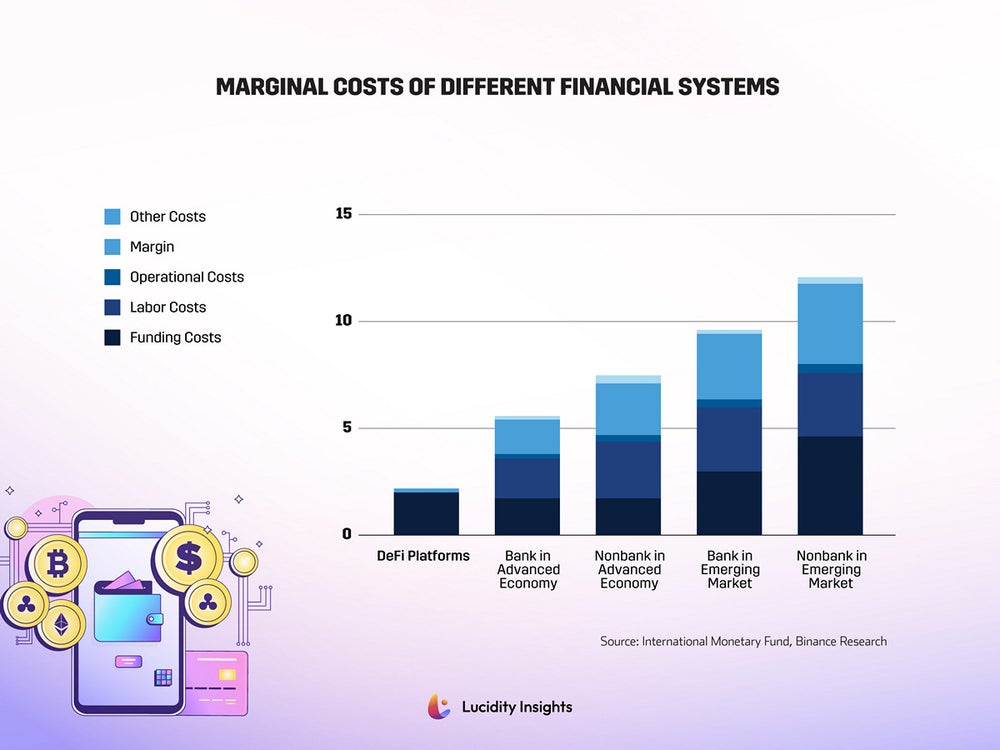

Por supuesto, ningún viaje pionero está exento de obstáculos. Como con todos los nuevos proyectos y tecnologías, especialmente tan disruptivas como blockchain, vale la pena mencionar varios desafíos que están dificultando la adopción de RWA tanto por DeFi como por Trade Finance (TradeFi), como el marco regulatorio precise diseñado para sistemas con intermediarios financieros, lo que dificulta su aplicación a DeFis, o la naturaleza de descentralización de DeFi, que presenta numerosos desafíos en torno a la gobernanza, con implicaciones para la protección, supervisión y cumplimiento del consumidor.

Sin embargo, estos desafíos no eclipsan la promesa de los RWA en las cadenas. Están demostrando ser un puente essential entre las finanzas tradicionales y DeFi. Están impulsando la expansión de DeFi, trayendo bonos, bienes raíces, créditos de carbono y más a la cadena de bloques por primera vez. Proyectos como MakerDAO, Centrifuge y Ondo Finance están liderando este cambio y nos muestran cómo los RWA pueden dar forma a un mundo financiero más interconectado. DeFi ya no está en su pequeño rincón está estrechando la mano del mundo actual, lo que indica la enorme influencia y el potencial de blockchain en nuestro dinámico panorama financiero. Tiempos emocionantes por delante, amigos.

Para profundizar en el futuro de Website3 y la web descentralizada, lea nuestro informe completo sobre Oportunidades en Website3 haciendo clic aquí.

Este artículo se publicó originalmente en Lucidity Insights, un socio de Entrepreneur Middle East en el desarrollo de informes especiales sobre los ecosistemas tecnológicos y empresariales de Oriente Medio y África.

Relacionado: Las 10 principales tendencias que dan forma al ecosistema Net3 en 2023