gesrey/iStock a través de Getty Images

Ayer, tanto la comunidad de criptomonedas como el mundo tradicional de la inversión en acciones se enteraron de que el principal minero de Bitcoin (BTC-USD) por producción mensual se enfrenta a la insolvencia. Si bien cada empresa tiene sus propias luchas, es difícil no mirar en lo que acaba de pasar con Core Scientific (CORZ) y me pregunto quién es el siguiente. La mayoría de los obstáculos macro a los que se ha enfrentado Core Scientific son desafíos que todos los demás mineros de Bitcoin comparten. Específicamente, con aumentos en la tasa de hash y la dificultad de las recompensas en bloque, los mineros han estado experimentando una desagradable reducción de márgenes durante la mayor parte de 2022:

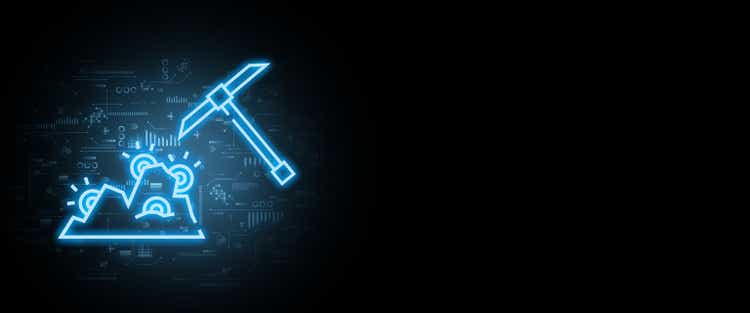

Rentabilidad minera (BitInfoCharts)

La rentabilidad de la minería alcanzó un mínimo histórico hace solo unos días y, a la luz de las noticias de CORZ, es razonable comenzar a preguntarse si habrá otra víctima por la reducción de márgenes.

Bajo rendimiento de Argo

Uno de los mineros de Bitcoin que cotizan en bolsa y que les he estado diciendo a los suscriptores de BlockChain Reaction que eviten durante varias semanas es Argo Blockchain (NASDAQ: ARBK) (ARBKL).

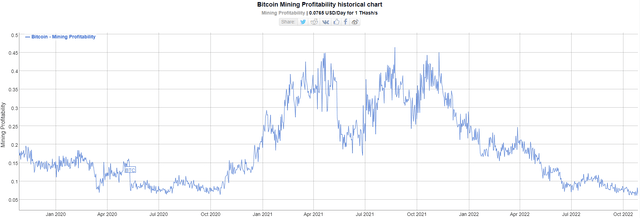

Devoluciones de 1 mes (buscando alfa)

Puede ver en el gráfico anterior que Argo ya había sido la minera cotizada en bolsa con el desempeño más débil durante el último mes antes de ayer, cuando CORZ colapsó alrededor del 75%. Esta debilidad probablemente fue una respuesta al anuncio de Argo de que vendería 3400 máquinas de minería a principios de este mes. La liquidación de activos es un intento de recaudar $ 6,8 millones en efectivo. De las relaciones públicas de la empresa:

Como se informó anteriormente el 9 de septiembre de 2022, la Compañía ha visto obstáculos en el precio del gas natural y la electricidad causados por la situación geopolítica en Europa y los bajos niveles de almacenamiento de gas natural en los Estados Unidos. Estos factores, sumados a la caída del precio de Bitcoin desde marzo de 2022 y la mayor dificultad de la minería, han reducido la rentabilidad de la Compañía y la generación de flujo de caja libre.

Los altos precios de la energía han estado afectando a muchos de los mineros que cotizan en bolsa, pero Argo se destaca en el mal sentido debido a su alta carga de deuda en comparación con otras operaciones mineras de tamaño similar.

Hoja de balance

Mirando el balance general, es fácil ver por qué la empresa necesita efectivo. Hay una alta carga de deuda en comparación con sus pares y no queda mucho para pagar las cuentas.

| CORZ | BITF | IREN | CLSK | BTBT | ARBK | |

| Tapa del mercado | 360.87M | 222.25M | 198.21M | 174.25M | 92.37M | 94.03M |

| Valor de la empresa | 1.38B | 296.03M | 196.53M | 190.94M | 57.12M | 219.94M |

| Efectivo total | 128.54M | 45.98M | 109.97M | 3.48M | 44.30M | 11,21 millones |

| Deuda total | 1.15B | 123.64M | 108.29M | 20,16 millones | 0 | 143.63M |

| Deuda Neta | 1.02B | 77.65M | -1.68M | 16,68 millones | -44.30M | 132.42M |

| Deuda total a patrimonio | 275,77% | 36,89% | 24,76% | 5,35% | 1,71% | 71,44% |

Fuente: Buscando alfa

Al igual que Core Scientific, Argo Blockchain tiene una posición de deuda a capital sustancialmente más alta que la mayoría de sus pares. Al final del segundo trimestre, Argo tenía $53,4 millones en préstamos a corto plazo, $15,3 millones en cuentas por pagar, $14,9 millones en efectivo y cuentas por cobrar combinados, y solo $14,4 millones en ingresos en el trimestre.

Similitudes con Core Scientific

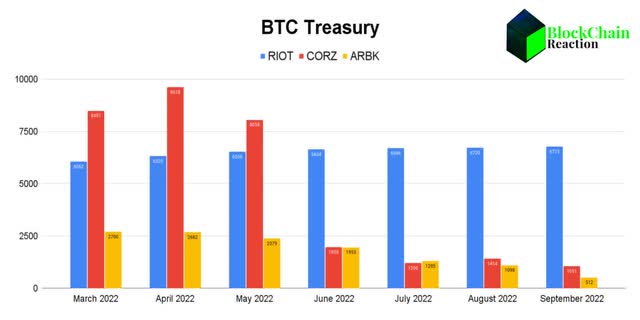

Hubo hojas de té para leer antes de que Core revelara que no puede cumplir con sus obligaciones de equipo el próximo mes. Una gran indicación de que Core estaba en problemas fue la venta masiva de tesorería de mayo a junio. Core vendió aproximadamente el 75% de su pila de BTC durante ese período de tiempo, pero el pico en la tesorería de la compañía ocurrió en abril. Podemos ver algunas similitudes en Argo. Agregué a Riot Blockchain (RIOT), otro minero de Bitcoin, como barómetro para mostrar que no todos los mineros han estado vendiendo sus tesoros este año:

Tenencias de BTC (publicaciones de la compañía)

Argo tenía 2700 BTC en marzo y solo 512 BTC a fines de septiembre. Si bien las ventas de BTC de Argo comenzaron un poco antes que las de Core, vemos que las ventas de BTC de Argo se vuelven más agresivas en los últimos meses:

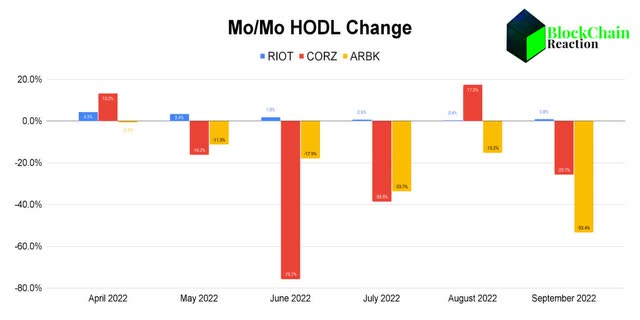

Cambio mensual de HODL (lanzamientos de la compañía)

Argo se vendió un 34% en julio y un 53% en septiembre. Si bien la reducción de Argo ha sido más lenta que la de Core Scientific en los últimos 6 meses, la compañía se está quedando sin BTC para vender y recaudar efectivo.

Los lazos del bebé colapsan

Pero no es solo la reducción de la tesorería de Bitcoin de la compañía o la venta de máquinas que creo que son los indicadores más preocupantes para Argo. Si el mercado esperaba que Argo sobreviviera al criptoinvierno, no creo que las acciones de bonos para bebés de ARBKL se cotizaran a 51 centavos por dólar:

Retorno de acciones de ARBKL a 1 año (Seeking Alpha)

La caída del 90% en el precio de las acciones ordinarias es mala. Pero, en mi opinión, el colapso de las acciones de ARBKL es peor desde una perspectiva óptica. Estas acciones tienen un valor de $25 y pagan un rendimiento de 8.75% a la par. Al precio actual de las acciones de $12,75, ARBKL cotiza con un descuento del 49 % a la par y ofrece un rendimiento del 17,15 %. Esta es una gran oportunidad o una clara señal de que el mercado no cree que Argo pueda pagar sus cuentas. Me inclino es lo último.

Riesgos de ir en corto

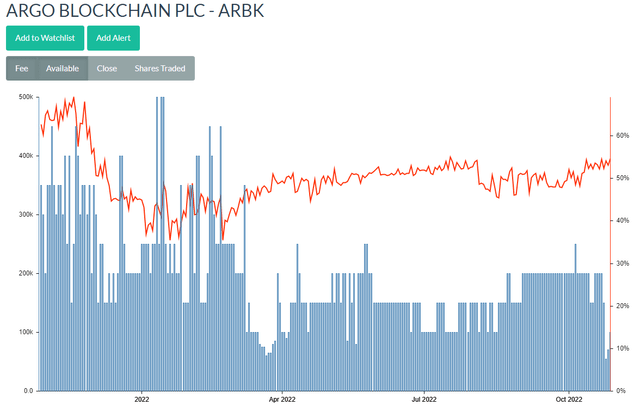

Si bien creo que Argo Blockchain está en una carrera contra el tiempo, solo me quedaría corto después de una liquidación del 90% si es un comerciante con mucha experiencia. El éxito de Argo todavía está ligado a Bitcoin al final del día. Además, según iBorrowDesk, las acciones disponibles han tenido una tendencia a la baja en los últimos días y el costo del préstamo tiende a subir:

ARBK (iBorrowDesk)

Si bien los fundamentos parecen absolutamente terribles para Argo, el sentimiento puede cambiar si Bitcoin comienza a aumentar y la rentabilidad en el sector se recupera. Soy de la opinión de que hay varios mineros a los que les irá mejor si BTC realmente le da la vuelta, pero una posición corta en ARBK podría desaparecer muy rápidamente si BTC tiene un repunte sostenido del mercado bajista y hay razones para sugerir un moverse así es posible. Si va en corto con ARBK, sería prudente ir en largo con uno de los mineros mejor posicionados como cobertura.

Resumen

El mayor problema para todos los mineros de Bitcoin en este momento es la reducción de márgenes debido a los bajos precios de BTC. Si usted es de la opinión de que Bitcoin está bajando, entonces creo que es muy probable que Argo Blockchain sea el próximo minero de la lista en zambullirse. La compañía tiene una alta carga de deuda, altos costos, está vendiendo activos por efectivo, le queda muy poco BTC para vender y tiene bonos para bebés con un precio del 50% del valor nominal. Incluso si Bitcoin sube, existe la posibilidad de que las acciones de ARBK bajen por dilución si la empresa decide recaudar capital a través de una oferta. Si estás largo, vendería y seguiría adelante. Si desea acortarlo, esperaría a que suba el precio y lo haría.