Bitcoin podría haber cimentado su estatus como «oro digital», pero otro propósito ampliamente promocionado aún no se ha desarrollado correctamente. Se supone que el papá de las criptomonedas es una protección contra la inflación, pero los últimos tiempos han demostrado que la inflación vertiginosa no ha proporcionado un viento de cola. De hecho, el rendimiento de Bitcoin ha seguido el ejemplo del mercado de valores y, como reflejo de la gran recesión de 2022, el precio de Bitcoin ha caído más del 70 % desde que alcanzó su punto máximo en noviembre pasado.

Dicho esto, la «muerte de bitcoin» se ha anunciado innumerables veces antes y una cosa en la que bitcoin ha sido experto durante su historia de más de una década es recuperarse eventualmente.

Si bien Marion Laboure, de Deutsche Bank, no prevé que se alcance el pico del año pasado a corto plazo., Usando las acciones de S&P 500 como referencia y teniendo en cuenta el efecto de las tasas de interés más altas, el estratega senior cree que para fin de año, el precio de bitcoin podría volver a subir hasta $ 28,000, un aumento del 45% desde los niveles actuales. Y donde va el precio de BTC, también lo hacen los precios de las acciones que operan en su ecosistema.

Con esto en mente, revisamos la base de datos de TipRanks y nos concentramos en tres nombres que se beneficiarán de un aumento potencial en el valor de bitcoin. Todos operan en el espacio minero de BTC, están calificados como Compras fuertes por la comunidad de analistas y ofrecen un gran potencial alcista en el próximo año. Aquí está la verdad.

Núcleo científico (CORZ)

Primero echemos un vistazo a Core Scientific, uno de los mascarones de proa en la infraestructura de cadena de bloques neta de carbono neutral de alto rendimiento y la minería de activos digitales.

Dejando a un lado el desempeño minero sobresaliente: para sus propias operaciones mineras el año pasado, la compañía extrajo 5,700 BTC, el mayor botín anual jamás realizado por una compañía que cotiza en bolsa (Core también extrae para sus clientes), la compañía se destaca debido a una serie de características únicas. puntos de venta. Core tiene su propia infraestructura y centros de datos que, para reducir el riesgo, están dispersos geográficamente en Texas, Dakota del Norte, Oklahoma, Carolina del Norte, Kentucky y Georgia. Y para supervisar a sus mineros y aumentar la eficiencia, la empresa ha desarrollado su propio software, Minder. Además, para buscar oportunidades adicionales en blockchain, la empresa también cuenta con su propio equipo de I+D.

Como se señaló anteriormente, la producción de 2021 superó a todos los rivales, y la buena noticia es que la compañía sigue en camino de superar ese rendimiento en 2022.

En el último informe trimestral, correspondiente al 1T22, los ingresos experimentaron un crecimiento interanual del 254,9 % para alcanzar los 192,52 millones de dólares, aunque la cifra estuvo apenas por debajo de la estimación de consenso de 196,67 dólares. Dicho esto, adj. EPS de $ 0.31 superó con creces la llamada de $ 0.09 de Street. Los ingresos por minería de activos digitales alcanzaron los $133 millones frente a los $9,63 millones del mismo período hace 12 meses, mientras que los ingresos por hospedaje de los clientes llegaron a $27,34 millones en comparación con los $8,4 millones del 1T21.

Sin embargo, cuando Bitcoin se desacelera, los mineros de Bitcoin también se ven afectados naturalmente. Las acciones de CORZ no han sido inmunes a los desarrollos bajistas; desde que salió a bolsa a través de la ruta SPAC en enero, las acciones han perdido el 84% de su valor.

Dicho esto, el analista de Cowen, Stephen Glagola, cree que la empresa está «bien posicionada para navegar en el entorno actual» y cree que está muy por encima de la competencia.

“Vemos a Core Scientific como el mejor operador de su clase en la industria minera de bitcoin debido a la combinación de su producción de BTC y operaciones a escala líderes en la industria, bajo riesgo de jurisdicción con diversificación geográfica en los EE. sólida trayectoria en operaciones y asignación de capital”, escribió Glagola.

“Si bien la propiedad de las plataformas de minería y la infraestructura de las instalaciones de datos genera gastos incrementales en el sitio y gastos de capital de infraestructura en comparación con un modelo de activos livianos, Core se beneficia de sus economías de escala en la producción y el apalancamiento resultante por gastos generales corporativos/en el sitio”, dijo el agregó el analista.

En consecuencia, Glagola califica a CORZ como superior (es decir, compra), mientras que su precio objetivo de $ 3.10 deja espacio para ganancias de 105% en 12 meses. (Para ver el historial de Glagola, haga clic aquí)

Esas son algunas buenas ganancias, pero palidecen en comparación con las expectativas de los colegas de Glagola. El objetivo promedio de Street es de $8,22, lo que implica que las acciones subirán un 444 % más durante el período de un año. En cuanto a la calificación, las 5 revisiones recientes de analistas son positivas, lo que proporciona a la acción una calificación de consenso de compra fuerte. (Vea el pronóstico de acciones de CORZ en TipRanks)

Participaciones digitales de maratón (MARA)

Ahora echemos un vistazo a Marathon Digital Holdings. Este minero de bitcoin se ha propuesto convertirse en la operación minera más grande de América del Norte y, al mismo tiempo, cuenta con uno de los costos de energía más bajos.

La empresa tiene acuerdos con proveedores de servicios externos para conectar su propio equipo minero a la energía e Internet. Los mineros de la empresa están ubicados en Texas, Dakota del Sur, Nebraska y Montana. La mayoría tiene su sede en una instalación de energía de 105 MW en Hardin, Montana y en las instalaciones de la compañía en Texas, que alberga Compute North.

La empresa todavía está trabajando para desplegar completamente su flota y, a medida que la flota minera se expande, la tasa de hash EH/s de la empresa debería aumentar. Dicho esto, Marathon ha visto sus planes de expansión afectados recientemente por algunos vientos en contra, literalmente hablando.

Debido a una tormenta que pasó por Hardin, MT en junio, las operaciones mineras de la compañía en el área se han quedado sin electricidad. Marathon dijo recientemente que para la primera semana de julio los mineros volverán a estar en línea, aunque por ahora en una capacidad reducida.

Dejando a un lado los problemas actuales, Brian Dobson, analista de Chardan, considera que el número de mineros alcanzará los ~200 000 en 2023E, mientras que la «gran afluencia» de plataformas durante el próximo año debería impulsar el hashrate de la empresa a ~24 EH/s para el 2H23E, frente a 3,6 EH/ s en enero de este año.

«Como resultado», dice el analista, «MARA podría controlar ~8,5% de la tasa de hash global para 2023E, generando una tasa de ejecución mensual de 2300 BTC».

Ese no es el único aspecto que le gusta a Dobson de Marathon.

«La estrategia de la compañía para HODL, o mantener, monedas (+9,673 monedas y en aumento) es una forma convincente de poseer indirectamente criptoactivos para los inversores que no pueden poseer directamente la categoría», señaló Dobson. «Somos positivos en las perspectivas transformadoras de Bitcoin a largo plazo, pero esperamos que la volatilidad persista a corto plazo».

Esa volatilidad ha hecho que las acciones se contraigan severamente en 2022, un 83% menos en lo que va del año, aunque Dobson ve muchas ganancias por delante. Junto con una calificación de compra, el analista le da a MARA un precio objetivo de $ 19, lo que sugiere un aumento del 243% dentro de un año. (Para ver el historial de Dobson, haga clic aquí)

En general, otros analistas son aún más optimistas; el precio objetivo promedio es de $ 25.88, lo que implica que las acciones subirán un 367% más en el próximo año. En cuanto a la calificación, basada en 6 compras frente a 2 retenciones, la acción reclama una calificación de consenso de compra fuerte. (Consulte la previsión de acciones de MARA en TipRanks)

chispa limpia (CLSK)

CleanSpark es un caso interesante, ya que la empresa vio la oportunidad de extraer y almacenar bitcoins y experimentó una gran transformación para hacerlo. CleanSpark una vez ofreció soluciones integradas de microrredes, luego agregó otra pluma a su límite: comenzó a minar bitcoin, y ahora el negocio de minería ha superado al anterior y genera la mayor parte de los ingresos.

Y a medida que la operación de minería de Bitcoin ha aumentado (la compañía solo ha estado generando ingresos por minería de BTC desde diciembre de 2020), los ingresos han aumentado drásticamente. Los últimos resultados, para FQ2 (trimestre de marzo), vieron un aumento de ingresos de cuatro veces a $ 41,6 millones de $ 8,1 millones en el mismo período hace un año. El EBITDA ajustado también mejoró significativamente a $ 22,5 millones frente a los $ 1,9 millones exhibidos en F2T21, aunque la compañía reconoció una pérdida neta de $171,000 en el trimestre, un paso atrás luego de generar ganancias de $7.4 millones en el mismo período hace un año y $14.5 millones en F1Q22.

Brian Dobson de Chardan señala que ha habido informes en la industria que indican que algunas empresas privadas más pequeñas están teniendo problemas financieros. Esto se aplica particularmente a las empresas mineras más pequeñas que podrían no ser capaces de financiar los pedidos actuales sin la aprobación previa de hosting. Debido a la escasez de conectores de alojamiento, esto podría convertirse en un problema. Pero esto podría ser una buena noticia para CleanSpark.

“Desde nuestro punto de vista”, dijo el analista, “esto podría jugar a favor de CLSK. Anticipamos que los jugadores establecidos con fácil acceso a la infraestructura podrán adquirir plataformas de minería con importantes descuentos. Esto podría resultar ser un incremento positivo para el margen de la empresa. Esperamos que el número de plataformas de CLSK aumente a más de 73 000 para fines del año fiscal 2023E, lo que resultará en ganancias de participación en la tasa de hash global».

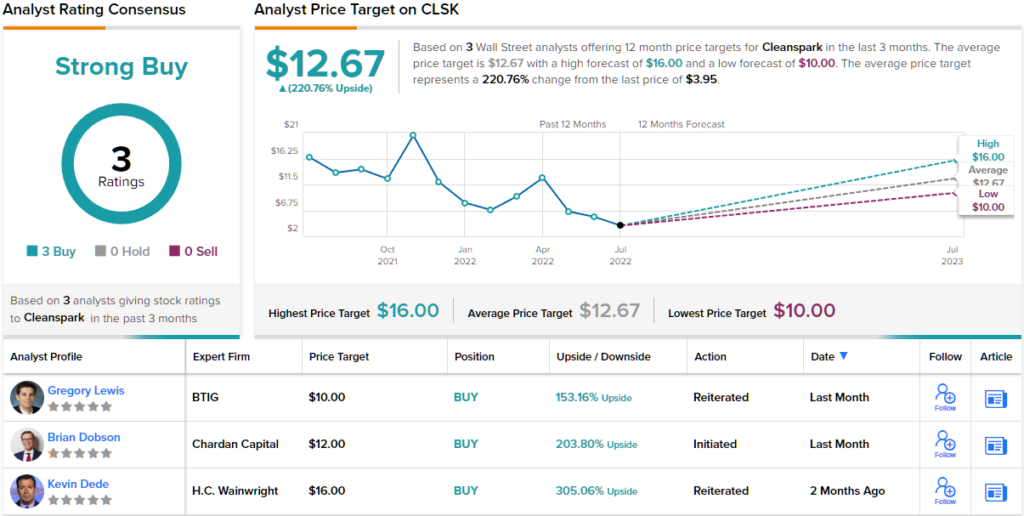

Como tal, Dobson califica las acciones de CLSK como Compra y las respalda con un precio objetivo de $12. ¿La implicación para los inversores? Potencial alcista del 204% desde los niveles actuales.

Otros dos analistas han revisado recientemente las perspectivas de CLSK y también son positivas, lo que hace que la opinión de consenso aquí sea una compra fuerte. El precio objetivo promedio también es alcista; a $12,67, hay espacio para un alza de ~221% en el próximo año. (Vea el pronóstico de acciones de CleanSpark en TipRanks)

Para encontrar buenas ideas para el comercio de acciones a valoraciones atractivas, visite Best Stocks to Buy de TipRanks, una herramienta recientemente lanzada que une todos los conocimientos sobre acciones de TipRanks.

Descargo de responsabilidad: Las opiniones expresadas en este artículo son únicamente las del analista destacado.s. El contenido está destinado a ser utilizado únicamente con fines informativos. Es muy importante hacer su propio análisis antes de realizar cualquier inversión.