En medio de la disaster financiera que inició con el colapso de Silicon Valley Lender (SVB) y que se ha extendido a otras instituciones en todo el mundo, el panorama para Bitcoin evidencia un claro contraste del sistema financiero tradicional.

Actualmente hemos evidenciado en las últimas semanas que los bancos centrales y los principales gobiernos de todo el mundo han hecho lo que mejor saben hacer: imprimir dinero para mantener un sistema a flote, devaluando implícitamente sus monedas en el camino.

FED: Ajuste Cuantitativo al máximo

Sólo en las últimas semanas el stability de la Reserva Federal de los Estados Unidos (FED) ha crecido en casi 300,000 millones de dólares desde que comenzó la disaster,deshaciendo casi la mitad de los 600,000 millones de dólares en ajuste cuantitativo (Qt) que habían realizado desde marzo de 2022.

Según un estudio realizado por Wells Fargo, se estima que el balance de la Fed disminuirá en aproximadamente USD 1.5 billones para finales de 2023, alcanzando los USD 7.5 billones. Si el ajuste cuantitativo se desarrolla según lo previsto, los expertos financieros señalan que esta reducción en el stability common podría equivaler a una disminución adicional de entre 75 y 100 puntos básicos. En consecuencia, se espera que la tasa de fondos federales se sitúe entre el 3.25% y el 3.5%.

My March newsletter discusses the lender liquidity issue. https://t.co/niBdZ4AVbY pic.twitter.com/CgBYQBcFk4

— Lyn Alden (@LynAldenContact) March 13, 2023

Lo anterior se une a medidas económicas cada vez más cuesta arriba para muchos ahorristas, como la subida de los tipos de interés en 25 pp por parte de la FED el día de ayer, que sin duda repercutirá no sólo a los estadounidenses, sino en otras economías que dependen del encarecimiento de los créditos por éste tipo de medidas.

Si bien en el pasado, muchos han acudido al oro como alternativa de ahorro y refugio ante éste tipo de eventos, por fortuna hoy en día contamos con una salida más expedita, económica y confiable como es Bitcoin.

De momento veamos el comportamiento tanto del mercado de valores tradicionales como del sistema financiero alternativo dominado por Bitcoin.

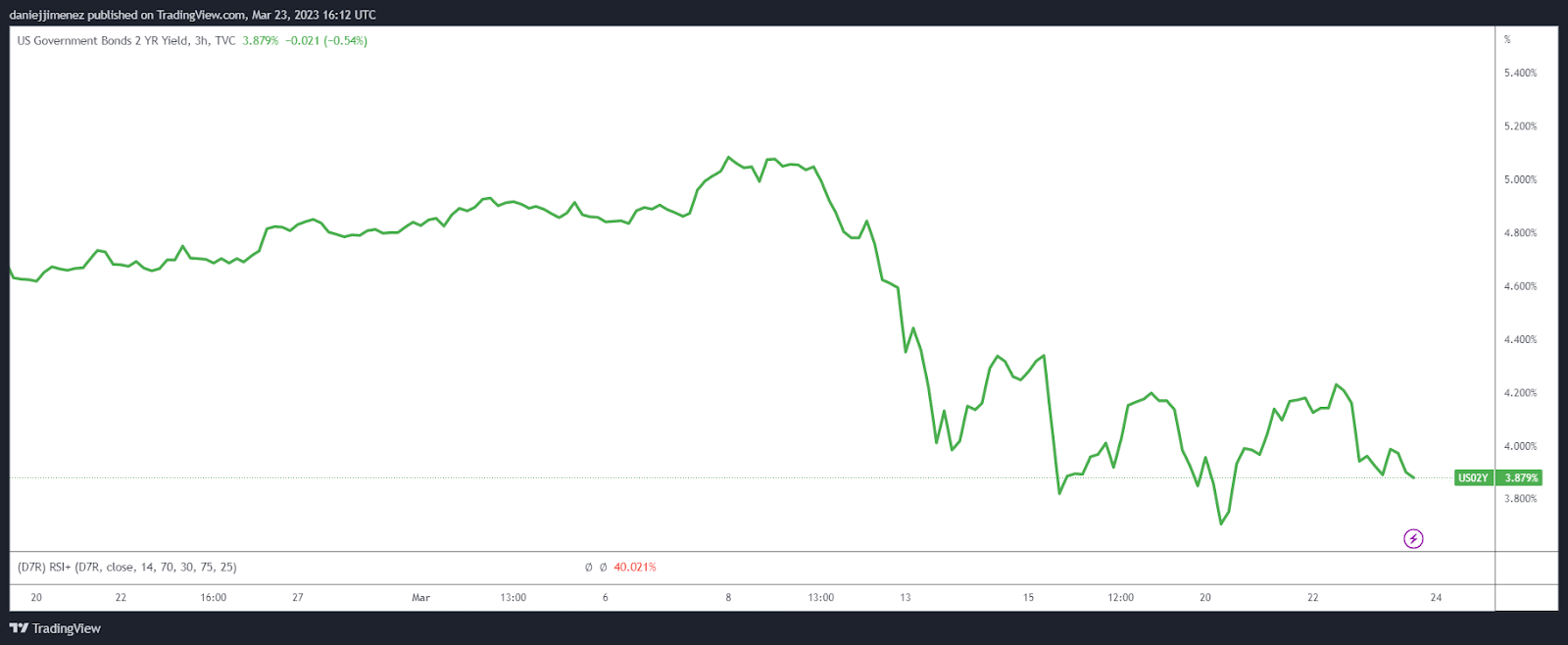

Bonos

Los bonos del Tesoro a 2 años han experimentado una volatilidad importante desde el comienzo de la crisis bancaria. Desde el 09 de marzo han pasado de 5.1% al 3.8 % para éste 23 de marzo.Una reducción de casi un cuarto de su valor en un par de semanas.

El Bono del Tesoro a 2 años es un indicador clave para los economistas, y sirve cómo una guía para la Fed sobre la actuación de los Bancos Centrales sobre los fondos federales a corto plazo.

El otro indicador clave de los bonos del Tesoro (a 10 años), también ha sufrido una caída importante desde el inicio de la crisis al disminuir desde un 4.% el 9 de marzo hasta un 3.4% actualmente.

Esta caída en los rendimientos de éste importante instrumento financiero se puede percibir como una ‘huída hacia la seguridad’, ya que los inversores recurren a los bonos debido a su ‘bajo riesgo’ percibido, basado en la tesis de que es poco possible que el gobierno de los EE.UU. incumpla el pago de su deuda.

Otro variable que probablemente ha influido en el pivote hacia la baja de éstos rendimientos es por la ausencia de una pausa de la Fed, que cómo vimos en el discurso de ayer no parece tener por ahora un final claro.

Acciones

El mercado de acciones tampoco ha escapado de la volatilidad inducida por la disaster del 9 de marzo.

El S&P 500 y el Nasdaq, ambos referentes del mercado de valores en Wall Avenue, se desplomaron un 4.3% y un 4.7% respectivamente entre el 8 y el 13 de marzo, a medida que aumentaban los temores en torno al quiebre de nuevos bancos y la incertidumbre por la salud del sistema financiero regional, amén de un posible contagio fuera de las fronteras.

No obstante, es importante resaltar que ambos índices se han recuperado desde entonces gracias a la intervención del gobierno en los bancos SVB y Signature, que ha supuesto un aumento de la confianza entre los inversores de que el gobierno no permitirá la propagación de un mayor contagio en el sector financiero.

El rendimiento top-quality del sector tecnológico sobre el SP500 reflejado por el Nasdaq, está ligado a una migración hacia éste sector de los inversionistas, en la búsqueda de un ‘refugio seguro’ luego de la caída de las acciones del sector financiero en typical.

Apple, Microsoft, Google y Meta se han beneficiado de éste éxodo, cuyas acciones han subido luego de tocar fondo el 13 de marzo.

Metales preciosos

De forma very similar a Bitcoin, los metales preciosos han crecido desde el inicio de la disaster bancaria. El oro, el activo de refugio de valor por excelencia para los inversores tradicionales, ha subido un 10.16% desde el inicio de la disaster bancaria del 9 de marzo, mientras que la plata se ha incrementado un 15.64% en su valor desde el mismo periodo.

El análisis en este sector es comparable al repunte de las acciones tecnológicas y de la caída de los bonos del Tesoro para comprender el aumento en la cotización de los metales preciosos: un vuelo hacia la seguridad por parte de los inversores hacia activos más ‘rentables’.

Más interesante aún, el repunte en el precio del oro y la plata está acompañado de una necesidad de cobertura contra el sistema fiduciario que implosiona con cada anuncio de la Fed.

Sin embargo, a diferencia de la disaster del 2008, los inversores cuentan con un nuevo componente en la fórmula para el resguardo contra el ajuste cuantitativo: Bitcoin.

Desempeño de Bitcoin en medio de la crisis

En medio de la disaster financiera, el desempeño del precio de BTC en las últimas semanas ha sido bueno para los holders. Sin embargo, más allá de la percepción numérica del repunte, las implicaciones se están volviendo más significativas para el panorama macro que estamos viviendo actualmente.

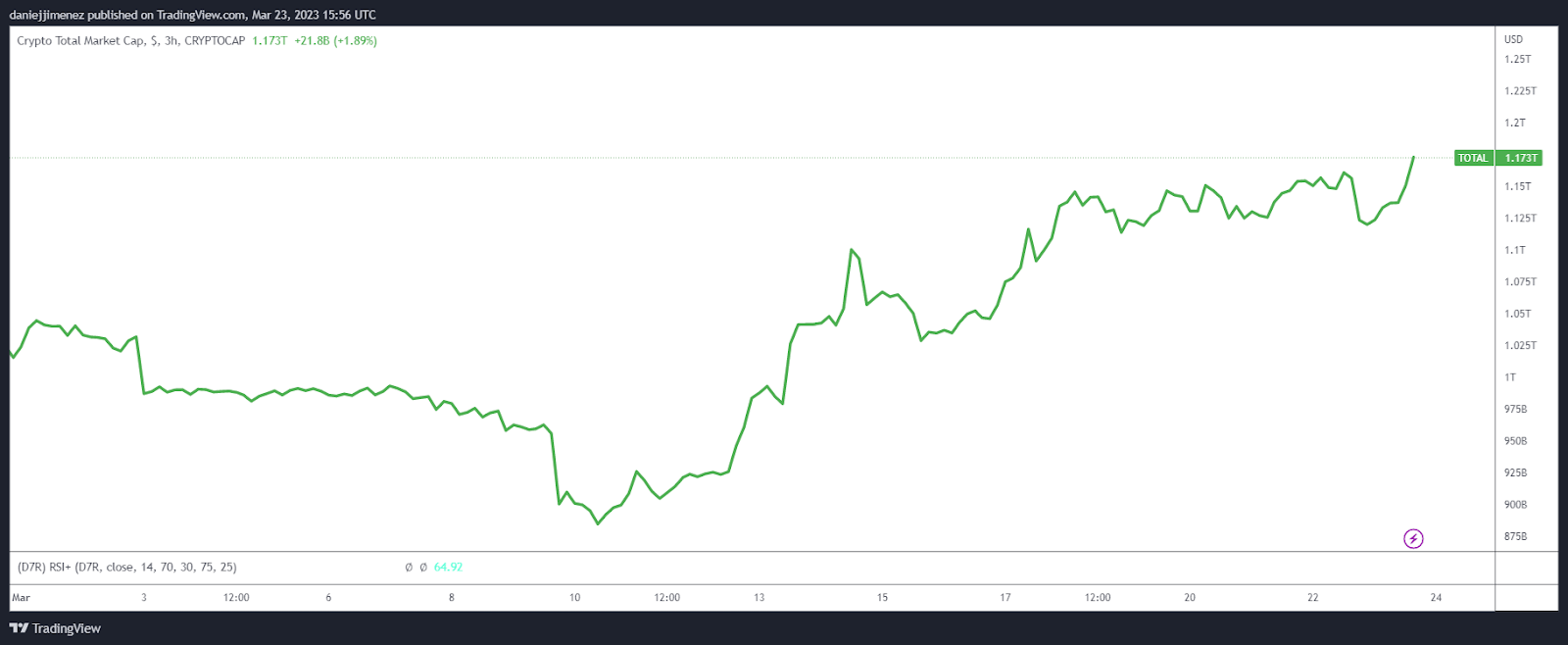

El mercado de las criptomonedas ha respondido bien en general desde el 09 de marzo. El cripto mercado ha añadido un valor de 287,000 millones de dólares en este tramo.

En ésa misma línea, las dos principales atracciones del cripto mercado actualmente: Bitcoin (BTC) y Ethereum (ETH) han ganado un 41.43% y un 30.12% respectivamente desde el inicio de la crisis bancaria del 09 de marzo.

Esto se develop a pesar de una disminución del 10.1 % y el 10.6 % en BTC y ETH respectivamente entre el 9 y el 10 de marzo en medio del «pánico de las monedas estables», cuando el USDC y otros con exposición como DAI y FRAX se desvincularon por temor a que Circle hubiera perdido los 3,300 millones de dólares en depósitos que tenía en SVB.

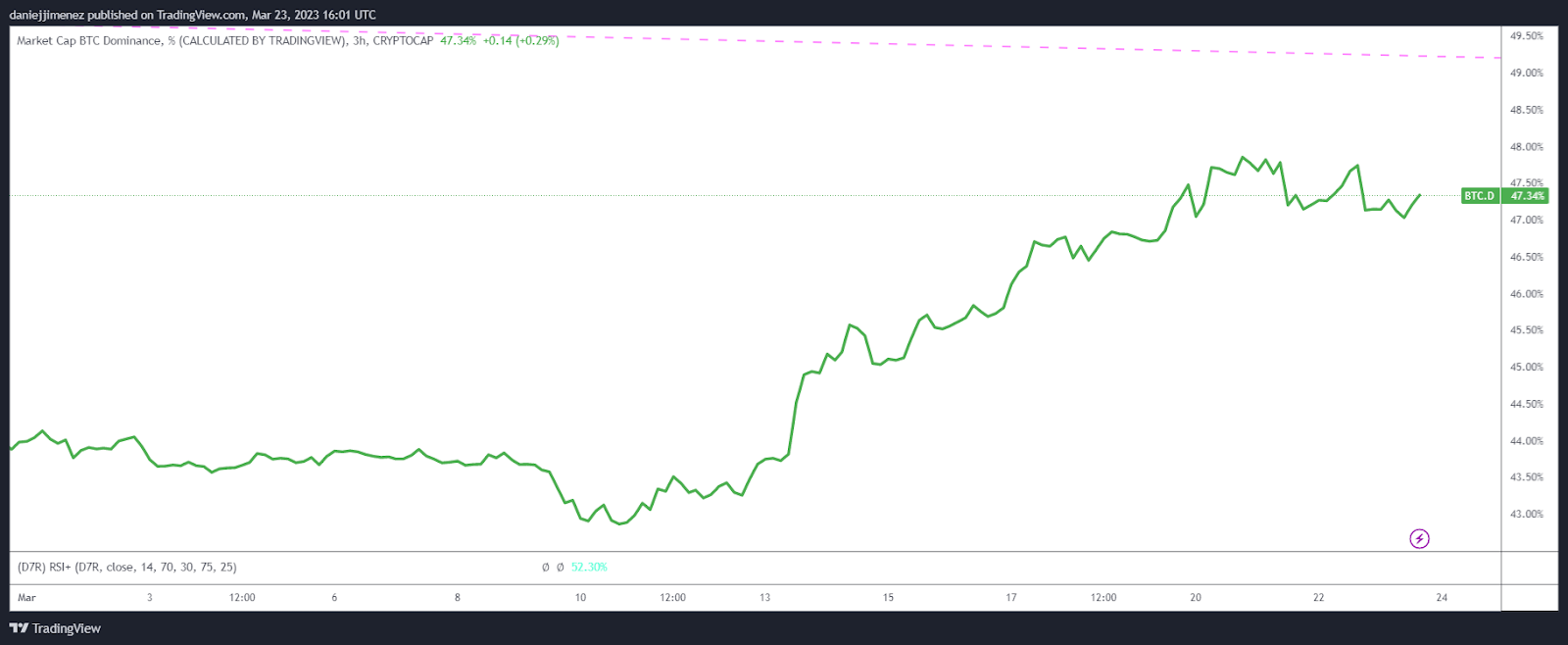

En consecuencia, Bitcoin ha aumentado su dominio sobre el resto del ecosistema cripto, pasando de un 43.6% al momento de la quiebra del SVB a un 47.32%. Las razones son obvias: Bitcoin se está convirtiendo en un refugio seguro igual que el oro.

Bitcoin al igual que los otros activos tradicionales, están al frente de un pivote de la Fed, esperando que el ciclo de ajustes llegue a su fin, con las medidas anunciadas ayer por el Director Jerome Powell.

Con la devaluación implícita del dólar que se produjo a raíz del SBV y el resto de los bancos en fila, y el aumento sustancial en el balance de la Reserva Federal, es probable que éste aumento de liquidez beneficie a BTC en la próxima gran corrida.

La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Sigue leyendo:

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.