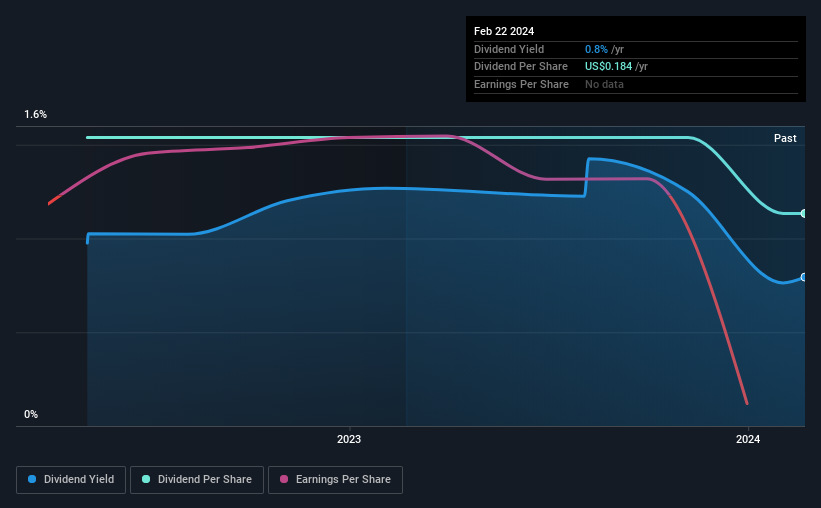

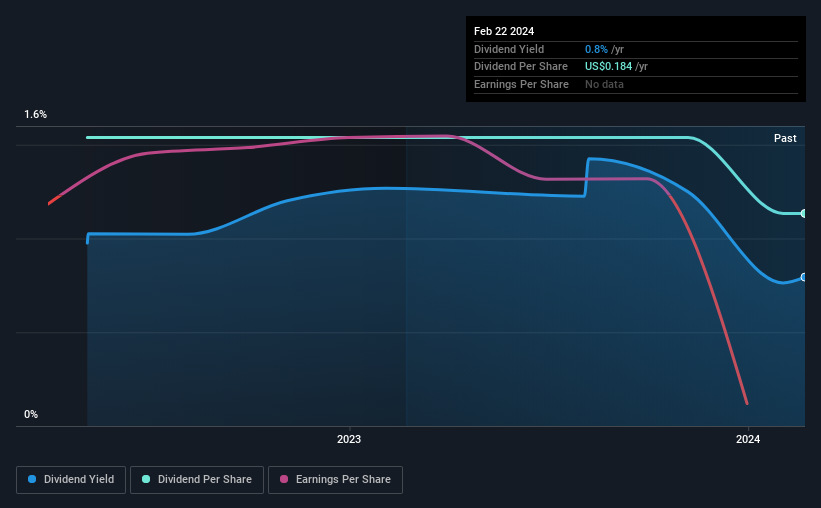

la junta de Corporación empresarial Brookfield (NYSE:BBUC) ha anunciado que pagará un dividendo el 28 de marzo y los inversores recibirán ,0625 dólares por acción. Incluyendo este pago, la rentabilidad por dividendo de las acciones será del ,8%, lo que supone un modesto impulso para la rentabilidad de los accionistas.

Si bien el rendimiento de los dividendos es importante para los inversores en ingresos, también es importante considerar cualquier movimiento importante en el precio de las acciones, ya que generalmente compensará cualquier ganancia derivada de las distribuciones. Los inversores estarán encantados de ver que el precio de las acciones de Brookfield Small business ha aumentado un 39% en los últimos 3 meses, lo que es bueno para los accionistas y también puede explicar una disminución en el rendimiento de los dividendos.

Vea nuestro último análisis para Brookfield Business enterprise

Las distribuciones de Brookfield Business pueden ser difíciles de mantener

Si es predecible durante un período prolongado, incluso los rendimientos de dividendos bajos pueden resultar atractivos. Aunque Brookfield Business enterprise no genera ganancias, sigue pagando dividendos. Además de esto, tampoco genera flujos de caja libres, lo que genera preocupaciones sobre la sostenibilidad del dividendo.

Si nada cambia, las ganancias por acción podrían caer este año tan dramáticamente como lo han hecho recientemente. Esto podría significar que el equipo directivo tenga que tomar algunas decisiones difíciles sobre cómo recortar el dividendo o ejercer presión adicional sobre el stability.

El dividendo de Brookfield Business enterprise ha carecido de coherencia

Incluso en su corta historia, hemos visto el recorte de dividendos. Desde 2022, el pago anual en aquel entonces era de ,25 dólares, en comparación con el pago anual completo más reciente de ,184 dólares. Los pagos de dividendos han caído drásticamente, un 26% menos durante ese tiempo. Generalmente no buscamos dividendos decrecientes, ya que pueden indicar que la empresa se enfrenta a algunos desafíos.

El potencial de crecimiento de dividendos es inestable

Los dividendos han ido en la dirección equivocada, por lo que definitivamente queremos ver una tendencia diferente en las ganancias por acción. Brookfield Organization ha visto caer el BPA un 461% en los últimos 12 meses. Una caída tan grande como esta podría indicar un desafío importante en el negocio y, sin duda, podría traducirse en una reducción de los pagos de dividendos. Sin embargo, observamos que un año es un tiempo demasiado corto para sacar conclusiones sólidas sobre las perspectivas futuras de una empresa.

El dividendo de Brookfield Company no parece muy bueno

En basic, si bien algunos podrían estar contentos de que no se haya recortado el dividendo, creemos que esto puede ayudar a Brookfield Business enterprise a realizar pagos más consistentes en el futuro. Las ganancias de la compañía no son lo suficientemente altas como para realizar distribuciones tan grandes y tampoco están respaldadas por un fuerte crecimiento o consistencia. Teniendo en cuenta todos estos factores, no dependeríamos de este dividendo si quisiéramos vivir de los ingresos.

Los movimientos del mercado dan fe de lo mucho que se valora una política de dividendos coherente en comparación con otra más impredecible. Sin embargo, hay otras cosas que los inversores deben considerar al analizar el desempeño de las acciones. Por ejemplo, hemos seleccionado 1 señal de advertencia para Brookfield Organization que los inversores deberían tener en cuenta. ¿Brookfield Company no es la oportunidad que estaba buscando? ¿Por qué no echas un vistazo a nuestro selección de acciones con dividendos superiores.

¿Tiene algún comentario sobre este artículo? ¿Preocupado por el contenido? Ponerse en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico al equipo editorial (arroba) Simplywallst.com.

Este artículo de Simply just Wall St es de naturaleza basic. Proporcionamos comentarios basados en datos históricos y pronósticos de analistas utilizando únicamente una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituye una recomendación para comprar o vender acciones y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle análisis enfocados a largo plazo impulsados por datos fundamentales. Tenga en cuenta que es posible que nuestro análisis no tenga en cuenta los últimos anuncios de empresas sensibles a los precios ni el materials cualitativo. Basically Wall St no tiene ninguna posición en ninguna de las acciones mencionadas.