La demanda de los productos de inversión más recientes de Bitcoin está disminuyendo a medida que la primera criptomoneda del mundo atraviesa su cuarto evento de «halving».

Los fondos cotizados en bolsa (ETF) de Bitcoin en el mercado location (al contado) se convirtieron en un punto de referencia para las inversiones institucionales en Bitcoin (BTC) después de su lanzamiento en enero de 2024.

Los 11 ETF de Bitcoin en el mercado place aprobados por los reguladores de Estados Unidos en enero gestionaron colectivamente más de USD 13 mil millones en entradas en un par de meses después de su lanzamiento. Los ETF de oro tardaron años en lograr la misma hazaña.

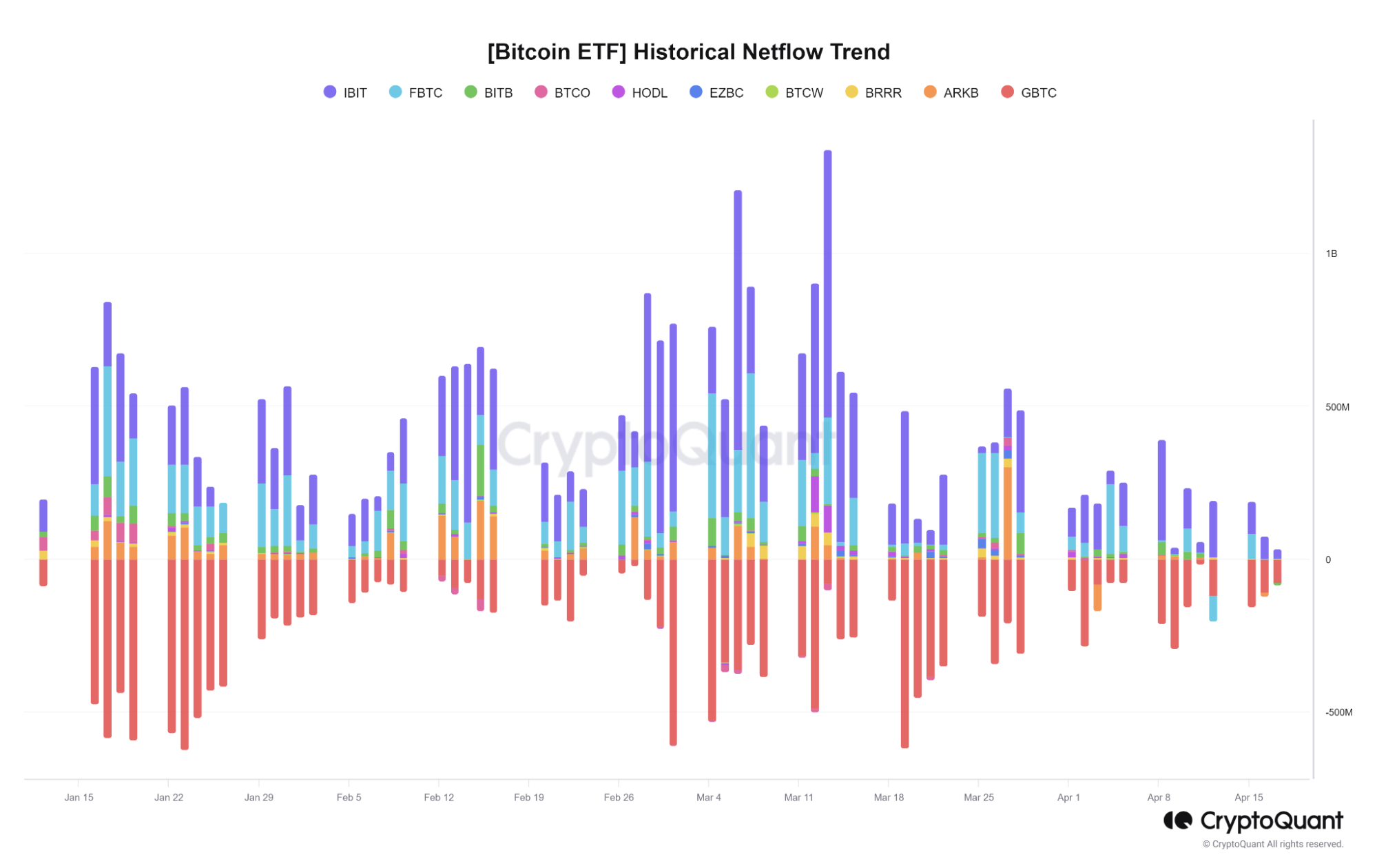

En su punto máximo, los ETF de BTC en el mercado location vieron hasta USD 1 mil millones en entradas netas diarias, resultado de inversores institucionales reasignando inversiones desde el Grayscale Bitcoin Belief (GBTC) hacia los nuevos ETF.

El halving de Bitcoin se considera un evento importante en la línea temporal de Bitcoin, que ocurre aproximadamente cada cuatro años y lessen a la mitad la recompensa por bloque para los mineros. Así, la cantidad de nuevos BTC agregados al mercado diariamente se reduce a la mitad. El halving ahora ha reducido la recompensa por bloque de 6.25 BTC a 3.125 BTC.

Las recompensas reducidas y la alta demanda de BTC a través de ETF llevaron a muchos expertos del mercado a predecir un shock de oferta después del halving del 20 de abril.

Sin embargo, después de semanas de flujos de entradas netas positivas consecutivas a los ETF de Bitcoin, la demanda de los productos parece estar disminuyendo.

¿La geopolítica es responsable de las salidas de ETF de BTC?

Si bien muchos analistas de mercado predijeron que las salidas de GBTC pronto se agotarían a medida que las instituciones se quedaran sin acciones de GBTC para vender, las entradas a los ETF ahora se han vuelto negativas.

Antes del halving de Bitcoin, los ETF de BTC en el mercado location registraron varios días consecutivos de salidas netas de fondos que oscilaban en cientos de millones de dólares.

Sin embargo, a pesar del real declive, Jag Kooner, jefe de derivados en Bitfinex, cree que la demanda de ETF se recuperará después del halving.

«La reducción en las entradas y las salidas significativas no están correlacionadas con el evento del halving, sino más bien con la caída genuine del SPX y Nasdaq y las tensiones geopolíticas. Los ETF de Bitcoin son una ‘inversión alternativa’ o una parte más pequeña de los grandes portafolios de inversiones de TradFi [finanzas tradicionales]. La situación genuine probablemente sea producto del reequilibrio del riesgo en esos portafolios y de la reducción de la exposición a activos de alto riesgo», dijo.

Kooner agregó que el impresionante repunte de BTC desde enero de 2024 se debió no solo a las aprobaciones de los ETF, sino también a que los participantes del mercado especulaban sobre el impacto de los ETF en el precio de Bitcoin.

Por lo tanto, «esperamos que una estabilización de las entradas resulte en un retorno de la especulación sobre un cambio alcista en las entradas mientras volvemos a las condiciones de mercado alcistas».

La teoría del shock de oferta de Bitcoin pasa a un segundo plano

Los primeros tres meses de flujos de entradas a ETF de BTC en el mercado spot oscilaron entre tres y diez veces la oferta minera diaria de 900 BTC. La alta demanda de ETF y la fuerte compra de gigantes institucionales como MicroStrategy llevaron a muchos analistas de mercado a prever un shock de oferta posterior al halving.

Un informe de Bybit predijo que las reservas de BTC en los exchanges podrían agotarse dentro de los nueve meses posteriores al halving de BTC, mientras que otros analistas predijeron un marco de tiempo de seis meses. Según datos compartidos por la firma de análisis de criptomonedas CryptoQuant, la oferta de BTC en los exchanges centralizados cayó a un mínimo de tres años de 1.94 millones de BTC para el 16 de abril.

Ki Younger Ju, CEO de CryptoQuant, hizo una predicción related, diciendo que BTC podría enfrentar un severo shock de oferta «dentro de seis meses» después del halving.

Pero, para la tercera semana de abril, la demanda de ETF ha disminuido a entradas netas diarias negativas consecutivas. La demanda de ETF se estancó a fines de marzo cuando BTC vio su primera semana de salidas netas.

Younger afirmó que la demanda de ETF puede repuntar si el precio de BTC se acerca a niveles de soporte críticos en los que las nuevas ballenas -principalmente compradores de ETF- tienen una base de coste on-chain de USD 56,000. La base de coste de una inversión es la cantidad whole invertida inicialmente más las tarifas u honorarios que conlleva la compra.

Kooner añadió que la gente suele ignorar a los holders a largo plazo con una cantidad significativa de oferta. Dijo que también podría haber una distribución importante de los holders a largo plazo durante las últimas etapas del ciclo true, explicando:

«La demanda de ETF de Bitcoin al contado no tiene precedentes a todas luces, pero una única métrica no puede medir la demanda de BTC en sí. Sin embargo, la caída del mercado es prueba suficiente de que la demanda no supera actualmente a la oferta de BTC en términos absolutos».

Mientras que la demanda de ETF se ha ralentizado, el interés abierto en opciones de BTC ha aumentado, lo que implica que los inversores que compran y mantienen están esperando al margen mientras que los inversores centrados en la volatilidad están ocupando su lugar.

Josef Tětek, embajador de Bitcoin en el fabricante de billeteras de components Trezor, dijo a Noticias Blockchain que los ETF no significan necesariamente demanda institucional.

Según la normativa estadounidense, los ETF están disponibles tanto para instituciones como para inversores minoristas. Por tanto, es imposible especular sobre el impacto y la influencia relativa de los distintos impulsores de la demanda a corto plazo.

«Si adoptamos una visión a más largo plazo y nos alejamos de los mercados estadounidenses, existe una creciente demanda de Bitcoin en países de todo el mundo a medida que las monedas fiduciarias fracasan como depósito confiable de valor e incluso en algunos países como medio de intercambio feasible».

La thought de un shock de oferta tras el halving prevaleció durante la mayor parte de febrero y marzo debido a las fuertes entradas en los ETF al contado a pesar de las salidas de GBTC y los nuevos máximos del precio de BTC. Sin embargo, pocos días antes del halving, los flujos de ETF se volvieron pasivos, y el precio del BTC también cayó casi un 10% desde máximos históricos, lo que llevó a muchos a reconsiderar su teoría del shock de oferta a corto plazo.

Sin embargo, algunos expertos son optimistas y creen que la demanda de ETF de BTC alcanzará nuevos máximos a medida que mejoren las condiciones del mercado tras el halving.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto overall invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.