Dólar estadounidense, USD, índice DXY, Fed, TIPS, rendimientos, BCE – Puntos de conversación

- Dólar estadounidense reanudó su fortalecimiento la semana pasada por la línea dura de la Fed

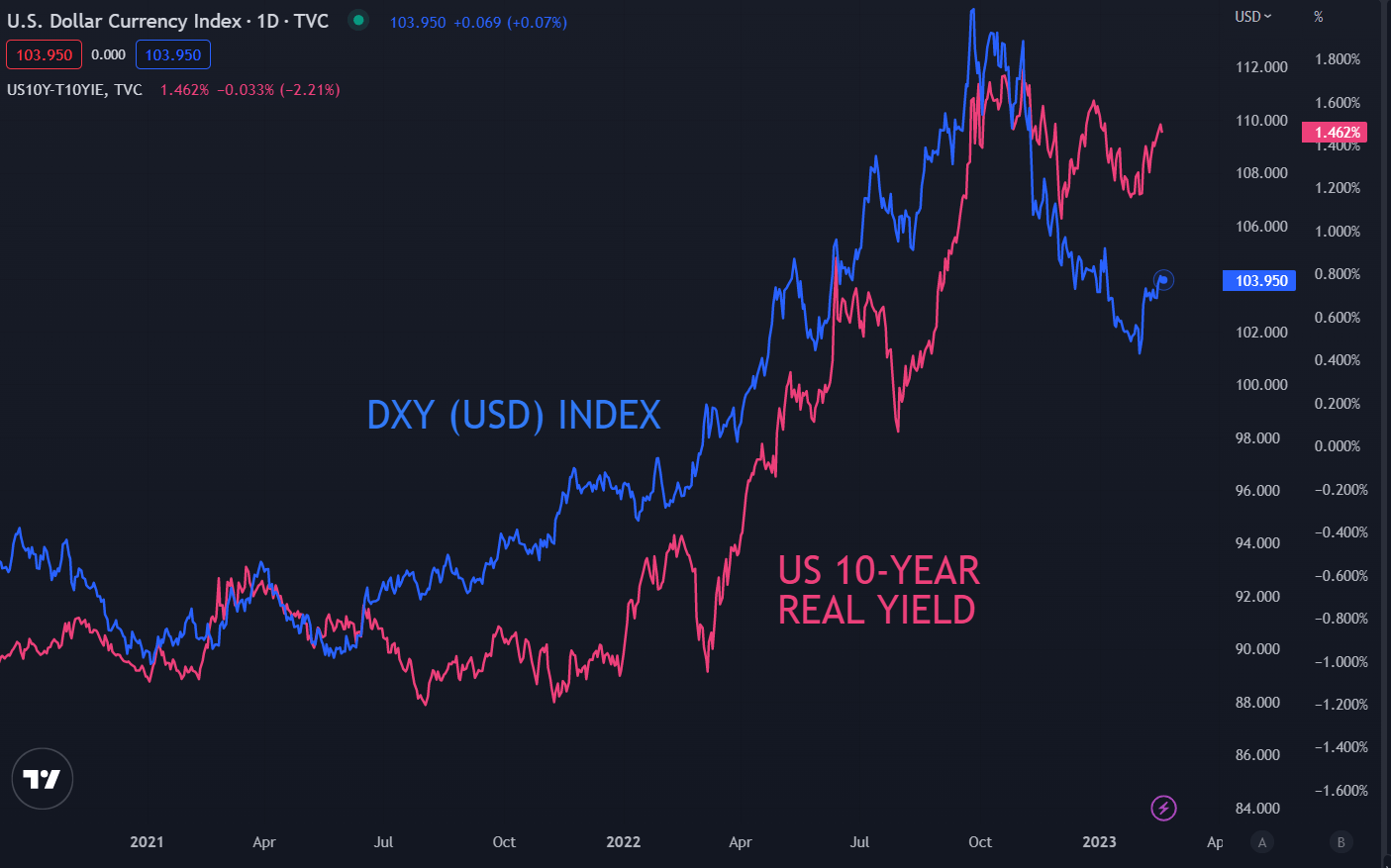

- Los rendimientos reales y del Tesoro parecen estar prestando apoyo al USD por ahora

- El feriado estadounidense de hoy está por delante de algunos datos cruciales de EE. UU. más adelante en la semana.

Recomendado por Daniel McCarthy

Rasgos de los comerciantes exitosos

El dólar estadounidense ha comenzado la semana ligeramente más firme ya que los mercados contemplan una Reserva Federal que se vuelve más agresiva en su reunión del Comité Federal de Mercado Abierto (FOMC) de marzo a fines de marzo.

La posibilidad cobró fuerza después de que la presidenta de la Fed de Cleveland, Loretta Mester, y el presidente de la Fed de St. Louis, James Bullard, hicieran comentarios agresivos la semana pasada.

Ambos indicaron que considerarían un aumento de 50 pb de la tasa objetivo de los fondos federales en la próxima reunión. Si bien la Sra. Mester está en la junta, actualmente es miembro sin derecho a voto.

Esto hizo que los rendimientos del Tesoro se movieran hacia el final de la semana pasada y, aunque el mercado de bonos de EE. UU. está cerrado hoy, el aumento en los rendimientos reales parece estar apuntalando al dólar estadounidense.

Los rendimientos reales son el rendimiento nominal del Tesoro menos la tasa de inflación a precio de mercado derivada del Título del Tesoro Protegido contra la Inflación (TIPS) durante el mismo período.

Si la Fed decide ir con movimientos de 50 pb, esto sería una sorpresa para los mercados, ya que los mercados de swaps y futuros están cotizando actualmente en 25 pb en las próximas dos reuniones del FOMC.

El Banco Central Europeo ha indicado que se moverá en 50 pb en su próxima reunión, pero su tasa de efectivo está más de 200 pb por debajo de la Fed.

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

Las tensiones geopolíticas en la región APAC continúan con Corea del Norte disparando 2 misiles sobre el Mar de Japón el fin de semana. A esto le siguió Estados Unidos y Corea del Sur realizando ejercicios militares combinados hoy y luego 3 misiles más fueron disparados por Corea del Norte el lunes.

Esto se debe a las relaciones entre Estados Unidos y China a fuego lento después de la saga de los globos de la semana pasada. Esto ha contribuido a una preocupación más amplia por los activos de riesgo, aunque las acciones de APAC fueron mixtas hoy.

Los índices bursátiles de Australia y Japón están bastante planos, mientras que China y Hong registraron ganancias modestas.

Un rendimiento inferior notable hoy ha sido el índice S&P/NZX 50 de Nueva Zelanda, que ha bajado más del 1%. El coste del ciclón Gabrielle y la perspectiva de que el Banco de la Reserva de Nueva Zelanda (RBNZ) suba 50 pb hasta el 4,75 % el miércoles parecen estar arrastrándolo a la baja.

Los precios del petróleo crudo lograron pequeñas ganancias con el contrato de futuros del WTI presionando hacia los US$ 77 bbl, mientras que el contrato del Brent se encuentra por encima de los US$ 83,50 bbl. El oro se mantiene estable, cotizando cerca de US$ 1.842 al momento de escribir este artículo.

De cara al futuro, podría ser un día tranquilo con EE. UU. de vacaciones y, aparte de la confianza del consumidor de la UE, hay pocos datos.

Más adelante en la semana, el miércoles se publicarán las minutas de la reunión del FOMC y el jueves se publicará el indicador de inflación preferido por la Fed del PCE básico, así como algunas cifras del PIB de EE. UU. del 4T.

El calendario económico completo se puede consultar aquí.

GUÍA

ÍNDICE DXY (USD) CONTRA EL RENDIMIENTO REAL A 10 AÑOS DE EE. UU.

Gráfico creado en TradingView

— Escrito por Daniel McCarthy, estratega de DailyFX.com

Póngase en contacto con Daniel a través de @DanMcCathyFX en Twitter