Mientras el panorama financiero mundial es testigo de un cambio sísmico, que recuerda a la disaster financiera de 2008 y el estallido de la burbuja de las puntocom, suenan las alarmas en el mercado de bonos, alertando también al mercado de Bitcoin y las criptomonedas.

¿Se avecina una crisis como la de 2008?

La reconocida analista financiera colegiada (CFA), Genevieve Roch-Decter, resaltado los sorprendentes paralelismos en un tweet reciente, que decía: «No puedo creer que esté diciendo esto, pero la caída de los bonos a 10 y 30 años se está acercando a las caídas épicas que vimos en las acciones durante la crisis financiera de 2008 y la crisis financiera». Explosión de la burbuja de las comunicaciones”.

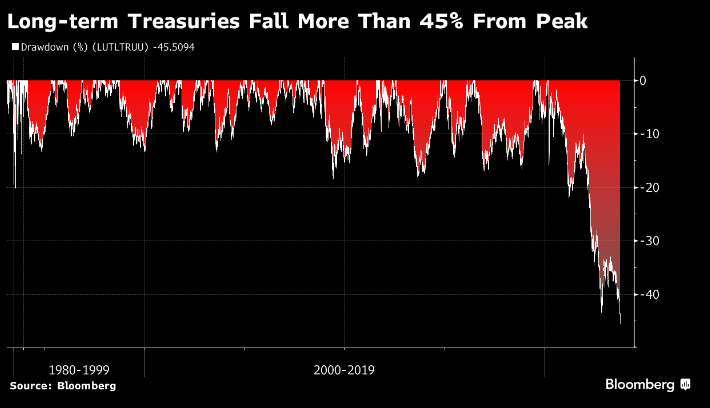

Lisa Abramowicz, de Vigilancia de Bloomberg refuerza esta narrativa sombría, señalando que “los bonos con vencimiento a 10 años o más se han desplomado un 46% desde que alcanzaron su punto máximo en marzo de 2020, apenas por debajo de la caída del 49% de las acciones estadounidenses tras la disaster de las puntocom. La trayectoria de los bonos a 30 años ha sido aún peor, cayendo un 53%”.

Onramp, una plataforma de gestión de activos de Bitcoin, agrega contexto adicional al enfatizar la naturaleza histórica de la tendencia. Esta caída, particularmente en los bonos con vencimientos superiores a una década, se remonta a disaster del mercado como el colapso de la burbuja de las puntocom. La postura decidida de la Reserva Federal sobre la inflación y un entorno fiscal frágil han alterado el tradicional atractivo de la deuda a largo plazo, planteando interrogantes sobre la posibilidad de una espiral de deuda.

La situación se complica aún más por el comportamiento de la curva de tipos. Históricamente, una curva de rendimiento invertida ha presagiado recesiones. Sin embargo, la reciente corrección ha visto un raro “empinado bajista”, marcado por un aumento de los rendimientos a largo plazo. Este fenómeno, observado en el pasado antes de las recesiones, genera preocupaciones sobre una inminente recesión económica.

“Si bien algunos cuestionan la confiabilidad de la curva de rendimiento como indicador de recesión, la actual tendencia bajista sugiere que una desaceleración económica podría ser inminente. Esto es particularmente preocupante dado el compromiso continuo de la Reserva Federal con una política monetaria restrictiva, lo que hace que la situación sea propicia para una posible volatilidad del mercado e incertidumbre económica”, señala Dylan LeClair de Onramp.

Mientras tanto, el analista de Barclays, Ajay Rajadhyaksha, sugiere que sólo una caída del mercado de valores podría detener la caída del mercado de bonos. A diferencia de ciclos anteriores, los respaldos tradicionales a los bonos están disminuyendo, la Reserva Federal está pasando de ser un comprador neto a un vendedor neto y las compras institucionales extranjeras se están desacelerando.

Esto pone de minimize la marcada desconexión entre las valoraciones de las acciones y las tasas de los bonos a largo plazo, ya que las acciones tienen un margen significativo para la devaluación antes de que los bonos se estabilicen. Y si las acciones caen, Bitcoin y las criptomonedas podrían verse igualmente afectados.

Impacto en Bitcoin y Crypto

La agitación en el mercado de bonos tiene implicaciones de gran alcance, incluido su impacto en Bitcoin y las criptomonedas. Sorprendentemente, el mercado de las criptomonedas nunca ha experimentado una situación así, pero hay observaciones generales de cómo han reaccionado los activos de riesgo en tales entornos en el pasado.

En primer lugar, el aumento de los rendimientos de los bonos del Tesoro hace que los rendimientos libres de riesgo sean más atractivos, lo que podría llevar a algunos inversores a reasignar money de activos de riesgo como Bitcoin y criptomonedas a letras del Tesoro. Este cambio podría disminuir la demanda, ejerciendo presión a la baja sobre sus precios.

Además, un fuerte aumento en los rendimientos de los bonos del Tesoro a 10 años puede indicar una política monetaria más estricta, lo que pesa sobre los activos de riesgo. Los rendimientos más altos también significan mayores costos de endeudamiento, lo que puede afectar a las criptomonedas. Cuando las tasas de interés suben, los activos que no generan intereses como Bitcoin pueden parecer menos atractivos en comparación con los activos que generan rendimiento.

Un aumento significativo en los rendimientos de los bonos del Tesoro también puede conducir a una reducción de la liquidez en otros mercados financieros, como el Bitcoin y el criptoespacio. Los inversores institucionales que enfrentan restricciones de liquidez pueden liquidar activos más líquidos como BTC y altcoins, lo que provoca posibles caídas de precios.

Por último, los fuertes aumentos de los rendimientos pueden crear volatilidad en diversas clases de activos a medida que los inversores buscan reducir el riesgo o cubrir pérdidas en otros lugares. Bitcoin y las criptomonedas están muy influenciados por el sentimiento del mercado y el comportamiento especulativo. La interpretación que hace el mercado del aumento de los rendimientos puede influir en el comportamiento de los inversores y afectar a los precios de las criptomonedas.

En consecuencia, Charles Edwards, fundador de Capriole Investments, recientemente predicho:

¡El 10YR ha subido otro 10% desde entonces! […] La Reserva Federal quiere más desempleo. El mercado laboral todavía es demasiado fuerte. Como resultado, han aumentado las tasas esperadas para 2024 y el 10YR ha alcanzado nuevos máximos de la década. Mientras el bono a 10 años siga subiendo de esta manera, los activos de riesgo sufrirán más vientos en contra.

Al momento de esta publicación, BTC cotizaba a $27,576.

Imagen destacada de Shutterstock, gráfico de TradingView.com