S&P 500, Credit Suisse, Dollar, USDJPY, ISM y NFP Puntos de conversación:

- La perspectiva del mercado: USDJPY bajista por debajo de 141,50; Oro bajista por debajo de 1.680

- La sesión del miércoles en Nueva York se abrió con una fuerte brecha a la baja para el S&P 500, un movimiento que rompió el ritmo increíble al comienzo de la semana.

- Es probable que la vacilación tenga más que ver con un estancamiento estacional temporal, que ahora vuelve a enfocar los fundamentos, lo que amplifica la volatilidad y oscurece una dirección clara.

Recomendado por John Kicklighter

Obtenga su pronóstico de acciones gratis

Interrupción del S&P 500 y lucha por la justificación fundamental

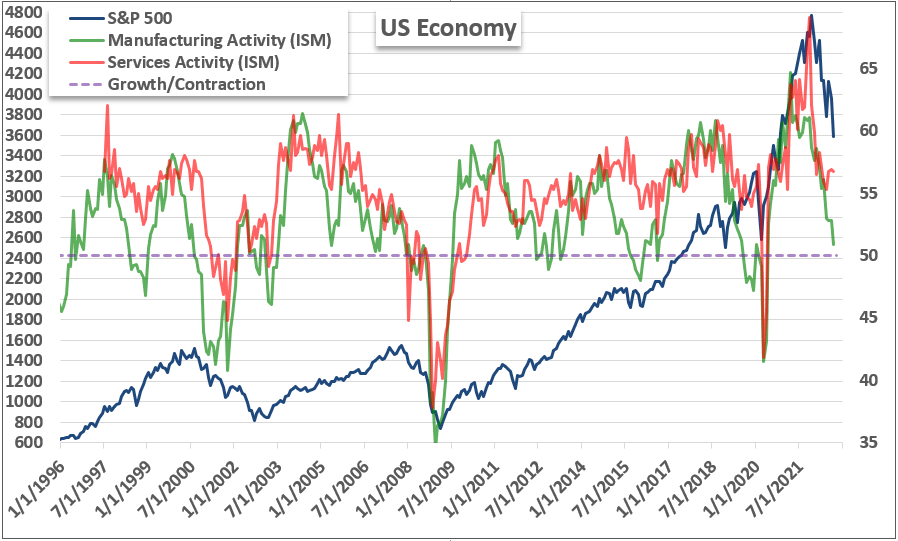

El rally de apertura de octubre y el cuarto trimestre se topó con un serio bache en la última sesión; y como es común o aquellos que sufren un revés, aquí hubo una lucha por razonar. Creo que el tropiezo fue una progresión natural de un mercado que no está arraigado en los fundamentos tradicionales, pero la especulación puede ser su propia motivación. Para la perspectiva de las ‘tendencias de riesgo’, el S&P 500 amplió su papel como referencia líder con un modesto descenso del -0,2 por ciento en la última sesión. Esa no es una pérdida particularmente grande, pero en contraste con el repunte del 5,7 por ciento de los dos días anteriores, es una interrupción grave. El problema comenzó con una brecha de -1.0 por ciento a la baja en la apertura. Esto no se registra como una reversión en toda regla del repunte de esta semana, pero le roba al mercado su capacidad para aumentar el impulso especulativo y pone la responsabilidad en los fundamentos legítimos. Eso puede ser un problema para los intereses alcistas nacientes. Hay una razón por la que los activos de riesgo se han deslizado hasta 2022: la perspectiva fundamental se ha deteriorado. Ciertamente es posible que retomemos la oscilación alcista durante la segunda mitad de esta semana, pero es probable que requiera un contexto más concreto. Y estamos luchando por cualquier base seria de entusiasmo.

Gráfico de S&P 500 con volumen, SMA de 20 días y brechas de apertura (diario)

Gráfico creado el Plataforma TradingView

Cuando se trata de la vacilación significativa de la sesión pasada en el progreso especulativo, hay un camino intrincado que podría tomar para justificar el desmayo en el riesgo de eventos programados. La cifra de nóminas privadas de ADP, el bombo publicitario de las NFP el viernes, fue ligeramente mejor que las expectativas. Eso puede verse como un refuerzo para la trayectoria de la tasa de línea dura que encuentra el precio de los futuros de los fondos federales en una probabilidad aproximada del 70 por ciento de otro aumento de la tasa de 75 pb en la reunión del FOMC de principios de noviembre. Después de la apertura, y después de la considerable brecha bajista, el informe de actividad del sector de servicios ISM de septiembre logró superar las expectativas (56,7 frente al 56,0 esperado) con un salto en el componente de empleo. Eso no compensa por completo la amenaza de una recesión por delante, pero parece retrasar su inicio. Este informe, que representa la mayor parte de la producción económica de EE. UU., podría reforzar la opinión de que la Reserva Federal avanza hacia las subidas de tipos, pero no creo que el impacto fundamental llegue tan lejos. Para mí, las mareas estacionales alrededor del final del cuarto y el cuarto abierto simplemente se han cumplido. Con el hilo de la especulación roto, la atención ahora se desplaza a señales fundamentales tangibles, ya sean alcistas o bajistas.

Gráfico del S&P 500 superpuesto con la actividad del sector manufacturero y de servicios de ISM (mensual)

Gráfico creado por John Kicklighter con datos de ISM

Fundamentos tradicionales como las NFP y los riesgos poco ortodoxos como las amenazas financieras

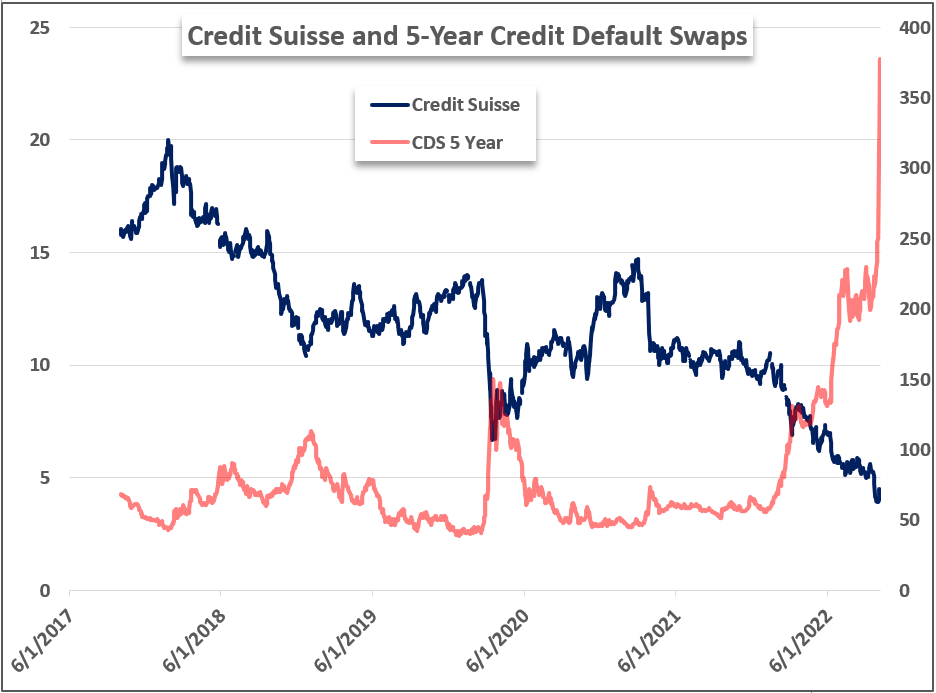

Mirando hacia el horizonte, existe el evento de riesgo que tiende a seguir los cursos fundamentales más confiables, para los cuales seguiré, pero también es importante monitorear los posibles ‘cisnes grises’. La naturaleza misma de los ‘cisnes’ es que son conocidos y considerados de muy baja probabilidad (grises) o de impacto extremo y completamente inesperados (negros). Durante la semana pasada, se habló mucho sobre las conversaciones no oficiales entre los miembros de la Fed que expresaron su preocupación por la estabilidad financiera que parecía basarse en los titulares de la posición de Credit Suisse. Hubo demasiadas referencias al ‘momento Lehman’ con este banco, pero la imagen exagerada no estaba totalmente fuera de lugar en términos de preocupación general. A pesar de que se desacreditó una crisis inminente para CS, los swaps de incumplimiento crediticio (de más de cinco años) aún cobraban más en los últimos días. Un cargo en la prima sobre los riesgos de incumplimiento no es exclusivo de Credit Suisse, pero hay pocos teletipos que enfrentan un panorama tan intenso. Volveremos a evaluar esta presión del sector bancario/financiero la próxima semana con el inicio de las ganancias trimestrales que, tradicionalmente, comienzan con los bancos.

Gráfico del precio de las acciones de Credit Suisse superpuesto con la tasa de swap de incumplimiento crediticio a 5 años (diariamente)

Gráfico creado por John Kicklighter con datos de ISM

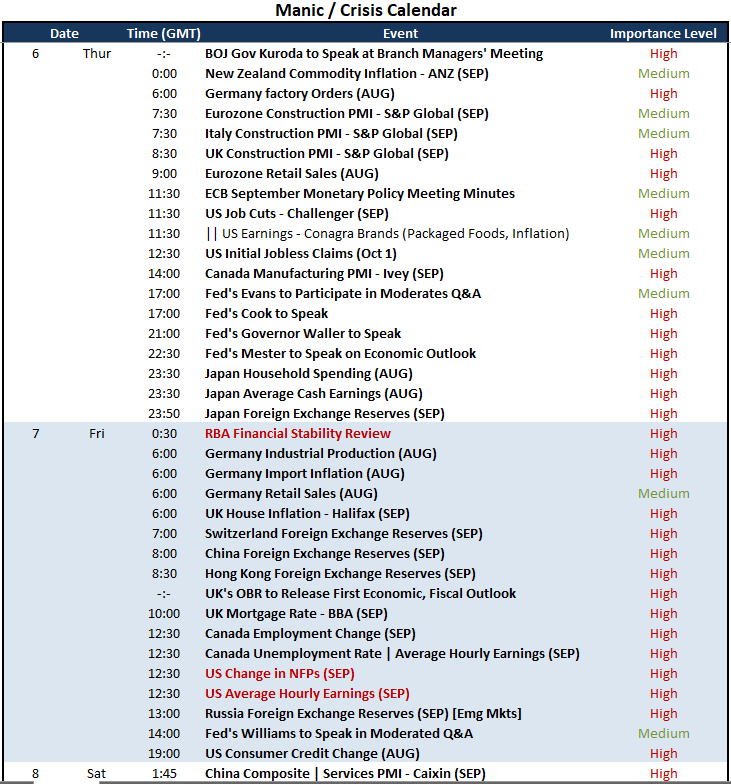

A través de canales fundamentales más tradicionales, la agenda es bastante pesada durante las próximas 24 a las últimas 48 horas de negociación de esta semana. En particular, en la última sesión, el curso de la política monetaria global pareció cambiar a la baja después de que el RBNZ aumentó su tasa de referencia 50 puntos básicos, como esperado, y el Kiwi Dollar aún mostró su lucha. Esa lucha de una moneda típica de carry fue incluso más sorprendente que su contraparte australiana, que pareció quedarse corta con un aumento más reservado de 25 pb el martes por la mañana. El pronóstico de tasas de la Fed todavía se inclina hacia otra subida de tipos de 75 pb dentro de un mes, pero ese pronóstico está igual de expuesto. Más adelante, tenemos comentarios oficiales serios de la Fed de Loretta Mester, Charles Evans, la gobernadora Lisa Cook, el gobernador Christopher Waller y Neel Kashkari sobre la estabilidad financiera. Existe un gran potencial en la reflexión sobre el crecimiento, la inflación y los niveles de tolerancia del banco central estadounidense. Además de eso, también tenemos información sobre políticas del Banco de Japón y del Banco Central Europeo, las principales contrapartes de la Reserva Federal.

Riesgo de evento macro crítico en el calendario económico mundial para las próximas 24 horas

Calendario creado por John Kicklighter

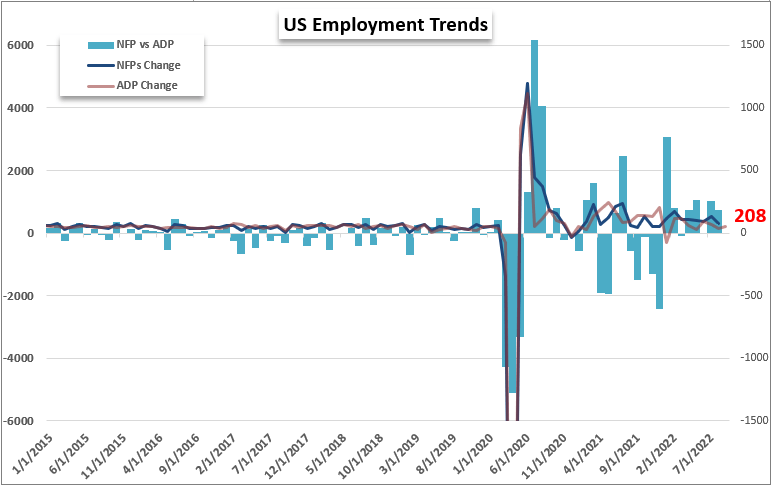

Las NFP nos atraerán hacia adelante y el USDJPY representa presión

El discurso de la Fed es una salida importante para los índices Greenback y US, como punto de referencia para las tendencias de riesgo. Dicho esto, el mayor peso fundamental probablemente se basará en la gravedad del principal evento de riesgo del viernes: las estadísticas de nóminas no agrícolas de EE. UU. El FOMC tiene un mandato dual que apunta a una inflación constante (aproximadamente el 2 por ciento) y lo más cerca posible del pleno empleo. La inflación es el problema a arreglar y las condiciones del mercado laboral reflejan la tensión en el freno de mano. Tal como está, la perspectiva para las nóminas del viernes está abierta a una sorpresa ya sea al alza o a la baja. Después del colapso de las condiciones laborales de fabricación del ISM junto con la caída en las ofertas de trabajo, el sólido desempeño del ISM del sector de servicios equilibrará el número de BLS. Las solicitudes iniciales de desempleo del jueves y los recortes de empleos del Challenger también son dignos de evaluar.

Gráfica de Variación NFPs y ADP Nóminas Privadas con Diferencial (Mensual)

Gráfico creado por John Kicklighter con datos de BLS y ADP

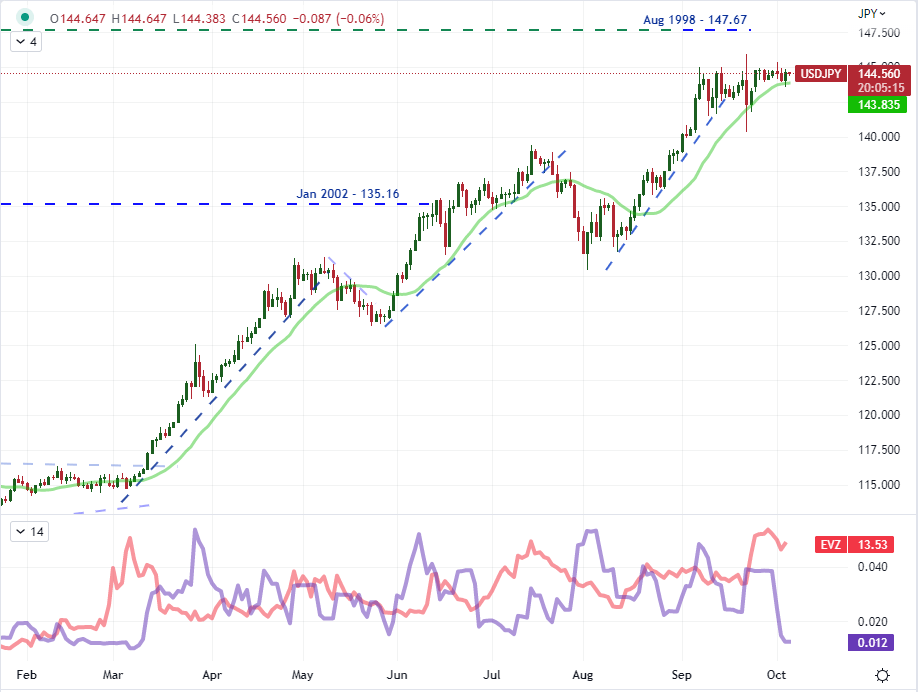

Cuando se trata de la tasa de inflación, hay muchos cruces basados en dólares para los que podemos conectarnos. Para los representantes de las ‘tendencias de riesgo’, existe una lista de vigilancia aún mayor. Dicho esto, mi interés por el dólar, la perspectiva de rendimiento y el sentimiento se centran en un cruce mucho más interesante en USDJPY. Existe un sesgo de carry que sigue favoreciendo al dólar, pero el ministerio de finanzas japonés ha trabajado para limitar la depreciación del yen (aumento del USDJPY) con una intervención directa probable en torno al nivel de 145. Estas presiones siguen vigentes, pero estamos en medio de un armisticio incómodo con el rango de cotización de seis días más pequeño del par en meses. Las posibilidades de una ruptura son altas, pero la dirección depende de las circunstancias, mientras que el seguimiento se basaría en la profundidad fundamental.

{{GUÍA|CÓMO_COMERCIAR_USDJPY}}

Gráfico de USDJPY con SMA de 20 días y rango histórico de 6 días (diario)

Gráfico creado el Plataforma Tradingview

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín