El Chicago Mercantile Exchange (CME) introdujo su contrato de futuros de Bitcoin en diciembre de 2017. Esto fue alrededor del mismo tiempo en que Bitcoin (BTC) alcanzó un máximo histórico de USD 19,800, pero a finales de 2018, el precio cayó a USD 3,100. Los inversores en criptomonedas aprendieron rápidamente que los contratos derivados de CME les permitían realizar apuestas alcistas con apalancamiento, pero también les permitían apostar en contra del precio, una práctica conocida como venta en corto.

Históricamente, la Comisión de Valores y Bolsa ha rechazado propuestas de fondos cotizados en bolsa (ETF) de Bitcoin debido a preocupaciones sobre la manipulación en exchanges no regulados. La creciente importancia del mercado de futuros de Bitcoin de CME podría abordar este problema, y recientemente, Hashdex incluso ha solicitado un ETF de Bitcoin que depende de las operaciones físicas de Bitcoin dentro del mercado de CME.

Los traders profesionales a menudo utilizan derivados de BTC para cubrir riesgos. Por ejemplo, se pueden vender contratos de futuros mientras se compran BTC simultáneamente utilizando stablecoins prestables con margen. Otros ejemplos incluyen la venta de contratos de futuros de BTC a largo plazo mientras se compran contratos perpetuos, lo que podría ayudar a un trader a beneficiarse de las discrepancias de precios con el tiempo.

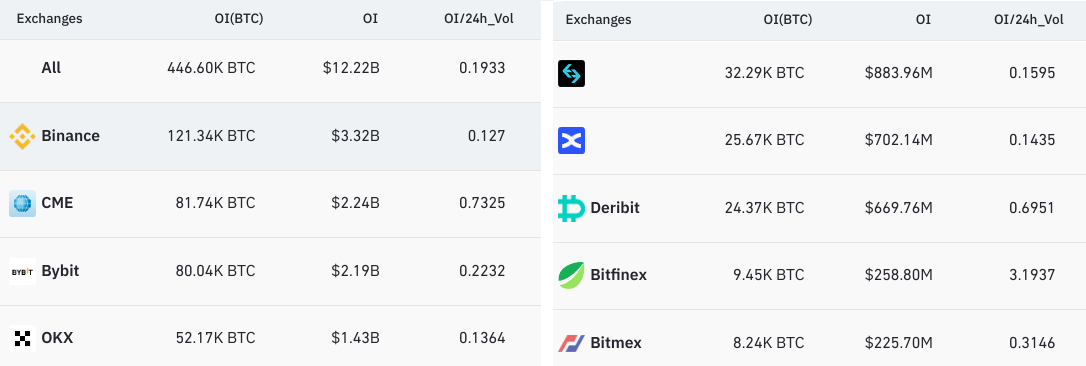

CME superó a Bybit y se convirtió en el segundo mercado de futuros de BTC más grande

CME ha desempeñado un papel clave en el mercado de futuros de Bitcoin desde 2020, acumulando un impresionante interés abierto de USD 5.45 mil millones en octubre de 2021. Sin embargo, en los años siguientes, la brecha se amplió, pues el mercado de futuros de Bitcoin de CME alcanzó USD 1.2 mil millones en enero de 2023, quedando atrás de trade como Binance, OKX, Bybit y Bitget.

Más recientemente, el precio de Bitcoin cayó un 12.8% entre el 16 y el 17 de agosto, lo que llevó a una reducción de USD 2.4 mil millones en el interés abierto agregado de futuros. Cabe destacar que CME fue el único exchange que no se vio afectada en términos de interés abierto. Como resultado, CME se convirtió en la segunda plataforma de investing más grande el 17 de agosto, con USD 2.24 mil millones en interés abierto de BTC, según datos de CoinGlass.

Vale la pena señalar que CME ofrece exclusivamente contratos mensuales, que difieren de los contratos perpetuos o de intercambio inverso, los productos más negociados en los exchanges de criptomonedas. Además, los contratos de CME siempre se liquidan en efectivo, mientras que los exchanges de criptomonedas ofrecen contratos basados en stablecoins y BTC. Estas distinciones contribuyen a la diferencia en el interés abierto entre CME y los exchanges de criptomonedas, pero hay más en la historia.

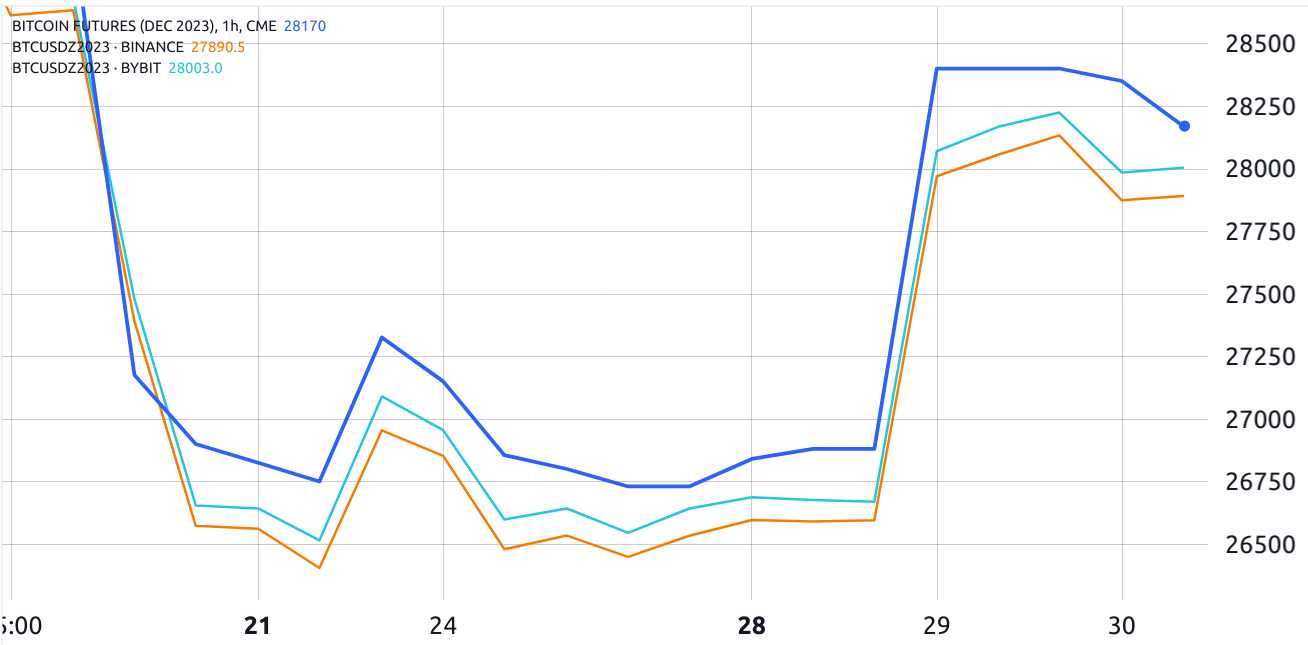

Los futuros de CME muestran discrepancias en comparación con los exchanges de criptomonedas

Además de las diferencias en la liquidación de contratos y la ausencia de contratos perpetuos, la negociación de futuros de Bitcoin en CME difiere significativamente de la mayoría de los exchanges de criptomonedas en términos de volumen y dinámica de precios. CME registra un volumen diario promedio de USD 1.85 mil millones, que es inferior a su interés abierto de USD 2.24 mil millones.

En contraste, los futuros de BTC de Binance tienen un volumen diario cercano a los USD 10 mil millones, tres veces mayor que su interés abierto. Un patrón similar se observa en el exchange OKX, donde el comercio diario en futuros de BTC alcanza aproximadamente los USD 4 mil millones, superando su interés abierto de USD 1.4 mil millones. Esta variación se debe en parte al requisito de margen más alto de CME y al entorno de negociación sin comisiones para los creadores de mercado en los exchanges de criptomonedas. Además, las horas de negociación de CME están limitadas, con una pausa desde las 4:00 pm hora central hasta las 5:00 pm y un cierre completo los sábados.

Sin embargo, diversos factores contribuyen a las discrepancias de precios en comparación con otros exchanges. Estos incluyen cambios en la demanda de apalancamiento entre posiciones largas y cortas, junto con posibles disparidades en el cálculo del precio del índice de Bitcoin entre diferentes proveedores. Por último, es crucial considerar los riesgos de solvencia asociados con la vinculación de los depósitos de margen (garantía) hasta la liquidación del contrato de futuros de BTC.

Cabe destacar que los futuros de Bitcoin de CME han operado aproximadamente USD 280 más altos que los de Binance para la misma fecha de vencimiento de diciembre de 2023. En última instancia, la fijación de precios día a día de los contratos de futuros de BTC depende de varias variables. Si bien los volúmenes de negociación de CME están en aumento, su mecanismo de fijación de precios podría no reflejar perfectamente los movimientos de precios de Bitcoin en los exchanges de criptomonedas.

Dada la intrincada interacción de variables que impactan en su fijación de precios y dinámica de negociación, no proporciona una guía de precios mejorada para los inversores de BTC.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto full invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.