BoE, perspectivas de la libra esterlina y análisis de escenarios:

- La libra esterlina a merced del IPC del Reino Unido y de la decisión sobre los tipos del Banco de Inglaterra

- GBP/USD revela potencial a la baja después de las revisiones del FOMC

- ¿Volverá a realizar recortes el BNS a pesar de los comentarios sobre divisas del presidente Jordan?

El Banco de Inglaterra (BoE) se reunirá el jueves, donde es muy probable que el Comité de Política Monetaria (MPC) mantenga los tipos en su nivel más alto en 16 años. Los participantes del mercado examinarán cada palabra del gobernador Bailey y su cohorte sobre el momento del inevitable recorte de tasas ahora que la inflación avanza en la dirección correcta, la economía se ha estancado en abril y el mercado laboral continúa relajándose.

Esta semana puede presentarse un riesgo notable de revalorización si los datos de inflación de mayo continúan bajando y si hay un cambio notable hacia una actitud moderada dentro del comité. La división de votos puede seguir siendo 7-2 (mantener-cortar) debido a que los miembros del comité interno históricamente se han movido como grupo. Cuando Dave Ramsden votó a favor de un recorte en mayo, era apenas la sexta vez que un miembro del comité interno votaba en contra de la mayoría desde el inicio del ciclo de subidas de tipos a finales de 2021.

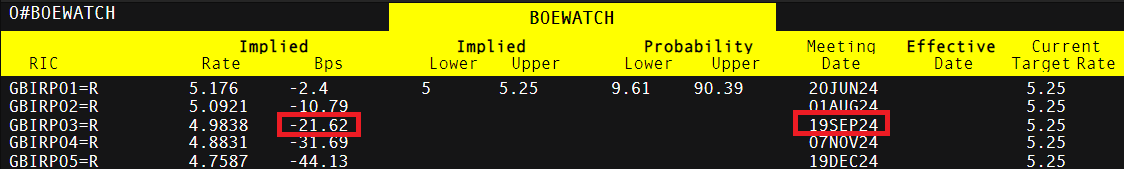

Actualmente, los mercados descuentan una flexibilización de más de 25 puntos básicos en noviembre, pero septiembre parece cada vez más probable. Una declaración/prensa moderada combinada con un IPC más débil y, lo que es más importante, una inflación de servicios más baja, podría hacer que la mayoría sopese un posible movimiento en agosto.

Trayectoria implícita de la tasa de interés (en puntos básicos)

Fuente: Refinitiv, elaborado por Richard Nieve

Aprenda cómo prepararse para eventos o datos económicos de alto impacto con este enfoque fácil de implementar:

Recomendado por Richard Nieve

Noticias sobre el comercio de Forex: la estrategia

GBP/USD revela potencial a la baja después de las revisiones del FOMC

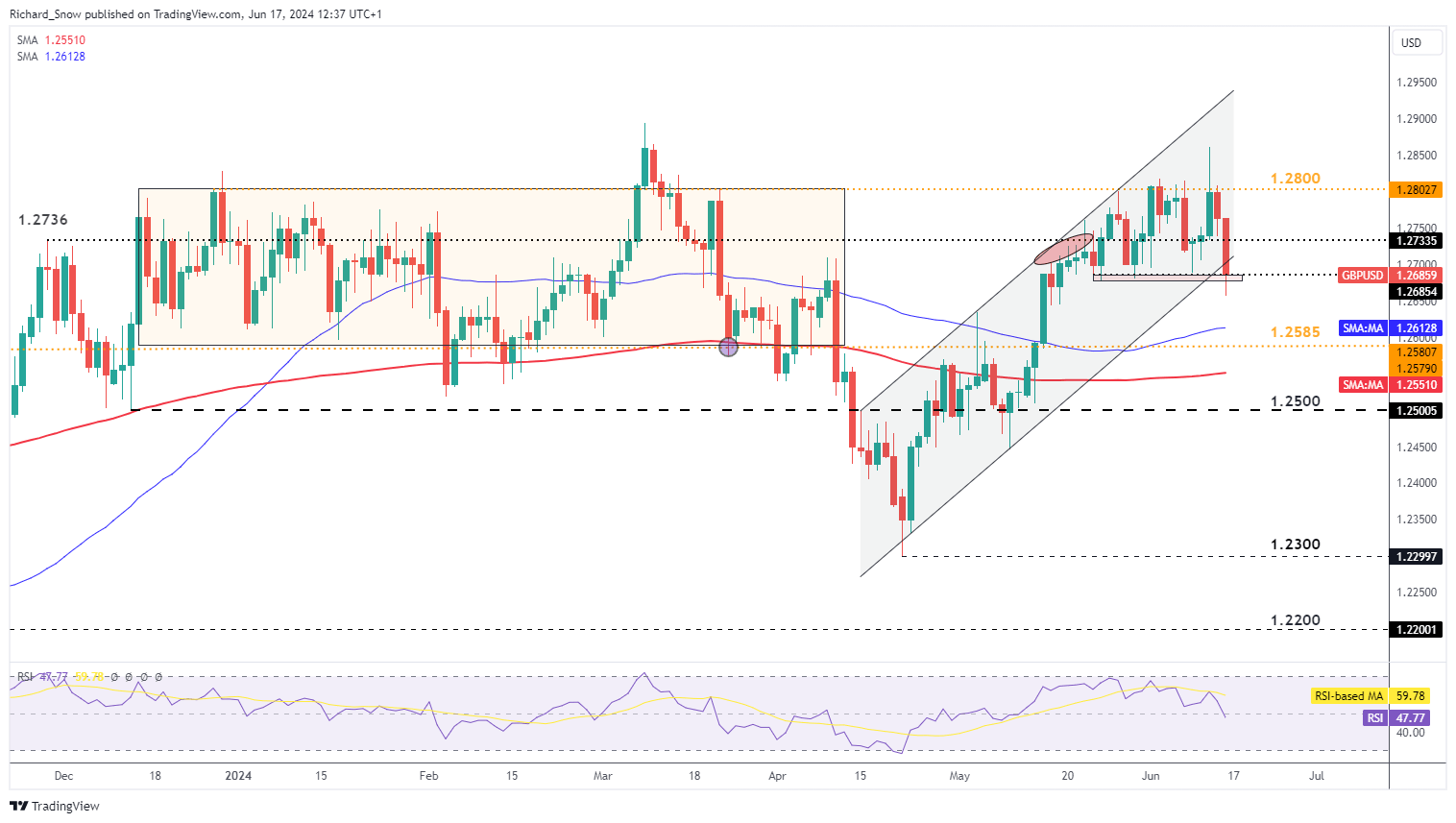

La libra esterlina ha tenido uno de los mejores resultados frente al dólar este año, pero las recientes proyecciones del FOMC comprometieron su desempeño. El GBP/USD parece una posición corta viable tanto desde una perspectiva técnica como de posicionamiento.

Desde el punto de vista técnico, el par prueba en una zona de soporte (1,2680) que había contenido intentos previos de ruptura desde finales de mayo. El RSI acaba de superar la marca 50, lo que indica la capacidad de seguir vendiendo antes de sobrecalentarse. El nivel de 1,2585, que brindó soporte durante el prolongado período de consolidación a principios de año, proporciona el siguiente nivel de soporte, seguido por la media móvil simple de 200 periodos alrededor de 1,2550.

Gráfico diario GBP/USD

Fuente: TradingView, elaborado por Richard Nieve

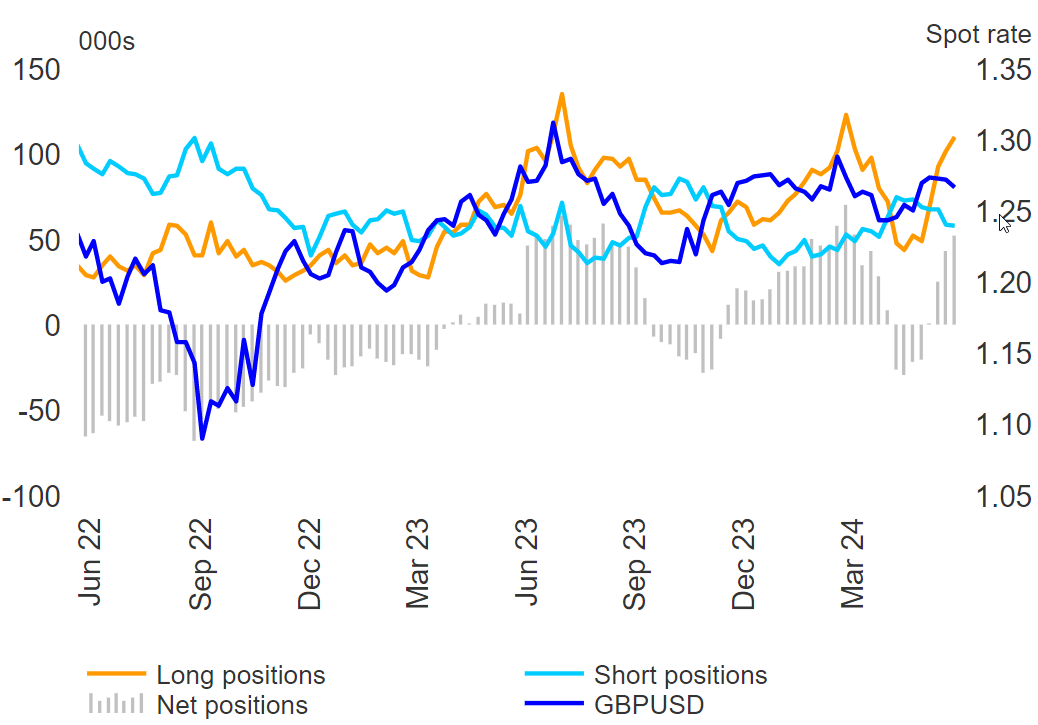

El posicionamiento especulativo de los grandes especuladores, los fondos de cobertura y otras grandes instituciones conocidas colectivamente como «dinero inteligente» se ha acumulado en posiciones largas en GBP, ampliando la brecha entre posiciones largas y cortas. El importante posicionamiento neto largo proporciona un telón de fondo en el que una sorpresa moderada puede llevar a una liquidación muy rápida de parte de la exposición larga. Los dos picos anteriores en el posicionamiento largo aparecieron poco después de que el GBP/USD alcanzara su punto máximo y procediera a caer.

Informe de compromiso de los comerciantes (CoT) de CBOE: datos precisos hasta el martes 11 de junio

Fuente: Refinitiv, elaborado por Richard Nieve

Descubra el poder de la mentalidad de masas. Descargue nuestra guía de sentimiento gratuita para descifrar cómo los cambios en el posicionamiento del GBP/USD pueden actuar como indicadores clave para los próximos movimientos de precios.

|

Cambiar en |

Pantalones largos |

Bermudas |

EY |

| A diario | dieciséis% | 8% | 13% |

| Semanalmente | 18% | -dieciséis% | 0% |

¿Volverá a realizar recortes el BNS a pesar de los comentarios sobre divisas del presidente Jordan?

Se espera que el Banco Nacional Suizo (BNS) emita otro recorte de 25 puntos básicos el jueves, según las expectativas del mercado. La probabilidad implícita derivada de los futuros sobre tipos de interés sugiere un 70% de posibilidades de un recorte del 1,5% al 1,25%. Los tipos de interés son muy bajos en Suiza en comparación con otros países desarrollados, pero no han tenido problemas para apreciarse en los últimos días gracias a los comentarios del propio presidente del BNS. Thomas Jordan afirmó anteriormente que un franco débil es probablemente el mayor riesgo para las perspectivas de inflación, lo que provocaría una fuerte apreciación de la moneda local a pesar de que los mercados buscan un segundo recorte de las tasas de interés este año.

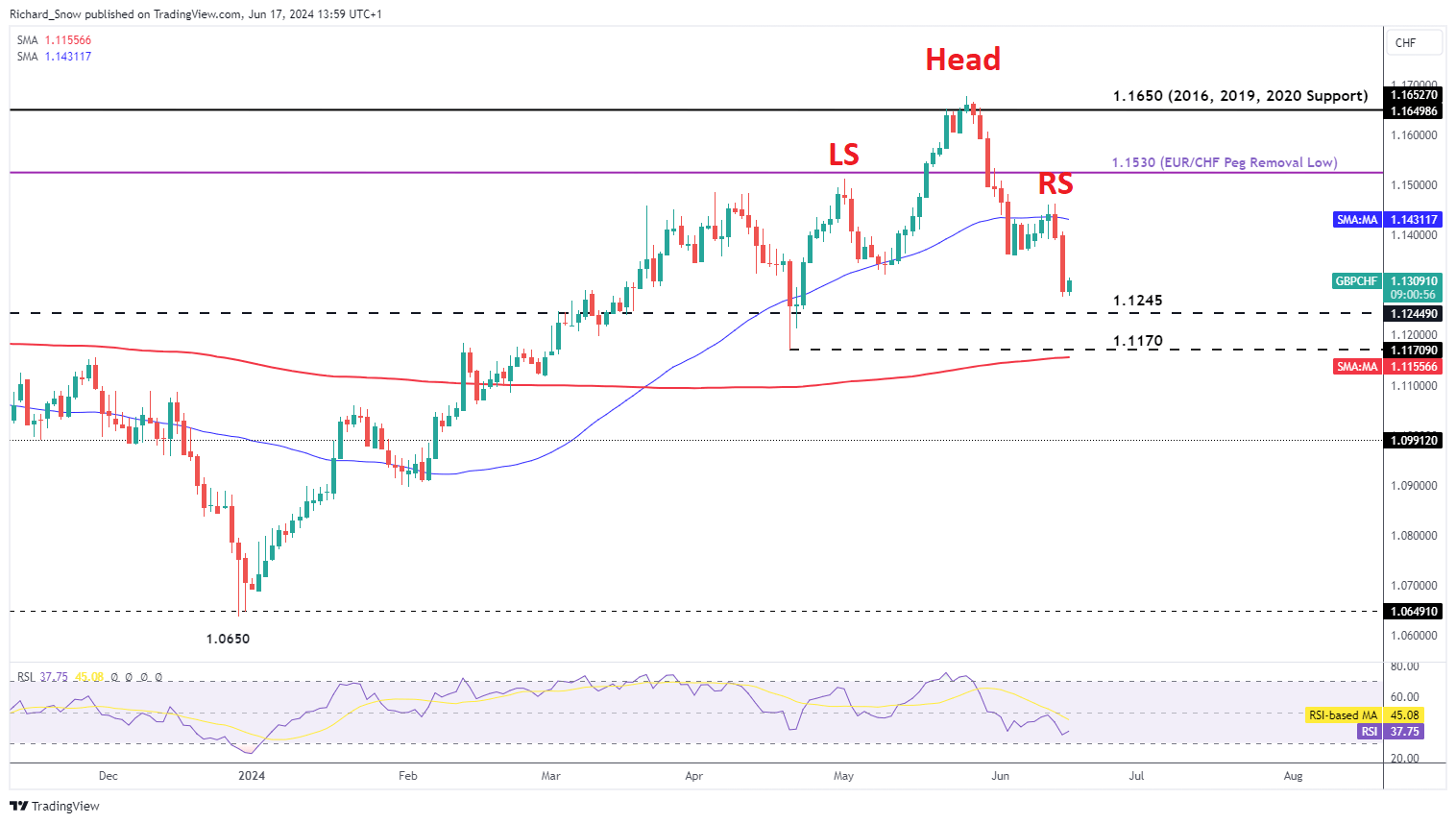

GBP/CHF exhibe un patrón de inversión a largo plazo, una formación de cabeza y hombros, aunque no es la más limpia de las formaciones e involucra un hombro izquierdo compuesto. Después de encontrar resistencia en 1,1650, el par retrocedió a la baja, donde actualmente cotiza por encima de 1,1245, un nivel anterior de resistencia que ahora actúa como soporte. Los bajistas tendrán esperanzas de que una serie de eventos se materialicen de la siguiente manera: un Banco de Inglaterra moderado con un IPC del Reino Unido más suave y el SNB votando para mantener las tasas a pesar de la opinión consensuada de que las bajarán. Tal resultado podría poner de relieve el mínimo de 1,1170.

En caso de que 1,1245 se mantenga esta semana, los niveles alcistas a observar incluyen 1,1462.

Fuente: TradingView, elaborado por Richard Nieve

— Escrito por Richard Snow para DailyFX.com

Contacta y sigue a Richard en Twitter: @RichardSnowFX