Silicon Valley Bank (SVB) contaba con más de USD 200,000 millones en activos y era un salvavidas para las criptomonedas.

En certain, period una de las pocas instituciones que ofrecían servicios a empresas de criptomonedas en Estados Unidos, ya que otros bancos rehuían el sector por temor al riesgo y a la posibilidad de una repentina represión regulatoria.

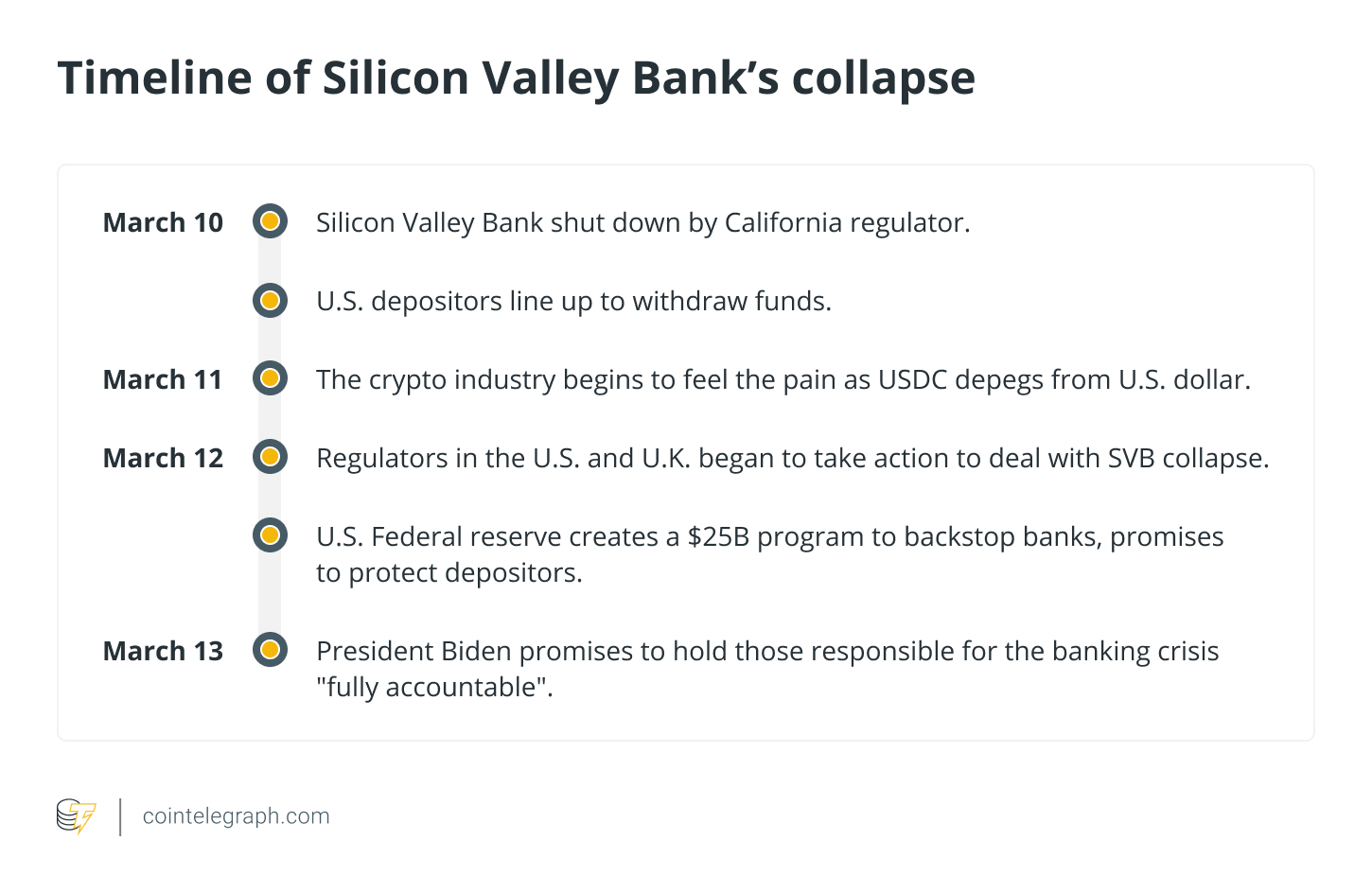

La caída de SVB, Signature Lender y Silvergate Lender, todas ellas en poco tiempo, ha infundido el temor a otra crisis financiera identical a la de 2008. Mientras los responsables políticos siguen asegurando a la opinión pública que están trabajando en un prepare de recuperación —con el Gobierno de Biden anunciando medidas para proteger a los depositantes—, el pánico bancario sembró el pánico en los mercados estadounidenses.

Un pánico bancario se deliver cuando la mayoría de los depositantes de un determinado banco deciden retirar sus fondos al mismo tiempo. La mayoría de los bancos no tienen a mano todo el dinero de los depositantes, ya que —según el sistema bancario de reserva fraccionaria—, los bancos solo están obligados a mantener un porcentaje de los depósitos de los clientes en todo momento.

El sistema ha funcionado bien durante mucho tiempo, pero cada diez años, más o menos, se create una crisis bancaria que deja al descubierto la vulnerabilidad del sistema bancario.

Durante la pandemia de COVID-19, estos bancos experimentaron desajustes entre activos y pasivos debido a que los depósitos eran superiores a los créditos. Esto llevó a los bancos a recurrir en exceso a la liquidez en bonos del sector público y privado. Sin embargo, con las rápidas subidas de las tasas de interés por parte de la Reserva Federal de EE.UU., estos bancos incurrieron en enormes pérdidas, lo que finalmente condujo a una crisis de liquidez.

El desajuste entre activos y pasivos, aunque común en la mayoría de las situaciones para los bancos, period insostenible en el escenario true debido a la fuerte caída de los depósitos.

El sector cripto se enreda en la crisis bancaria de EE. UU.

El sector de las criptomonedas ha sido objeto de muchas críticas en los últimos tiempos debido a una serie de colapsos de gran repercusión y pérdidas para los inversores. Sin embargo, en el caso de SVB, la implicación de las criptomonedas fue menos causal y más debida al riesgo de contraparte por parte del emisor de stablecoins Circle.

Tras la caída de SVB el 10 de marzo, el emisor de USD Coin (USDC) Circle anunció que casi USD 3,300 millones de las reservas que respaldaban USDC estaban atrapados en SVB.

El anuncio afectó drásticamente a la stablecoin, que perdió su vinculación al dólar estadounidense, cayendo finalmente a USD .87. La desvinculación del USDC sembró el pánico en la industria de las criptomonedas, ya que la stablecoin tiene la segunda mayor cuota de mercado y es well-known entre los ecosistemas centralizados y descentralizados.

A pesar de que Circle aseguró que compensaría el déficit con otros activos, los traders y las ballenas empezaron a cambiar USDC por otras stablecoins disponibles en el mercado, incluso con pérdidas.

Un trader presa del pánico que intentó una arriesgada y, en última instancia, costosa operación para salir del USDC recibió apenas USD .05 en Tether (USDT) por USD 2 millones en USDC.

Por el contrario, los que seguían confiando en que el USDC recuperaría finalmente su vinculación comenzaron a comprar USDC a un valor inferior con la esperanza de obtener beneficios una vez que el precio volviera a subir a USD 1.00.

Finalmente, el USDC volvió a ajustarse al dólar estadounidense el 13 de marzo, cuando Circle confirmó que había encontrado la forma de sacar sus fondos del SVB. El pánico inducido por la disaster bancaria en los criptomercados remitió en cuestión de días.

De hecho, las criptomonedas dieron la vuelta a la narrativa y demostraron ser un refugio seguro durante la disaster bancaria en curso, incluso cuando la mayoría de los mercados tradicionales y las instituciones financieras estaban sangrando en rojo. Aunque cayeron ligeramente el 10 de marzo, los precios de las principales criptomonedas como Bitcoin (BTC) y Ether (ETH) han experimentado una notable mejora en los últimos 10 días.

SVB Money Group, la empresa matriz del banco SVB, acabó declarándose en quiebra el 17 de marzo en el Tribunal de Quiebras del Distrito Sur de Nueva York.

Los reguladores estadounidenses entran en acción, pero ¿es demasiado poco y demasiado tarde?

Aunque la criptomoneda como clase de activos puede haber salido relativamente indemne de esta disaster (al menos por ahora), sigue habiendo interrogantes sobre las causas profundas de la crisis y sobre si podría haberse evitado.

Cathie Wood, CEO de la empresa de gestión de activos ARK Commit, criticó a los reguladores y a la Reserva Federal por no haber podido detener la precise disaster bancaria, afirmando que los organismos de management estaban utilizando la criptomoneda como chivo expiatorio de sus fallos en la supervisión bancaria.

If you are proper, Congressman, then the FDIC and others will prevent the US from collaborating in the most vital section of the internet revolution. Like you, I consider regulators are employing crypto as a scapegoat for their possess lapses in oversight of regular banking. https://t.co/UDh3bwB2pB

— Cathie Wooden (@CathieDWood) March 16, 2023

Si está en lo cierto, congresista, entonces la FDIC y otros impedirán que Estados Unidos participe en la fase más importante de la revolución de Web. Al igual que usted, creo que los reguladores están utilizando las criptomonedas como chivo expiatorio de sus propios errores en la supervisión de la banca tradicional.

A pesar de estas críticas, la Reserva Federal está investigando las circunstancias que rodearon la caída del Silicon Valley Lender. El Vicepresidente de Supervisión de la Reserva Federal, Michael Barr, ha iniciado recientemente una revisión de la situación. Las conclusiones del informe se esperan para el 1 de mayo.

El Departamento de Justicia de EE. UU. y la Comisión de Bolsa y Valores también han puesto en marcha investigaciones independientes sobre el colapso del SVB, incluidos informes sobre la venta de acciones del banco por parte de los ejecutivos pocos días antes de que los reguladores lo cerraran.

Sin embargo, la quiebra del banco SVB no es un fenómeno nuevo. Tony Petrov, abogado especializado en blockchain y fintech, dijo a Noticias Blockchain que la disaster bancaria es un desastre provocado por el hombre, explicando:

“Según Boeing, aproximadamente el 80% de los accidentes aéreos se deben a errores humanos. Creo que este hecho, tomado como metáfora, también puede funcionar para la industria financiera. Lo que estamos presenciando ahora es el colapso de la economía basado en el ‘capitalismo imprudente’, en el que los procedimientos de cumplimiento y la gestión de riesgos se mantuvieron en un puesto en el patio trasero, también conocido como ejercicio de casilla de verificación».

Bradley Barnhorst, catedrático de la especialidad de finanzas y director del programa CFP de la Universidad DeSales, declaró a Noticias Blockchain que la caída de SVB podía atribuirse a una gestión inadecuada del valor económico de los fondos propios, a la falta de protección frente al riesgo de las tasas de interés y a una brusca disminución de los depósitos.

Recomendó a los bancos «adoptar procesos rigurosos de gestión de riesgos y aumentar los niveles de funds para protegerse de posibles pérdidas».

Barnhorst afirmó además que los bancos deben diversificar sus carteras de préstamos, ser más selectivos con las inversiones y «supervisar y gestionar los riesgos asociados a sus inversiones para asegurarse de que no están sobreexpuestos a ningún sector o industria en certain».

Según un reciente estudio de la Universidad de Stanford, 186 bancos estadounidenses corren peligro de sufrir una disaster bancaria debido al aumento de las tasas de interés y a un porcentaje substantial de depósitos no asegurados. El estudio descubrió que activos como las letras del Tesoro y los préstamos hipotecarios pueden perder valor cuando se emitan nuevos bonos con tasas de interés más altas. Incluso los depositantes asegurados podrían sufrir pérdidas si la mitad de los depositantes no asegurados retiraran bruscamente su dinero de estos 186 bancos. Los bancos no tendrían activos suficientes para reembolsar íntegramente a todos los depositantes.

Chris Barnes, director gerente de la división de servicios financieros de la firma de análisis de datos de mercado Escalent, dijo a Noticias Blockchain que 2008 fue la última vez que los bancos se enfrentaron a un entorno de confianza negativo, y 2023 podría ser otro año similar.

Barnes explicó: «Las pruebas de resistencia para las grandes instituciones funcionan y son sólidas son los bancos downstream los que les preocupan». Esos bancos quedaron exentos de cambios legislativos en 2018″.

«Si las reglas hubieran estado en su lugar, esto no habría sucedido. Cuando esto se desencadenó, hubo mucho enfado en [Washington] D.C. porque Silicon Valley Bank presionó mucho para salirse del bucle regulatorio (no es muy irónico). Tiene que haber un segundo tipo de prueba de resistencia para los bancos por debajo de las instituciones financieras significativas», añadió.

Aclaración: La información y/u opiniones emitidas en este artículo no representan necesariamente los puntos de vista o la línea editorial de Noticias Blockchain. La información aquí expuesta no debe ser tomada como consejo financiero o recomendación de inversión. Toda inversión y movimiento comercial implican riesgos y es responsabilidad de cada persona hacer su debida investigación antes de tomar una decisión de inversión