Aún queda mucho por saber sobre el evento cuatrienal de reducción a la mitad de Bitcoin (BTC), que lower en un 50% las recompensas en bloque obtenidas por los mineros de Bitcoin, quienes desempeñan un papel essential en la validación de las transacciones de BTC y la seguridad del sistema.

¿Los mineros quebrarán o huirán de la crimson? ¿Colapsará la tasa de hash? ¿Subirá y luego bajará el precio de Bitcoin? ¿La reducción a la mitad estimulará una mayor adopción de las criptomonedas? Etcétera.

Pero una cosa es segura: cada cuatro años, las recompensas de los bloques de los mineros se reducen a la mitad (esto está precodificado en la purple) y en algún momento de abril de 2024, una vez que se valide el bloque número 210.000, las recompensas de los mineros caerán de 6,25 BTC por bloque a 3,125.

Todas las reducciones a la mitad son similares y diferentes, pero la de este año podría ser única debido a los nuevos fondos cotizados en bolsa (ETF) de Bitcoin del mercado al contado, lanzados en enero, que han ayudado a impulsar el precio de Bitcoin a máximos históricos, elevando la criptomoneda. sector en su conjunto cerca de una capitalización de mercado de 3 billones de dólares.

Esto plantea otra pregunta más: dado que los ETF de Bitcoin parecen haber abierto los ojos de muchas instituciones a Bitcoin como activo alternativo, ¿la reducción a la mitad de abril acelerará la tendencia?

Algunos piensan que sí. «Las instituciones todavía están aprendiendo sobre esta clase de activos, pero comprender la política monetaria de Bitcoin sólo generará más interés», dijo a Noticias Blockchain Dante Cook dinner, jefe de negocios de Swan Bitcoin.

La reducción a la mitad es una demostración importante de que «la seguridad de Bitcoin puede continuar a pesar de un ‘presupuesto de seguridad’ más bajo», dijo a Noticias Blockchain Ethan Vera, director de operaciones de Luxor Know-how Corporation, y agregó:

«Esperamos que haya un interés institucional continuo tanto en el producto básico subyacente como en las empresas que operan en el espacio, como las mineras».

Para las instituciones que quieren comprar la moneda, reducir la recompensa del bloque a la mitad es posiblemente un incentivo, añadió Joe Nardini, director general senior de B. Riley Securities. Es una prueba más de que el suministro de BTC no se disparará, lo que es un «positivo neto» para muchos posibles inversores institucionales, dijo Nardini a Noticias Blockchain.

Sin embargo, no todos están de acuerdo en que la reducción a la mitad por sí sola traerá a las grandes corporaciones o instituciones financieras que contemplan la criptomoneda al redil de Bitcoin.

«La reducción a la mitad no debería tener un impacto en si las grandes corporaciones/inversores institucionales invertirán en Bitcoin por primera vez», dijo a Noticias Blockchain Ruben Sahakyan, director de banca de inversión de Stifel Money.

Los inversores han adoptado claramente los ETF de Bitcoin del mercado al contado, como se ve en las entradas netas, y una mayor claridad regulatoria ayudará a impulsar la adopción de la industria y la base de inversores, continuó Sahakyan. «Sin embargo, algunos inversores se mantienen al margen cuando se trata de invertir en acciones mineras mientras esperan qué impacto tendrá la reducción a la mitad en la rentabilidad y la volatilidad de las mineras».

Otros sugirieron que las reducciones a la mitad pueden no ser como solían ser, es decir, cargadas de dramatismo.

«La reducción a la mitad probablemente no sea un evento tan grande ya que la industria está bien preparada y se ha estado desapalancando en anticipación de la economía potencialmente reducida», dijo a Noticias Blockchain Taras Kulyk, fundador y director ejecutivo de SunnySide Digital, un proveedor de infraestructura. «Además, el crecimiento masivo de las tecnologías L2 además de la pink Bitcoin ha aumentado las tarifas de transacción, mitigando aún más el impacto de la reducción a la mitad».

¿Un repunte “inducido por la reducción a la mitad”?

Históricamente, el precio de Bitcoin ha aumentado en los meses previos a la reducción a la mitad, lo que volverá a suceder en 2024. De hecho, un analista de JPMorgan se refirió a finales de febrero a una “euforia inducida por la reducción a la mitad de Bitcoin” que se apodera del mercado de las criptomonedas. ¿Pero es ese el caso realmente?

«Actualmente hay dos narrativas e impulsores principales para Bitcoin», dijo a Noticias Blockchain Chris Kuiper, director de investigación de Fidelity Electronic Assets (Fda). El primero es la reciente aprobación de los ETP location de Bitcoin. [exchange-traded products]lo cual fue un hito importante en la historia de Bitcoin y un camino continuo hacia la adopción”.

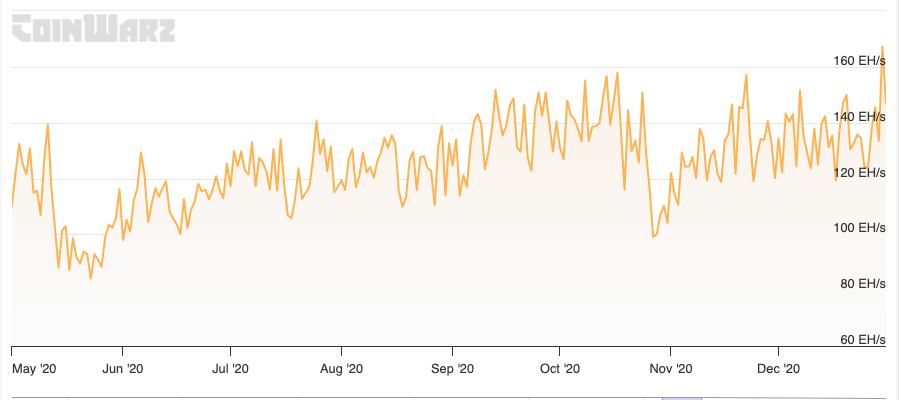

El segundo, continuó Kuiper, es la próxima reducción a la mitad. “Como en el pasado, se espera que haya poco efecto en la propia crimson Bitcoin. Es posible que veamos una caída inicial en la tasa de hash, pero probablemente solo será cuestión de tiempo antes de que se recupere a sus niveles anteriores y vuelva a subir, lo que no afectaría el funcionamiento de la red».

Reciente: ¿Puede realmente el euro digital encontrar tracción en Europa?

¿Cuál de estos dos eventos tiene más impacto? No sabemos si el aumento de precios se debe a la reducción a la mitad o a las aprobaciones de ETF de Bitcoin en el mercado place, dijo Nardini de B. Riley Securities, pero en su opinión es más probable que sea «inducido por ETF».

El analista de JPMorgan también advirtió que el precio de Bitcoin podría caer a 42.000 dólares después del halving. Esto también seguiría el guión de reducciones a la mitad anteriores. La tasa de hash (la potencia informática standard de la red) es lo que hace que la pink Bitcoin sea más segura. En los últimos tres halvings (2020, 2016 y 2012), la tasa de hash cayó inicialmente, pero se recuperó rápidamente en un plazo de seis a 31 días.

«Lo que hoy es diferente de los halvings históricos son los ETF, que han cambiado drásticamente el ecosistema de Bitcoin», dijo a Noticias Blockchain Clark Swanson, empresario y ex director ejecutivo de la empresa minera de Bitcoin Blockcap.

Los nuevos ETF han creado un «shock de demanda para la oferta limitada de Bitcoin», dijo Swanson. Esto «impulsará los precios aún más y mitigará algunas de las fuerzas del mercado que tradicionalmente han planteado desafíos para los mineros».

«Después de la reducción a la mitad, se producirá exactamente un 50% menos de Bitcoin (o estará disponible para la venta), mientras que la demanda de ETF parece mantenerse, lo que debería seguir impulsando la volatilidad», coincidió Sahakyan. «Algunos de los mineros han comenzado nuevamente a acumular balances de BTC, lo que lower aún más el suministro disponible de Bitcoin».

Otros, sin embargo, anticipan algunas sorpresas. Aki Balogh, cofundador y director ejecutivo de DLC.Connection, dijo a Noticias Blockchain que «el shock de oferta que surgirá de la reducción de los ingresos mineros es real y tendrá algún efecto».

Parte de eso ya se ha descontado, «pero hay efectos secundarios y terceros desconocidos que sólo aparecerán después de que se haya producido la reducción a la mitad», continuó Balogh. Aún así, «creo que la escasez hará subir un poco el precio».

A largo plazo, la historia sugiere que la tasa de hash se recuperará y el precio de Bitcoin continuará ascendiendo a nuevas alturas. La reducción a la mitad es una situación única en la que la recompensa del bloque disminuye periódicamente y, de esta manera, «la tasa de inflación de la red está precodificada», dijo Vera. «Históricamente, hemos notado que la disminución en la nueva emisión de Bitcoin tiene un impacto positivo en el precio».

¿Por qué los proxy BTC?

¿Qué pasa con los representantes tradicionales de BTC como MicroStrategy y algunas de las empresas mineras de BTC más grandes? ¿Les irá mejor o peor cuando se asiente el polvo sobre la reducción a la mitad de Bitcoin en 2024?

Económicamente hablando, las reducciones a la mitad influyen principalmente en BTC suministrardijo Balogh, mientras que «los ETF, las compras bien publicitadas de MicroStrategy e incluso las compras diarias de BTC de El Salvador impactan el demanda lado.» Es possible que los ETF del mercado al contado afecten a los representantes de Bitcoin como MicroStrategy más que la reducción a la mitad. Balogh añadido:

“¿MicroStrategy seguirá sirviendo como representante de BTC, dado que se puede comprar BTC directamente en un ETF? Probablemente un poco menos que antes. Es más limpio comprar un ETF que una acción controlada por una junta directiva con objetivos desconocidos”.

Por otro lado, MicroStrategy recientemente se rebautizó como una empresa de desarrollo de Bitcoin, continuó, mientras que los nuevos ETF “son ineficientes en términos de capital en el sentido de que el BTC simplemente se queda ahí. Los inversores pueden preferir la estrategia de gestión más activa de Michael Saylor frente a los ETF”.

Cook dinner, por su parte, no previó ninguna disminución en el papel de MicroStrategy como proxy de BTC después de la reducción a la mitad. “Las acciones de MicroStrategy han subido casi un 450% durante el año pasado y más de un 250% durante los últimos seis meses. Es una de las formas en que las instituciones buscarán ganar exposición a la clase de activos de Bitcoin”, dijo a Noticias Blockchain.

¿Cómo les irá a los mineros?

¿Qué pasa con las perspectivas de los mineros? Después de todo, son los más directamente afectados.

«Cada plataforma minera tiene su propio precio de rentabilidad», señaló Daniel Gray de Fidelity en un website reciente. «Todas las operaciones entrarán en este evento suponiendo que tengan suficientes reservas disponibles para soportar la presión negativa de la reducción a la mitad».

Quizás el sector minero worldwide de BTC sea hoy más grande y más estable que en años anteriores.

“El sector minero en standard ha madurado desde el último halving y está significativamente mejor posicionado, pero algunos tendrán dificultades a menos que [BTC market] El precio continúa aumentando a medida que la dificultad de la purple continúa aumentando en medio de pedidos de máquinas pendientes”, dijo Sahakyan de Stifel.

«Parece que las mineras están en mejor forma en general en términos de menores niveles de deuda y potencialmente un mejor regulate sobre sus costos, como la electricidad», agregó Kuiper. «Lo que también está ayudando a los mineros en este ciclo es la apreciación de los precios antes del halving, algo que tampoco se ha visto en ciclos anteriores».

Sin embargo, “para los mineros más pequeños, será difícil”, predijo Nardini. Es posible que necesiten reunir capital. En comparación, a las empresas mineras que cotizan en bolsa les resultará más fácil obtener money.

Desde principios de 2024, los mineros de Bitcoin con un peta hash de equipo de minería pueden contar con ganar aproximadamente $115 por día, dijo Vera a Noticias Blockchain, lo que es «una mejora significativa desde principios de año dado el reciente movimiento de precios», pero aún así:

«Con la próxima reducción a la mitad y un crecimiento incesante de la tasa de hash de la crimson, ciertos mineros correrán el riesgo de tener una rentabilidad negativa después de la reducción a la mitad».

Muchos mineros ven la escritura en la pared (recompensas de bloque cada vez más bajas) y están buscando más oportunidades de ingresos suplementarios. «Las tarifas de transacción en la pink Bitcoin son cruciales para los mineros a largo plazo», dijo Vera, «y estamos viendo que muchos comienzan a invertir tiempo y money en el desarrollo del ecosistema de aplicaciones que se construyen en Bitcoin».

¿Tan importante como los ETF?

Si se compara la introducción de los ETF de Bitcoin al contado en enero con la reducción cuatrienal de Bitcoin a la mitad en abril, ¿cuál considerará la posteridad más trascendental?

Pocos la semana pasada estuvieron dispuestos a decir la reducción a la mitad. La reducción a la mitad es “la segunda en importancia después de los ETF”, afirmó Nardini rotundamente.

Aún así, las reducciones a la mitad son exclusivas de Bitcoin y representan una especie de publicidad de lo bueno y duradero de la criptomoneda (por ejemplo, es «dinero fuerte»), así como algunos de los riesgos que conlleva, como la caída de la tasa de hash.

Reciente: ¿Cómo afectará la reducción a la mitad de Bitcoin al precio de ETH?

Desde el punto de vista de la adopción, es importante que la gente vea que la “política monetaria” de Bitcoin una vez más está funcionando según lo programado y esperado, dijo Kuiper, “y puede reforzar una vez más a los inversores que Bitcoin, como activo, es uno que se está volviendo cada vez más más escasos en comparación con otros activos financieros, materias primas o monedas”.

O, como señaló Swanson:

«Es la oferta finita y la reducción a la mitad de Bitcoin, que son características que ayudan a hacer de Bitcoin el dinero más fuerte jamás creado».

Por esta razón, añadió, “también puede ser el primer dinero creado por el hombre que sobreviva más de 200 años”.