Dow, S&P 500, volatilidad, EURUSD y tasas de la Reserva Federal Puntos de conversación:

- La perspectiva del mercado: S&P 500 bajista por debajo de 3.800; USDCNH Bajista por debajo de 7.0000

- Si bien hubo un evento de riesgo notable para el lanzamiento del lunes, como el de la Fed de Nueva York inflación expectativas: parecía que los mercados estaban más motivados por el impulso del viernes

- Una reversión de ruptura falsa del S&P 500 y un avance sostenido del EURUSD abre preguntas macro significativas para el comercio del martes y más allá

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

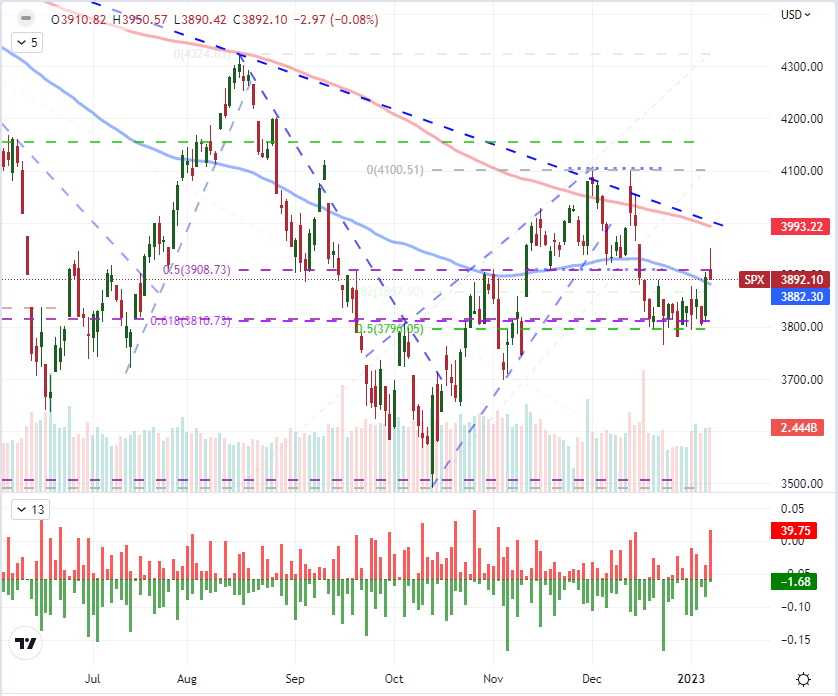

La inclinación del mercado por la volatilidad, pero la lucha por la convicción de la semana pasada, parece haberse trasladado a este nuevo período. Sin duda, todavía estamos tratando de sacudirnos las telarañas del desvanecimiento de la liquidez asociado a las condiciones comerciales de vacaciones y el posterior ‘regreso a la normalidad’. Sin embargo, es fundamental para fundamentar parte de esta especulación errante en un tema sistémico viable que pueda despertar a las masas a una bandera común. Ya sea que se trate de un tema fundamental, como una relajación del régimen de política monetaria global, el temor a una recesión inminente o simplemente una visión colectiva detrás del sentimiento; un conductor unificado sería la fuente más eficaz de anclaje. En ausencia de esa luz guía, la volatilidad seguirá moviéndose sin la satisfacción del progreso. Continuamos viendo esa frustración en la última sesión entre los principales índices estadounidenses. El Promedio Industrial Dow Jones de primera línea cargó más alto en la apertura para cambiar aún más el patrón de cabeza y hombros que activamos el 15 de diciembre, pero finalmente cerró por debajo del ‘cuello’ alrededor de 33,500 al cierre. El patrón de reversión de ‘reversión de ruptura falsa’ fue aún más importante para el S&P 500, que abrió la semana con una brecha más alta que despejó el punto medio de la pierna bajista de agosto a octubre en 3.909. Sin embargo, una fuerte reversión intradía nos empujaría justo debajo de ese umbral técnico y nos dejaría con la «mecha superior» más grande desde el 2 de noviembre.

Gráfico del S&P 500 con Volumen y SMA de 100 días (Diario)

Gráfico creado el Plataforma TradingView

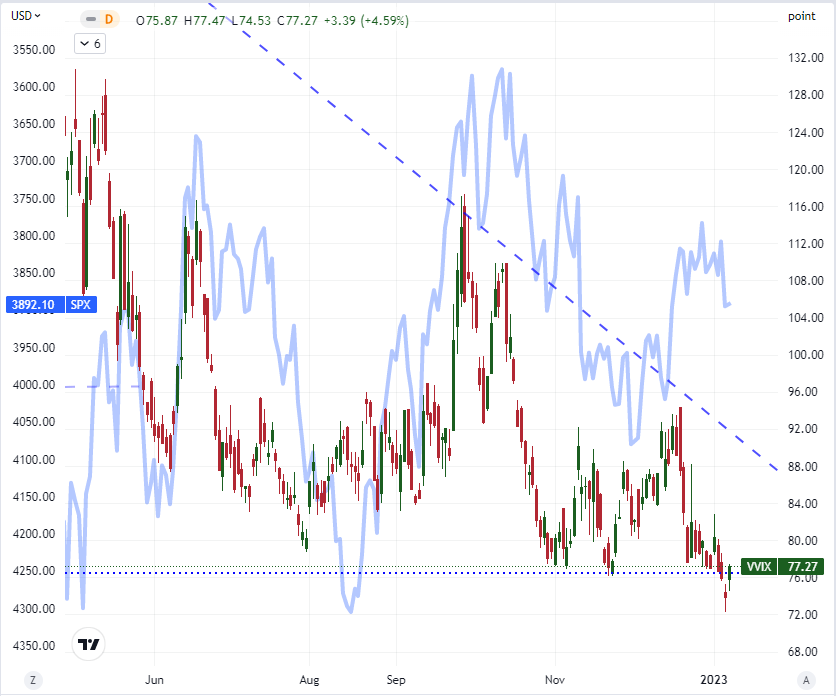

El componente de recuperación de los índices estadounidenses parece reflejar directamente el apetito por el riesgo registrado para muchos activos. Las acciones globales, los activos de los mercados emergentes, los bonos basura, las operaciones de carry trade y las materias primas con una inclinación por el riesgo disfrutaron de forma similar del dinamismo. Sin embargo, si el mercado retrocedió o no depende de cuándo cerró el mercado dado. Por ejemplo, índices internacionales como el DAX 40 alemán, el FTSE 100 del Reino Unido o el Heng Seng de Hong Kong siguieron el mismo repunte inicial pero no retrocedieron al cierre. Por el contrario, las operaciones de carry trade basadas en EEM ETF, HYG ETF y Yen experimentaron el mismo retroceso que los principales tickers de EE. UU. Eso sugiere que el sentimiento se agrió durante la sesión de EE. UU., aunque sigue siendo una influencia con cierta tracción global. En cuanto a la volatilidad, señalaría que la reversión intradía en la sesión de EE. UU. logró inflar el índice VVIX de ‘volatilidad de la volatilidad’ nuevamente por encima del nivel 76, que representa el comienzo del umbral inferior en 2014. Es un largo camino para normalizar esto. medida de «volatilidad esperada», pero ese fue un paso en esa dirección.

Gráfico de la Volatilidad VVIX de Índice de volatilidad Superpuesto con el VIX (semanal)

Gráfico creado el Plataforma TradingView

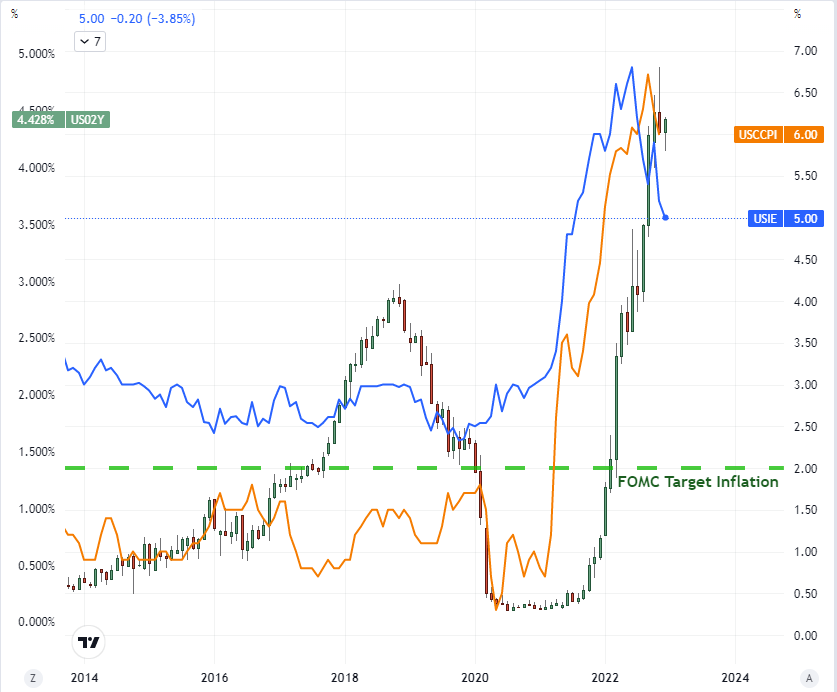

Para un tema fundamental, queda una opción limitada para un conductor claro para las masas especulativas. Se necesita una gran influencia con serias consecuencias para despertar los mercados globales. Y, si bien estamos viendo algunos ajustes modestos en algunos asuntos sistémicos, simplemente todavía no tenemos la tracción total en estos medios. En el frente de la recesión (el tema que creo que tiene más potencial y está menos valorado), la advertencia que recibimos en el informe de actividad del sector servicios del ISM el pasado viernes parece haber quedado prácticamente en segundo plano. Esto es cierto para la mayoría de las lecturas problemáticas que hemos tenido en los últimos meses, ya sea el diferencial 2-10, las advertencias del banco central, las encuestas de opinión, etc. No es que estas medidas no sean importantes y no serán exactas. un peaje Simplemente estamos esperando la preparación del mercado para digerir estos problemas. Mientras tanto, el matiz entre la especulación de la tasa de la Fed continuó desarrollándose como un deporte de espectador activo en el que registramos cada cambio de punto base. La encuesta de Expectativas de Inflación del Consumidor de la Reserva Federal de Nueva York para diciembre se publicó con una caída de 0,2 puntos porcentuales a una perspectiva del 5,0 por ciento para un año adelante. Si ese fuera el IPC, es posible que hayamos visto una mayor respuesta del mercado; pero aun así, el informe oficial de inflación ha sido desigual al establecer el seguimiento, algo que tendremos que considerar para el jueves.

Gráfico de rendimiento del Tesoro de EE. UU. a 2 años superpuesto con el IPC de EE. UU. y la expectativa de información de la Reserva Federal de Nueva York (mensual)

Gráfico creado el Plataforma TradingView

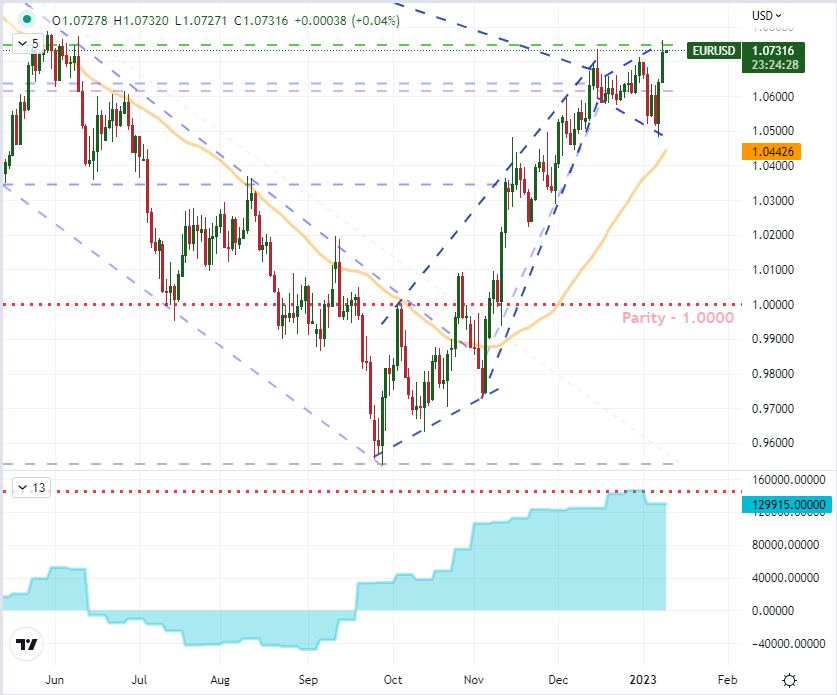

Si bien las expectativas de inflación aún tienen que cambiar significativamente, sin embargo, veríamos que el dólar se aferró a sus propias pérdidas durante el día. El índice del dólar ponderado por el comercio DXY extendió la reversión de ruptura alcista falsa del viernes para extender su caída a nuevos mínimos de seis meses. En el nivel 103, tenemos cierta precedencia técnica en los máximos oscilantes de marzo de 2020. No creo que el nivel en sí mismo de este índice cuente tanto como el impulso que los bajistas necesitan generar a partir del telón de fondo fundamental. Si nos fijamos en muchas de las principales cotizaciones basadas en el USD, hay material técnico que se escucha por casualidad y que puede hacer tropezar con una racha bajista productiva. GBPUSD, NZDUSD y USDCAD tienen un corte inminente de la historia reciente para disparar el impulso. EURUSD es quizás uno de los mejor posicionados para liquidación, pero aquí también, la ruptura se parece mucho al período tentativo que registró el S&P 500 antes de volver a caer a tierra.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -10% | 22% | 11% |

| Semanal | -19% | 20% | 5% |

Gráfico de EURUSD con posicionamiento de futuros especulativos netos de 50 días SMA y COT (Diario)

Gráfico creado el Plataforma TradingView

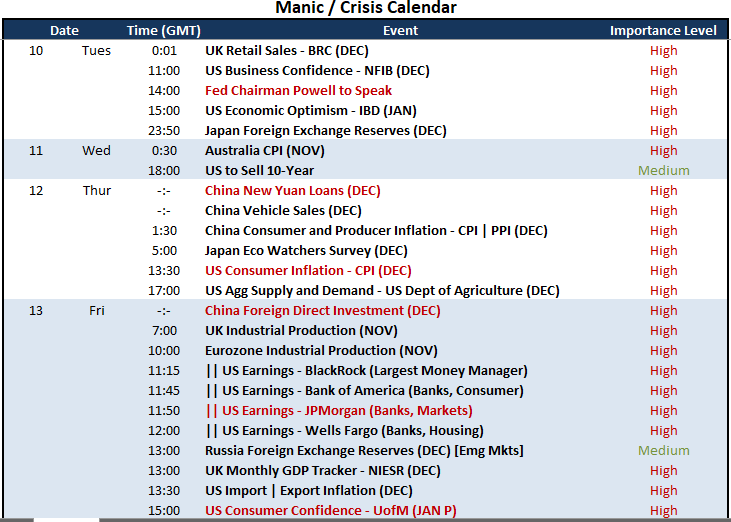

Mantener un registro de lo que realmente puede motivarnos a una tracción genuina. Las próximas 48 horas no son particularmente convincentes. En todo caso, la sesión de negociación del martes tiene un evento de riesgo que creo que tiene más potencial que el del lunes, al menos para el lado estadounidense. Para Europa, la tasa de desempleo de la última sesión que alcanzó un mínimo histórico para la Eurozona aumenta la presión sobre el BCE para continuar su búsqueda para limitar la inflación. Pero para el dólar, los comentarios del presidente de la Fed, Jerome Powell, pueden resultar mucho más importantes para los mercados que la encuesta de expectativas de la Fed de Nueva York. También estaré atento a las encuestas de confianza empresarial de NFIB y de optimismo económico de IBD para obtener información sobre la recesión, pero las ganancias son lo más destacado de esta semana en ese tema.

Principal riesgo de evento macroeconómico la próxima semana

Calendario creado por John Kicklighter