EURUSD, S&P 500, tipos de interés de la Fed y puntos de conversación sobre liquidez:

- La perspectiva del mercado: S&P 500 Alcista Por encima de 3.900

- Él FOMC minutos reiteró el mensaje de un crítico inflación lucha, más subidas de tipos por delante y sin recortes previstos para 2023; pero los mercados se niegan a creer

- EURUSDEl desglose de se revirtió antes de que se publicaran las actas, pero no ayudaron. Adelante, el enfoque puede cambiar de nuevo a crecimiento preocupaciones a medida que nos acercamos PFN

Recomendado por John Kicklighter

Construyendo confianza en el comercio

La liquidez sigue siendo desigual en los mercados mundiales. Si bien los mercados más profundos no garantizan un curso fundamental claro ni una convicción general, es un elemento fundamental para respaldar tales condiciones. Con solo dos días de negociación completos en nuestro haber para 2023, hemos visto un aumento constante en el volumen de puntos de referencia como los índices de EE. UU., pero sigue existiendo una inconsistencia entre los diferentes activos inclinados al riesgo tanto para la dirección comprometida como para el impulso. El volumen y el interés abierto son notoriamente escasos durante la primera semana de los años de negociación, en parte porque tiene un promedio de semanas fraccionarias, pero una fuerte carga fundamental aún puede ofrecer una fuerte anulación de la inercia. Tuvimos el potencial para que la especulación de tasas de interés recuperara su gloria de 2022 en la última sesión, pero las minutas del FOMC no acabaron con el escepticismo del mercado. Tal vez el próximo evento de riesgo pueda eliminar la discrepancia en la vista de las tasas… o puede estimular otro tema dominante: los temores de recesión.

En ninguna parte fue la combinación del contexto problemático de liquidez y el evento de riesgo fundamental descontado más influyente en el mercado que EURUSD. El martes, la cruz logró su mayor caída en un solo día en meses, atravesando el piso de un corredor notablemente estrecho. Si bien ese cierre diario por debajo del soporte califica como una ruptura en mi libro, el seguimiento requiere un mayor grado de compromiso por parte del rango especulativo. Sin un tema fundamental claro al que conectarse ni una carga especulativa generalizada para el dólar, el salto bajista necesitaba otro modo de soporte. Hubo algunas cotizaciones ligeras en la última sesión, pero ni el trabajo de JOLTS se cierra ni las minutas del FOMC inspirarían a los mercados. En última instancia, los datos laborales respaldaron la economía de los EE. UU., mientras que la Fed reiteró su mensaje de que la inflación era el foco y tenían la intención de llevar a los mercados a una meseta de tasas por encima del 5,00 por ciento. En general, el dólar pareció pasar por alto las noticias y el EURUSD se aferró a su rebote y volvió al rango frustrante de las últimas semanas.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diario | -19% | 22% | 2% |

| Semanalmente | -3% | 7% | 3% |

Gráfico del EURUSD con SMA de 20 y 100 días, rango histórico de 5 días (diario)

Gráfico creado el Plataforma Tradingview

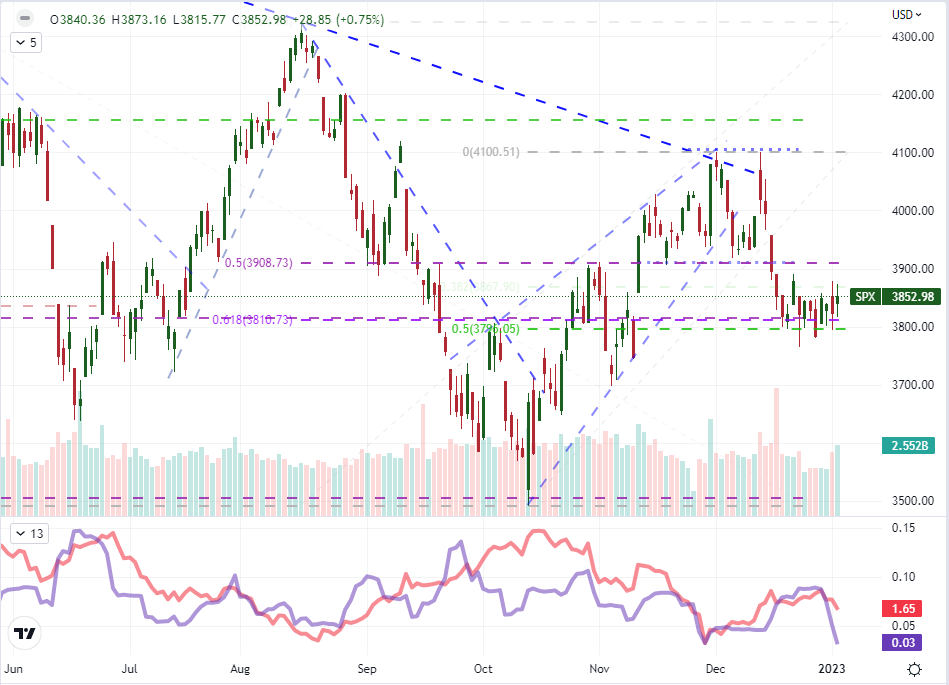

Dentro del debate sobre el pronóstico de políticas, existe un dilema interesante. El banco central mantiene su opinión de que se avecinan más aumentos de tasas, respalda su pronóstico SEP de diciembre de una tasa de referencia del 5,1 por ciento en 2023 y ha insistido en reiterar su creencia de que no se realizarán recortes de tasas este año. Si bien los futuros de los fondos federales han subido ligeramente para ver una tasa máxima en las tasas de aproximadamente 5.00-5.25 por ciento, es probable que esa cresta retroceda. Además, los mercados continúan valorando los recortes de tasas en la segunda mitad de 2023. Para los activos de riesgo, no veo un beneficio en ese resultado. Si la Fed continúa presionando con su tasa máxima y llega a los mercados sin recortes en las tarjetas, el mercado tendrá que volver a fijar el precio de la restricción financiera. Si el banco central tuviera que recortar en contra de su propia orientación, las circunstancias probablemente serían peores, impulsadas por las terribles condiciones económicas. No espero que este análisis de escenarios sea generalizado y se ajuste de manera inminente, por lo que esperamos un catalizador más abierto para sacar al S&P 500 de su rango de cotización más pequeño de 12 días desde noviembre de 2021.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diario | -11% | 11% | -2% |

| Semanalmente | -12% | 11% | -3% |

Gráfico del S&P 500 con Volumen, Rango de 12 Días y ATR (Diario)

Gráfico creado el Plataforma Tradingview

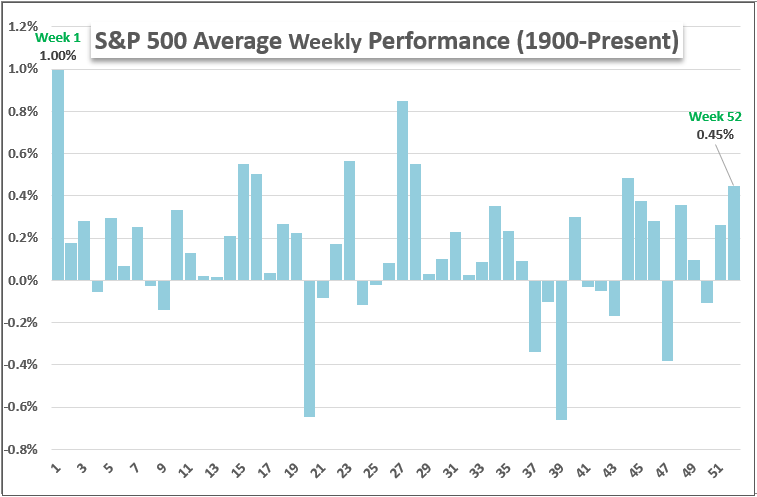

Con el repunte del S&P 500, hemos frustrado cualquier ganancia en la tracción bajista; pero también nos falta cualquier tipo de progreso en cualquier dirección. La lenta recuperación del volumen y el nivel templado del VIX durante esta semana de apertura tienden a alinearse con estas condiciones. Sin embargo, el contraste permanece con este desempeño y las expectativas estacionales para el desempeño del índice subyacente. Recordaré que, históricamente, el S&P 500 promedia su mejor semana del año durante el tramo inicial. Hasta el cierre del miércoles, prácticamente no hemos cambiado desde la última semana/mes/año. Si bien existe capacidad para el movimiento del mercado en el próximo evento de riesgo, su potencial parece inclinarse hacia una mayor amenaza que soporte.

Gráfico de rendimiento promedio del S&P 500 por semana calendario desde 1900 (semanal)

Gráfico creado por John Kicklighter

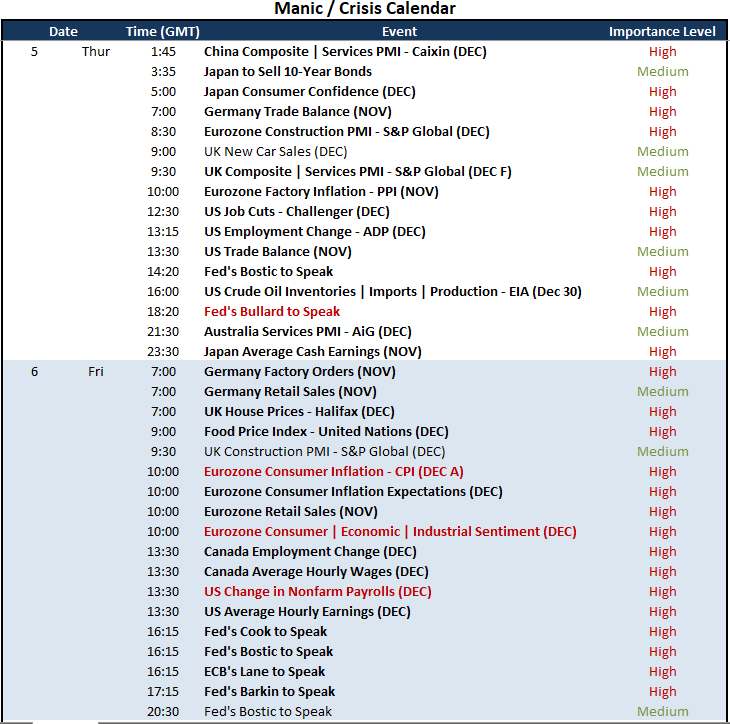

Echando un vistazo a la agenda económica, existe la posibilidad de sumergirse en el aspecto de los pronósticos de tasas de la discusión del mercado y los temores de recesión. En lo primero, la conversación de la Fed entre Bullard y Bostic ofrecerá una perspectiva potencialmente nueva y matizada sobre las previsiones de política monetaria. Dada la reticencia del mercado a cotizar en las previsiones oficiales del banco central, será importante ver qué tácticas emplea la Fed para adaptar las expectativas del mercado. En todo caso, pondría más énfasis en la voluntad de Bullard de quitar los alfileres de las granadas de mensajes. Entre los dos temas, parece que la previsión económica será el tema más apremiante. El expediente del jueves tiene un énfasis en los datos de empleo anteriores a las NFP, pero la cifra de nóminas del viernes será el acto más importante. Y no es sólo EE. UU. lo que deberíamos considerar para la vigilancia de la recesión. La advertencia del FMI para ‘un tercio del mundo’ que enfrenta una recesión en 2023 debería hacernos monitorear a todos los actores importantes, incluidos datos como los PMI de Caixin de China, la encuesta de confianza del consumidor japonés, la balanza comercial alemana y el informe de actividad de construcción de la zona euro.

Principal evento de riesgo macroeconómico hasta el final de la semana

Calendario creado por John Kicklighter

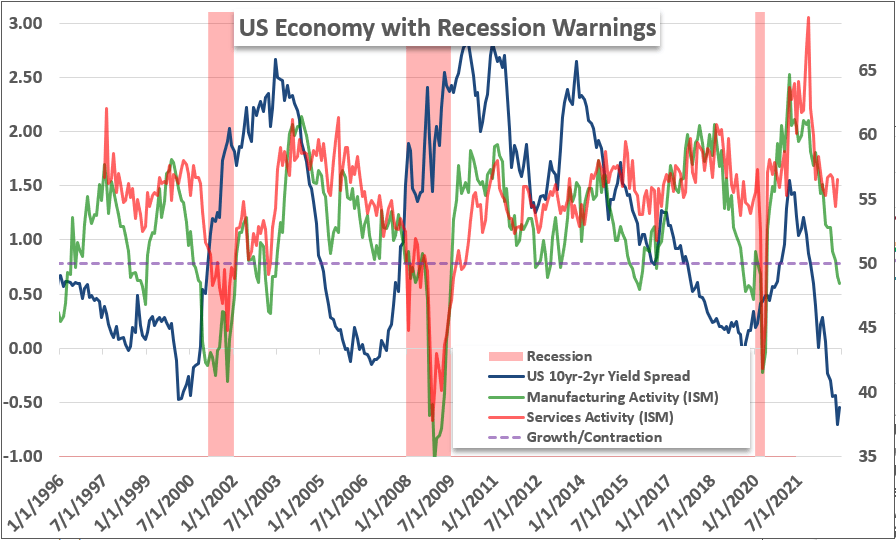

Hablando de medidas de recesión, he reiterado la señal del diferencial de EE. UU. 2-10 (rendimiento del Tesoro a 10 años menos 2 años). Esta curva de rendimiento se ha invertido durante meses, pero aún no hemos oído hablar de una llamada oficial de ‘recesión’. Eso no es una sorpresa, ya que hay un retraso entre esta inversión de medidas y una llamada oficial, pero los datos pueden poner de relieve esta amenaza. En particular, miraré el informe de actividad del sector de servicios del ISM el viernes por la tarde dado que el informe de fabricación extendió su deslizamiento hacia territorio contractivo en la última sesión.

Gráfico de rendimiento promedio del S&P 500 por semana calendario desde 1900 (semanal)

Gráfico creado por John Kicklighter

Descubra qué tipo de comerciante de divisas es usted