Un cambio de paradigma aparece en el horizonte del mercado de las criptomonedas. Una serie de solicitudes de fondos cotizados en bolsa (ETF) de Bitcoin al contado han llegado a la Comisión de Bolsa y Valores de los Estados Unidos (SEC). Cada uno espera ofrecer a los inversores un nuevo canal hacia la fiebre del oro digital.

Antes de profundizar en las solicitudes y plazos actuales de los ETF de Bitcoin, es esencial comprender el concepto de ETF y sus posibles implicaciones para la industria de las criptomonedas.

¿Qué es un ETF de Bitcoin y cómo funciona?

Un ETF, o fondo cotizado en bolsa, es un híbrido entre acciones individuales y fondos mutuos. Ofrece una canasta de activos (como acciones, bonos o materias primas) negociables en las principales bolsas de valores.

A diferencia de los fondos mutuos cuyo precio se fija una vez al ultimate del día de negociación, los ETF reflejan las fluctuaciones de precios en tiempo genuine de sus activos subyacentes. Por lo tanto, los inversores pueden comprarlas y venderlas como lo harían con las acciones normales.

Por otro lado, un ETF de Bitcoin es una evolución natural de esta strategy, dirigida a la industria de la criptografía. En esencia, es un ETF que rastrea el valor de Bitcoin.

En lugar de la propiedad directa de BTC, donde los inversores deben adoptar medidas de seguridad y almacenamiento a veces complejas, un ETF de Bitcoin permite una inversión en BTC en un formato familiar para los inversores tradicionales. Esto significa que, si bien los inversores podrían tener una participación en los movimientos de valor de Bitcoin a través del ETF, no necesariamente tendrían BTC en sí.

Leer más: Las 11 principales empresas públicas que invierten en Bitcoin

El atractivo de un ETF de Bitcoin radica en su potencial para unir las finanzas tradicionales y las criptomonedas. Para los inversores acostumbrados al entorno regulado de los mercados de valores, los ETF ofrecen una vía más accesible para invertir en criptomonedas sin tener que navegar por las complejidades de las billeteras digitales o los intercambios descentralizados.

Esto puede marcar el comienzo de una nueva ola de capital e interés en las criptomonedas, legitimando y estabilizando aún más el mercado.

Leer más: ¿Qué causa la volatilidad de Bitcoins?

Sin embargo, el camino hacia la aprobación de los ETF de Bitcoin no está exento de obstáculos. Las preocupaciones sobre la manipulación del mercado, la liquidez y la volatilidad inherente de las criptomonedas se encuentran entre las razones por las que reguladores como la SEC han sido cautelosos.

La lista completa de aplicaciones ETF de Bitcoin al contado

En este contexto, la true gran cantidad de solicitudes de ETF de Bitcoin subraya un momento transformador en la historia financiera, que marca la intersección de los vehículos de inversión tradicionales con los activos digitales. De hecho, Bitcoin ha sido testigo de cómo varias instituciones financieras compiten por la creación de un ETF al contado para proporcionar a los inversores una ruta más accesible para obtener sus rendimientos.

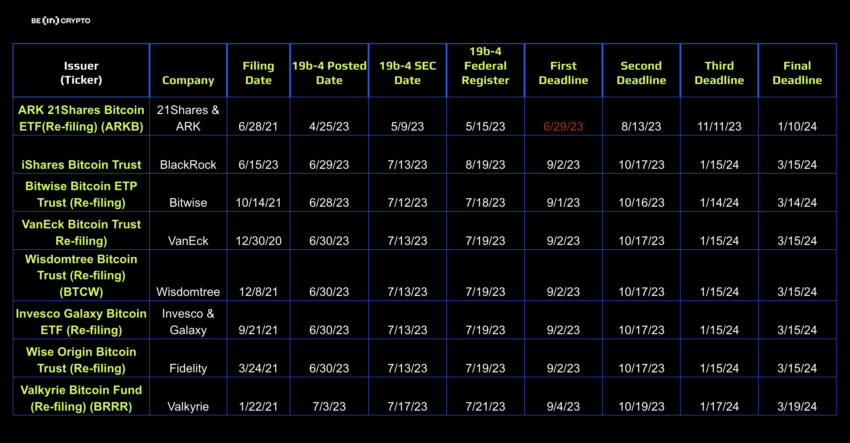

Mientras la Comisión de Bolsa y Valores de EE. UU. evalúa las solicitudes, aquí hay una lista detallada de todas las solicitudes de ETF de Bitcoin al contado:

- ARK 21Shares Bitcoin ETF (ARKB) por 21Shares y ARK

- iShares Bitcoin Trust de BlackRock

- Fideicomiso ETP de Bitcoin bit a little bit por Bitwise

- Fideicomiso de Bitcoin de VanEck por VanEck

- Wisdomtree Bitcoin Trust (BTCW) por Wisdomtree

- Invesco Galaxy Bitcoin ETF de Invesco & Galaxy

- Intelligent Origin Bitcoin Have confidence in por Fidelity

- Fondo Valkyrie Bitcoin (BRRR) de Valkyrie

7 solicitudes de ETF de Bitcoin esperan aprobación

El ETF de Bitcoin de ARK 21Shares lidera la carga, una colaboración entre Ark Investment decision Administration y 21Shares. Su empresa es una saga en curso y ha buscado aprobación desde 2021.

Este año marcó su renovado esfuerzo, después de haber enfrentado reveses anteriores por parte de la SEC debido a preocupaciones sobre la manipulación del mercado y salvaguardias inadecuadas para los inversores.

Sin embargo, la directora ejecutiva de Ark, Cathie Wood, sigue siendo optimista. Ella imagina que la SEC otorgará aprobación para múltiples ETF simultáneamente, y que el éxito dependerá en gran medida de la destreza de internet marketing y la comunicación efectiva.

“Debido a que la mayoría de estos serán esencialmente iguales, todo se reducirá al advertising and marketing y la comunicación del mensaje. Estamos tratando de hacer correr la voz de que nuestra investigación es profunda y lo hemos estado haciendo desde 2015”, dijo Wooden.

Leer más: Bitcoin podría quedar fuera de la supervisión de la SEC, dice Gary Gensler

Sin embargo, no todos están de acuerdo. Scott Farnin, representante legal de Improved Markets, sostiene que los mercados al contado de Bitcoin se manipulan fácilmente, lo que representa un riesgo indebido para los inversores.

“Los mercados spot de Bitcoin (1) tienen un historial de volúmenes de operaciones inflados artificialmente debido a la manipulación desenfrenada y al comercio de lavado (2) están altamente concentrados y (3) confiar en un grupo selecto de individuos y entidades para mantener la red de Bitcoin. Estas son características de la pink bitcoin que hacen que un ETP place basado en Bitcoin sea extremadamente vulnerable a la manipulación por parte de malos actores, lo que plantea riesgos innecesarios para los inversores y el interés público. Los cambios de reglas propuestos ofrecen poco para neutralizar estas amenazas”, dijo Farnin.

Aún así, iShares Bitcoin Have faith in de BlackRock ha despertado interés. La solicitud de BlackRock es difícil de ignorar como el administrador de activos más importante del mundo, con más de 10 billones de dólares en activos bajo gestión (AUM). El ETF propuesto, comparado con la tasa de referencia de Bitcoin de CME CF, planea utilizar Coinbase como custodio.

Sui Chung, director ejecutivo de CF Benchmarks, comentó sobre su sólida foundation y enfatizó la dedicación a la transparencia e integridad del mercado.

“CF Benchmarks toma datos de precios exclusivamente de intercambios de criptomonedas que cumplen con los más altos estándares posibles de integridad y transparencia del mercado. Esto protege a los inversores, ya que los productos comparados con él pueden seguir de manera consistente y confiable el precio al contado del activo subyacente. El creciente compromiso de BlackRock muestra que Bitcoin sigue siendo un activo de interés para algunas de las instituciones financieras más grandes del mundo”, dijo Chung.

La competencia por un ETF de Bitcoin se intensifica

Bitwise Asset Administration también ha reavivado su búsqueda de un ETF de Bitcoin al contado. Esta medida, sólo unos días después de la solicitud de BlackRock, muestra la intensificación de la competencia dentro del sector.

A pesar de los rechazos anteriores de la SEC basados en preocupaciones de fraude y manipulación, Bitwise se mantiene firme. Matt Hougan, director de inversiones de Bitwise, insinuó un enfoque mesurado y mejores condiciones para aprobar un ETF al contado.

“Es importante que hayamos tenido ETF de futuros de Bitcoin operando bien en el mercado durante dos años. Es importante que el mercado de CME sea grande y esté más establecido. Es importante que tengamos mejores regulaciones y una mejor comprensión de la custodia. No se necesitará una bala de plata, sino un fuselaje de disparos colocados con precisión. La buena noticia es que estas son las mejores aplicaciones que hemos visto en una década”, afirmó Hougan.

En esfuerzos similares, Bitcoin Trust de VanEck resurgió con una presentación reciente en Cboe BZX Exchange. Sin embargo, los rechazos pasados por parte de la SEC, marcados por las preocupaciones explícitas de los comisionados Hester M. Peirce y Mark T. Uyeda, ilustran los desafíos que se avecinan.

«En nuestra opinión, la Comisión está utilizando un conjunto diferente de objetivos de los que utilizó (y todavía utiliza) para otros tipos de ETP basados en productos básicos para mantener estos ETP de bitcoin al contado fuera de los intercambios que regulamos», declararon los comisionados Peirce y Uyeda.

Leer más: Gary Gensler, presidente de la SEC: 7 razones por las que debería renunciar

Para no verse eclipsado, WisdomTree volvió a presentar su solicitud para WisdomTree Bitcoin Have confidence in. A pesar de dos intentos fallidos, los impulsa la perspectiva de exponer a los inversores a los movimientos de precios de Bitcoin. La dedicación de la empresa refleja la de Invesco, una colosal firma de inversión que gestiona aproximadamente 1,49 billones de dólares.

Ambas solicitudes resaltan los riesgos que enfrentan los inversores estadounidenses en ausencia de un ETF al contado, lo que muestra la urgencia de su propuesta.

Finalmente, Fidelity Investments se lanzó al ring y revisó sus aspiraciones de un ETF de Bitcoin al contado con Wise Origin Have faith in. La solicitud, que consta de 193 páginas, profundiza en los matices del riesgo de mercado, enfatizando el peligro de los inversores que buscan alternativas más riesgosas. La experiencia de la empresa y sus 11 billones de dólares en activos gestionados la convierten en un competidor formidable.

Descargo de responsabilidad

Siguiendo las pautas de Rely on Project, este artículo presenta opiniones y perspectivas de expertos o individuos de la industria. BeInCrypto se dedica a generar informes transparentes, pero las opiniones expresadas en este artículo no reflejan necesariamente las de BeInCrypto o su particular. Los lectores deben verificar la información de forma independiente y consultar con un profesional antes de tomar decisiones basadas en este contenido.