Mientras la Reserva Federal (FED) de Estados Unidos sigue vigilando el recalentamiento de la economía, lo más possible es que se produzcan nuevas subidas de las tasas de interés para frenar la inflación. La consecuencia imprevista es el encarecimiento de la deuda pública, lo que crea un entorno alcista para activos escasos como los commodities, la bolsa y las criptomonedas.

La subida del precio de Bitcoin prácticamente extinguió las expectativas de los bajistas de un vencimiento de opciones por debajo de USD 21,500 el 17 de febrero, por lo que es poco probable que sus apuestas den resultado a medida que se acerca la fecha límite.

La principal preocupación de los inversores en Bitcoin es la posibilidad de nuevos impactos de los reguladores después de que la Comisión de Bolsa y Valores de EE.UU. paralizara el programa de recompensas de staking del exchange Kraken el 9 de febrero y tomara medidas enérgicas contra la emisión de stablecoins de Binance USD (BUSD) el 13 de febrero.

Incluso si el flujo de noticias sigue siendo negativo, los alcistas todavía pueden beneficiarse en el vencimiento de las opciones del viernes 17 de febrero, manteniendo el precio del BTC por encima de USD 22,500, pero la situación puede cambiar fácilmente y favorecer a los bajistas.

Los bajistas no esperaban que se mantuviera el nivel de USD 22,000

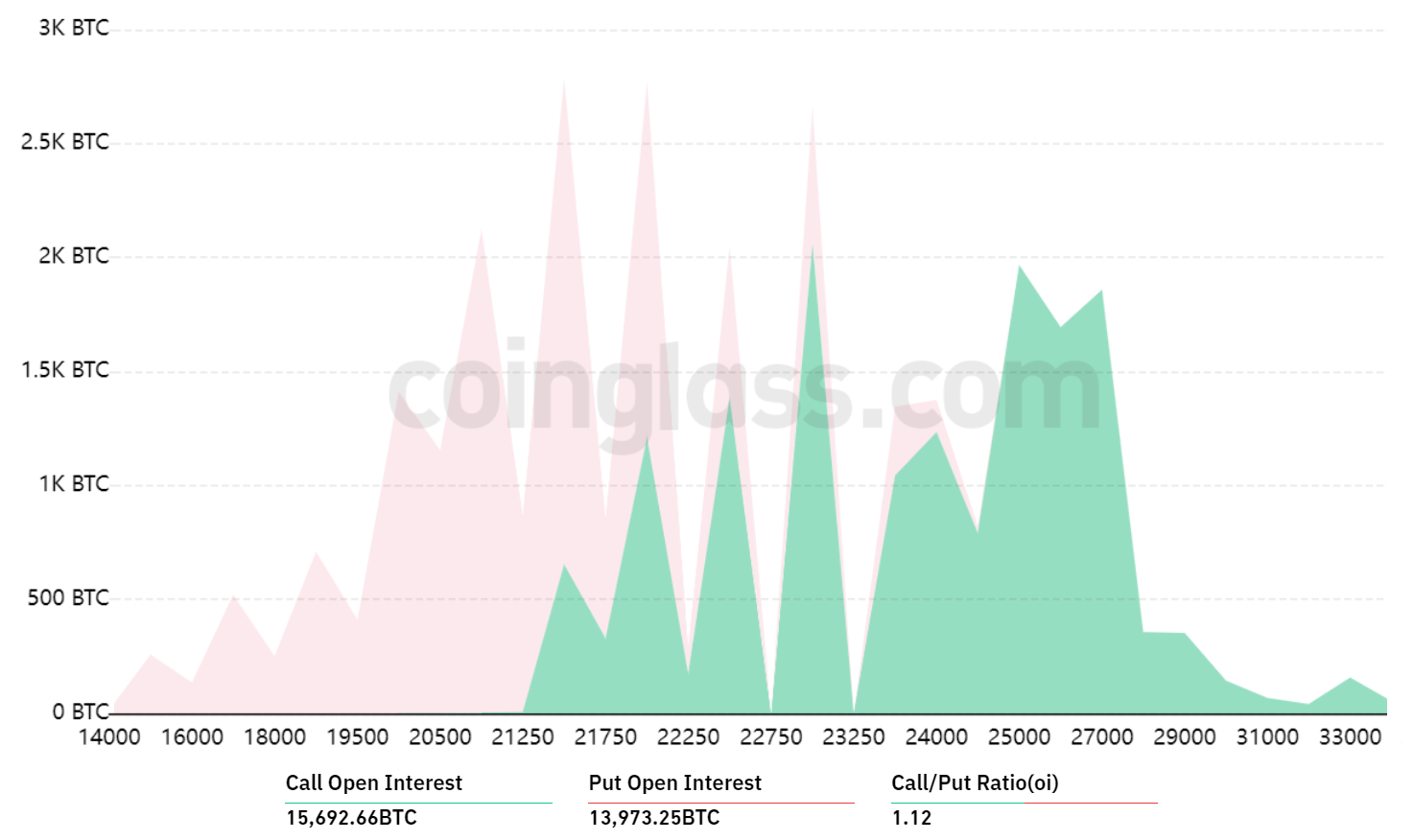

El interés abierto para el vencimiento de opciones del 17 de febrero es de USD 675 millones, pero la cifra actual será menor ya que los bajistas esperaban niveles de precios por debajo de los USD 22,000. Estos traders se mostraron demasiado confiados después de que el precio del BTC se mantuviera por encima de los USD 22,500, pero la situación puede cambiar fácilmente a favor de los bajistas. Estos traders se volvieron demasiado confiados después de que Bitcoin cotizara por debajo de los USD 21,500 el 13 de febrero.

El ratio de 1.12 entre opciones de compra y de venta refleja el desequilibrio entre los USD 355 millones de interés abierto en opciones de compra y los USD 320 millones en opciones de venta. Si el precio de Bitcoin se mantiene cerca de los USD 22,700 a las 8:00 am UTC del 17 de febrero, solo habrá disponibles 24 millones de USD de estas opciones place (venta). Esta diferencia se generate porque el derecho a vender Bitcoin a USD 21,000 o USD 22,000 es inútil si BTC cotiza por encima de ese nivel al vencimiento.

Los alcistas apuntan a los USD 23,000 para asegurarse un beneficio de USD 155 millones

A continuación se presentan los cuatro escenarios más probables basados en la acción del precio precise. El número de contratos de opciones disponibles el 17 de febrero para instrumentos de compra (alcistas) y de venta (bajistas) varía en función del precio de vencimiento. El desequilibrio que favorece a cada lado constituye el beneficio teórico:

- Entre USD 21,000 y USD 22,000: 700 opciones de compra (phone calls) vs. 5,500 opciones de venta (places). El resultado neto favorece a los instrumentos set (bajistas) en USD 100 millones.

- Entre USD 22,000 y USD 22,500: 1,800 opciones de compra (calls) vs. 1,500 opciones de venta (puts). El resultado neto se equilibra entre bajistas y alcistas.

- Entre USD 22,500 y USD 23,000: 3,800 opciones de compra (calls) vs. 1,100 opciones de venta (places). El resultado neto favorece a los instrumentos connect with (alcistas) por USD 60 millones.

- Entre USD 23,000 y USD 24,000: 6,900 opciones de compra (phone calls) vs. 200 opciones de venta (places).El resultado neto favorece a los instrumentos connect with (alcistas) en USD 155 millones.

Esta burda estimación considera las opciones de compra utilizadas en las apuestas alcistas y las opciones de venta exclusivamente en las operaciones entre neutrales y bajistas. Aun así, esta simplificación excesiva no tiene en cuenta estrategias de inversión más complejas.

Por ejemplo, un inversor podría haber vendido una opción de compra, obteniendo así una exposición negativa al Bitcoin por encima de un precio específico, pero desgraciadamente no hay forma fácil de estimar este efecto.

Los bajistas podrían beneficiarse del impacto de la regulación

Los alcistas necesitan que el precio supere los USD 23,000 el 17 de febrero para asegurarse un beneficio potencial de USD 155 millones. Por otro lado, en el mejor de los casos, los bajistas necesitan una caída del 3.5% por debajo de USD 22,000 para maximizar sus ganancias.

Teniendo en cuenta la presión negativa de los reguladores, los bajistas tienen buenas probabilidades de dar la vuelta a la mesa y evitar una pérdida de USD 60 millones o más el 17 de febrero.

Y lo que es más importante, mirando un marco temporal más amplio, hay poco margen para que la FED frene la economía sin que se descontrole la espiral de pagos de intereses de la deuda.

El viernes será una interesante demostración de fuerza entre el impacto a corto plazo de un entorno hostil de regulación de las criptomonedas frente a los beneficios a largo plazo de la escasez y la resistencia a la censura de Bitcoin.

El precio de Bitcoin (BTC) ganó un 6.3% sólo dos días después de alcanzar los USD 21,370 el 13 de febrero, que fue el nivel más bajo visto en más de tres semanas. La recuperación del precio puede explicarse en parte por los datos del índice de precios al consumo de EE.UU. del 14 de febrero, que muestran un aumento del 6.4% de la inflación interanual en enero.

Los puntos de vista, pensamientos y opiniones expresados aquí son solo de los autores y no necesariamente reflejan o representan los puntos de vista y opiniones de Noticias Blockchain.

Este artículo no contiene consejos ni recomendaciones de inversión. Todas las inversiones y operaciones implican un riesgo, y los lectores deben llevar a cabo su propia investigación a la hora de tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto whole invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.