El reciente aumento en el precio de Bitcoin (BTC) de USD 16,500 a USD 25,000 se puede atribuir a un apretón corto en el mercado de futuros y a mejoras macroeconómicas recientes. Sin embargo, aunque los precios aumentaron, los datos sugieren que muchos compradores interesados (incluyendo ballenas) se quedaron en la banca.

El reciente aumento a USD 25,000 compartió muchas similitudes con el aumento del mercado bajista de 2019, que vio un aumento del 330% en el precio de Bitcoin a máximos alrededor de USD 14,000 desde el mínimo de noviembre de 2019 en USD 3,250. Recientemente, el par BTC/USD subió un 60% desde su mínimo de noviembre de 2022.

Los indicadores on-chain y de mercado en comparación con el aumento de 2019 envían señales mixtas sobre si la subida de Bitcoin continuará o no. Sin embargo, existen razones sólidas para creer que el mercado ha llegado a un punto de inflexión vital donde puede convertirse en un mercado alcista completo o volver a una tendencia bajista a largo plazo.

Veamos los cinco principales indicadores para comprender la dinámica de precios actual en relación con la corrida alcista de 2019.

Bitcoin aborda niveles históricos de trading

El precio de Bitcoin superó la media móvil de 200 días (MA) a USD 19,600, lo que podría animar a los traders a abrir una posición larga. Históricamente, esta métrica ha actuado como una línea de pivote alcista-bajista, con rupturas por encima siendo alcistas y viceversa.

BTC/USD suele volver a probar la media móvil de 200 días en una ruptura, lo que plantea la posibilidad de una corrección hacia los USD 19,500. Sin embargo, este no fue el caso en 2019, cuando el precio siguió subiendo sin una corrección a la media móvil de 200 días.

Al mismo tiempo, es probable que los traders presten atención a la media móvil semanal de 200 períodos en USD 25,100. El precio de Bitcoin nunca había bajado por debajo de la media móvil semanal de 200 días hasta noviembre de 2022, y recuperar este nivel podría animar a los compradores técnicos a unirse al grupo.

Sin embargo, hasta que ocurra una ruptura, los traders podrían continuar en la banca. Las tasas de financiamiento para contratos de intercambio perpetuos son actualmente neutrales, lo que sugiere que los traders están esperando confirmación.

El trader de Crypto Twitter, Immortal, encontró que el mercado está solo en «la mitad del camino» considerando la duración de la subida actual en comparación con la de 2019. La subida de 2019 duró 193 días desde el fondo hasta la cima, mientras que solo han pasado 92 días desde el fondo el 9 de noviembre de 2023.

Immortal continúa diciendo que si la línea de tiempo de 2019 Fractal se mantiene cierto en 2023, BTC/USD podría aumentar hasta USD 46,000 en marzo.

Un oscilador de la relación de suministro de stablecoin está cerca del máximo de 2019

El oscilador de la relación de suministro de stablecoin (SSR) de Bitcoin mide el poder adquisitivo del mercado. El indicador mide la relación entre la capitalización de mercado de Bitcoin y el suministro de stablecoin. Las lecturas bajas en el oscilador SSR indican un mayor poder adquisitivo de stablecoins. Por el contrario, un pico en la métrica indica condiciones de sobrecompra.

El aumento del precio de Bitcoin en febrero de 2023 hizo que el oscilador SSR alcanzara niveles no vistos desde 2019 y 2021. El indicador sugiere que la tendencia positiva podría terminar pronto. Existe una ligera posibilidad de un último impulso al alza hacia el nivel psicológico de los 30,000 dólares.

Sin embargo, los datos podrían tomarse con un grano de sal debido a la represión regulatoria de la stablecoin BUSD, que causó una disminución significativa en su oferta. Podría haber sesgado el oscilador SSR para mostrar condiciones de sobrecompra.

Una de las mayores preocupaciones de la oleada genuine es la ausencia de compras de ballenas. Al contrario que en 2019, cuando el número y las tenencias de direcciones de BTC con más de 1,000 BTC aumentaron a medida que el precio subía desde el fondo y las ballenas han vendido en el rally genuine. La divergencia entre el número de ballenas y el precio plantea preocupaciones sobre la sostenibilidad de la tendencia positiva.

Los datos ponen de minimize un punto de inflexión important entre alcistas y bajistas

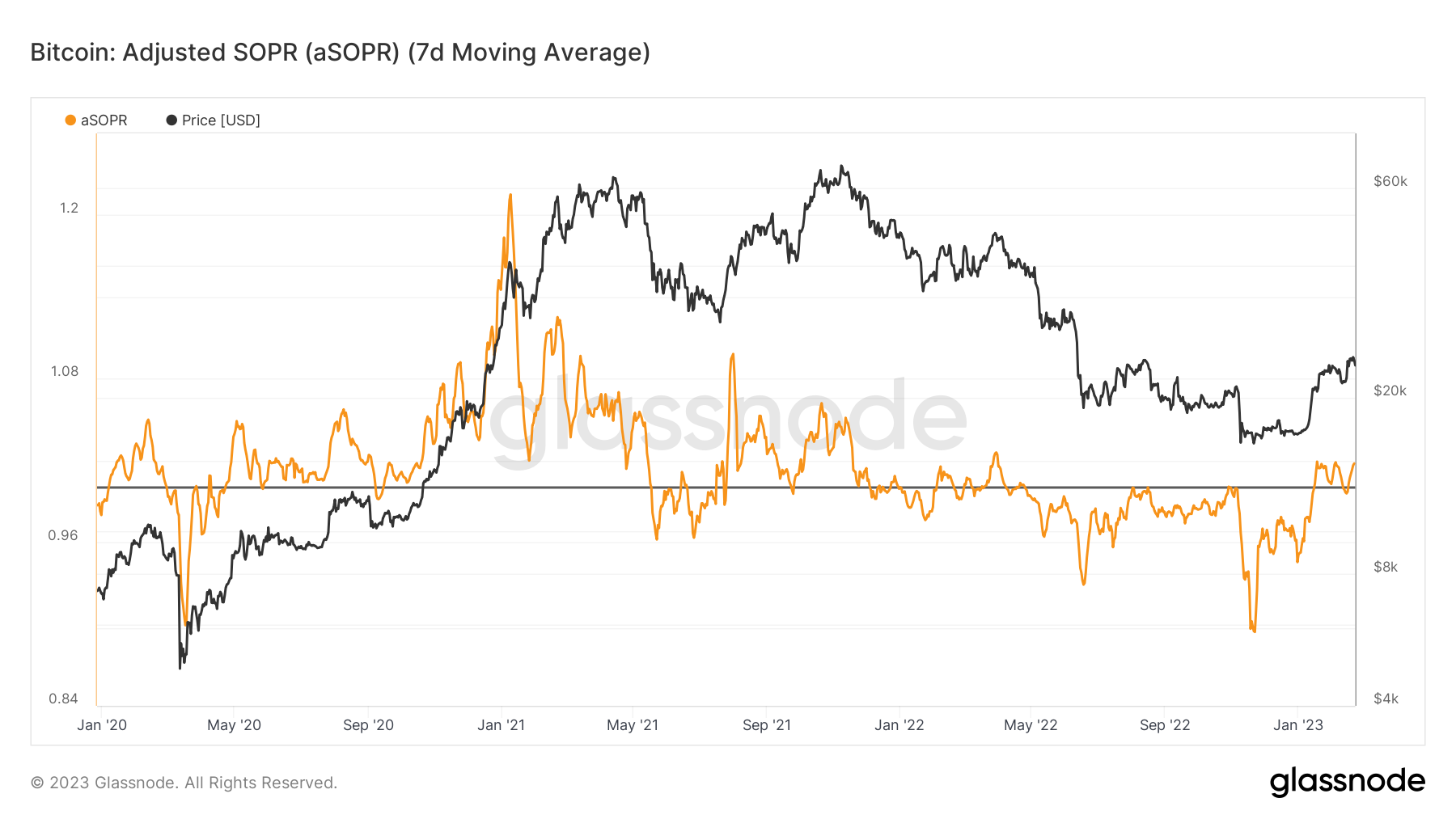

Los inversores aumentan sus posiciones ganadoras en los retrocesos de una tendencia alcista, lo que se pone de manifiesto cuando el indicador SOPR (Invested Output Profit Ratio) se mantiene por encima de uno. Lo contrario ocurre en una tendencia bajista, en la que los osos dominan el mercado vendiendo en los repuntes. Un cruce de la métrica por encima de 1 es una señal potencial de cambio de tendencia.

La media móvil de 7 días del indicador SOPR ajustado de Glassnode muestra que es possible que la tendencia bajista se haya invertido. El indicador se volvió alcista cuando BTC rompió por encima de USD 20,800 en enero de 2023. La métrica volvió a probar el nivel de soporte elementary con el precio de Bitcoin en USD 21,800, lo que lo convierte en un nivel de soporte crucial para una tendencia alcista sostenida.

Asimismo, el precio se ha movido por encima de los niveles medios de compra de los titulares a corto y largo plazo, lo que es otra señal de un posible cambio de tendencia. Esto podría ser una señal de que el mercado ha alcanzado un punto de inflexión essential a medida que los osciladores en cadena vuelven al equilibrio.

Los indicadores también apuntan a una posible tendencia alcista mientras el precio se mantenga por encima del soporte de 21,800, 20,800 y 19,600 dólares.

Un cierre semanal por encima de 25,100 dólares podría animar a los operadores de derivados y técnicos a comprar en el rally genuine, pero hay algunas señales de advertencia de que el mercado podría estar alcanzando condiciones de sobrecalentamiento y no se puede descartar una rápida corrección hacia niveles de soporte más bajos.

Los puntos de vista, pensamientos y opiniones expresados aquí pertenecen únicamente al autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.

Este artículo no contiene consejos ni recomendaciones de inversión. Cada movimiento de inversión y negociación implica un riesgo, los lectores deben realizar su propia investigación al tomar una decisión.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto complete invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.