Invoice Oxford

Parece cada vez más probable que haya algún tipo de ETF al contado de Bitcoin (BTC-USD) en un futuro próximo.

Breve relato de los acontecimientos.

A finales de agosto, Grayscale (OTC:GBTC) ganó un fallo judicial sobre el bloqueo por parte de la SEC del lanzamiento de un ETF al contado de BTC. El viernes 13 de octubre.th Se reveló que la SEC no presenta una apelación, lo que permitió a Grayscale Bitcoin Trust seguir adelante con su solicitud de un ETF.

También potencialmente allana el camino para que otras empresas creen ETF de Bitcoin. El precio de Bitcoin ha aumentado materialmente cuando se conoció la noticia. El pico del 16th Probablemente esté relacionado con el comunicado de prensa del viernes por la noche.

en

Los entusiastas de las criptomonedas están entusiasmados con la perspectiva porque creen que aumentará el precio de Bitcoin. Existe un mecanismo claro por el cual podría incrementar el precio:

- La facilidad para negociar un ETF podría generar demanda por parte de aquellos que consideran que poseer Bitcoin directamente es demasiado engorroso.

Sin embargo, tenga en cuenta que esto en realidad no mejora el valor de Bitcoin, simplemente tiene el potencial de aumentar el precio en el corto plazo.

Si bien es posible que se obtengan algunas ganancias con el investing invertido aquí, creo que será abrumadoramente una mala inversión y la gente perderá más dinero del que ganarán en basic.

En mi opinión, Bitcoin es un claro juego de suma negativa y la introducción de ETF aumenta aún más lo negativo.

juego de suma negativa

Quienes estén familiarizados con la economía o su subdisciplina teoría de juegos estarán familiarizados con el término “juego de suma cero”. Se refiere a cualquier tipo de sistema cerrado en el que las ganancias de algunos equivalen a las pérdidas de otros.

Piense en el juego de póquer recurring en la mesa de su cocina. El ganador de una mano determinada gana fichas iguales a las perdidas por otros jugadores en esa mano.

Bitcoin se parece más al póquer que se juega en un casino con comisión. El dinero ganado por el ganador es igual al dinero perdido por los demás jugadores, pero luego el croupier se lleva su comisión. Sigue siendo de suma cero, pero con salidas de capital, lo que la convierte en suma negativa.

La comisión por Bitcoin viene en forma de comisiones comerciales, gastos de intereses de margen para las cuentas que lo mantienen en margen, pago por el flujo de órdenes y cualquier otra fricción involucrada en el comercio o la posesión de BTC en cualquier forma en que se posea.

¿Qué está pagando? lebron Anuncios criptográficos de James en el Supertazón ¿O 30 comerciales de Bitcoin Belief en escala de grises al día en CNBC? Ese es el rastrillo.

Es posible que algunos jugadores profesionales obtengan ganancias individualmente jugando en casinos con comisión, siempre que la diferencia en sus habilidades con el resto de la mesa sea mayor que la magnitud de la comisión. El mejor jugador ganará en promedio X, mientras que los demás en la mesa perderán X. Si X es mayor que el rake, el profesional gana dinero en promedio.

Quizás Bitcoin sea related. Los traders extremadamente buenos pueden obtener beneficios si lo sincronizan mucho mejor que los demás traders. Si son mejores comerciantes por un margen suficiente, tal vez puedan superar el comisión de Bitcoin.

Esa no es una fuente sostenible de ganancias. Funciona muy bien durante los aumentos de popularidad en los que llegan toneladas de traders menos experimentados, pero no funciona una vez que esos tipos pierden su dinero y abandonan el juego. Al closing, solo quedarán tiburones en la mesa y no importa qué tan buenos sean con las cartas o comerciando con Bitcoin, no será suficiente para superar el rake porque los otros con los que están negociando ahora son igual de buenos.

Creo que BTC es un juego de suma negativa que pierde dinero y la comisión solo aumenta con la introducción de un ETF.

ETF que se suman al rake

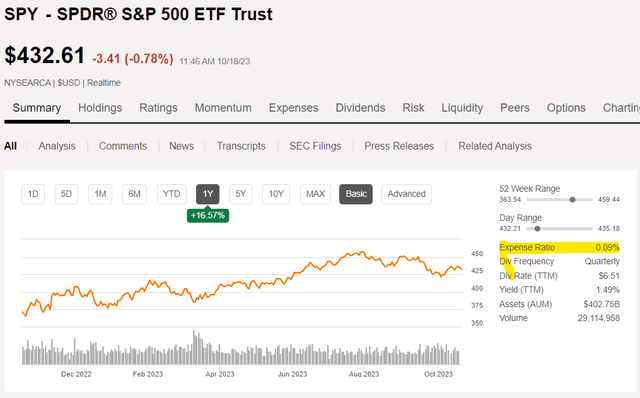

Funcionalmente, lo que hace un ETF de seguimiento de índices o materias primas es cobrar una tarifa a cambio de eliminar parte de la dificultad de comprar los activos por otros medios. Si observamos un ETF de mercado más amplio como el ETF del S&P 500 (SPY), puede ver un índice de gastos resaltado en amarillo a continuación.

en

Los inversores pagan un ,09% anual para poseer el ETF.

Como compensación por esta tarifa, los inversores pueden negociar cientos de acciones con un solo clic en lugar de tener que rastrear cada componente del índice individualmente e ingresar manualmente la cantidad proporcional que desean comprar.

Funcionalmente es una tarifa de conveniencia.

Para ver cómo se relaciona esto con Bitcoin, nos corresponde profundizar un poco más. Específicamente, qué determina el monto de la tarifa y de dónde proviene el dinero.

Tamaño de la tarifa

La gestión de un ETF implica gastos importantes. El cumplimiento por sí solo es bastante costoso, por lo que existe un ingreso mínimo para que la ETF sea feasible. La mayoría de los costos son de naturaleza fija y casi no tienen gastos variables, lo que significa que aumentar los AUM no genera muchos costos adicionales. Por lo tanto, cuanto más grande sea un ETF, menor será la comisión porcentual que puede cobrar.

SPY se encuentra entre los más grandes y también entre los más baratos con un índice de gastos de 9 puntos básicos.

fuente de tarifa

Por supuesto, la comisión la paga el inversor. En el caso de SPY, la comisión puede cubrirse con los dividendos que reciba el inversor. SPY paga un dividendo del 1,49%, por lo que la tarifa de 9 puntos básicos está bien cubierta para el inversor y aún puede obtener un flujo de caja neto. El dividendo en sí está cubierto por los flujos de efectivo de los valores subyacentes. Estas acciones tienen ganancias positivas y pagan una parte de esas ganancias como dividendos.

Tarifa del ETF de Bitcoin y fuente de la tarifa

Si miramos estos mismos conceptos con respecto al potencial ETF de Bitcoin, aparecen algunos problemas.

Es casi seguro que el ETF de Bitcoin será más pequeño que SPY. SPY tiene activos gestionados de 402.000 millones de dólares, que es una pequeña fracción de la capitalización de mercado de los valores subyacentes. Bitcoin en su conjunto tiene una capitalización de mercado de 552 mil millones de dólares. Incluso un ETF de Bitcoin de gran éxito tendría sólo una fracción de la capitalización de mercado. Por lo tanto, será mucho más pequeño que SPY y, por lo tanto, tendrá que cobrar significativamente más de 9 puntos básicos.

Los ETF más pequeños tienden a cobrar entre 40 y 100 puntos básicos.

Entonces será más caro y ¿de dónde saldrá ese dinero? Una vez más, la comisión correrá a cargo del inversor. Sin embargo, en este caso, no existe ningún flujo de dividendos para cubrirlo. Bitcoin no paga dividendos y no puede pagar más de dividendos porque no tiene flujos de efectivo. Por lo tanto, al mantener un ETF de Bitcoin, un inversor sufrirá una fuga de efectivo constante.

¿Cuánto tiempo se puede soportar una pérdida de efectivo cuando no se obtiene ningún tipo de flujo de efectivo? Estoy seguro de que variará según cada persona, pero ciertamente no parece algo que uno quiera comprar y conservar para siempre.

Por qué los inversores de Bitcoin están tan entusiasmados con la perspectiva de un ETF

Los ETF abiertos son pésimos operadores. Compran valores cuando entran AUM y venden valores cuando salen AUM. Ésa es simplemente su naturaleza mecánica.

Las entradas de activos bajo gestión tienden a producirse después de que suben las acciones subyacentes. El mercado se entusiasma con un sector en distinct porque ha tenido un buen desempeño, por lo que invierte dinero en los ETF relacionados. De manera comparable, cuando un sector colapsa, los ETF experimentan importantes salidas de funds.

Dado que el trabajo del ETF es comprar los valores específicos en nombre de sus inversores, en realidad no tiene elección en cuanto al momento. Tiene que comprar o vender según los flujos. El resultado es comprar alto y vender bajo.

Los comerciantes de Bitcoin están salivando ante la concept de que esto se introduzca porque diluye las habilidades de los otros jugadores en la mesa. Hará más posible tener una brecha de habilidades lo suficientemente grande como para superar el rastrillo.

Por lo tanto, un ETF de Bitcoin es excelente para los comerciantes de Bitcoin, pero cualquier beneficio que obtengan provendrá directamente de los bolsillos de los inversores en ETF de Bitcoin.

No sea el chivo expiatorio que alimenta las ganancias del comerciante profesional.

El ángulo de las finanzas descentralizadas y el absurdo de la ETF

Uno de los principios fundamentales clave de Bitcoin es que está descentralizado. La moneda fiduciaria como el dólar estadounidense implica algún tipo de confianza en el gobierno estadounidense, ya que es el respaldo de Estados Unidos lo que da valor a los dólares.

Se pretende que Bitcoin sea «sin confianza» en el sentido de que al estar almacenado en una cadena de bloques descentralizada significa que ninguna entidad tiene el poder de controlarlo.

El ángulo descentralizado es probablemente lo más parecido que tiene Bitcoin a una tesis basic. Es un ángulo que, al menos potencialmente, lo convierte en algo más que especulación. No creo que esto realmente proporcione valor intrínseco a Bitcoin, pero mucha gente sí lo hace.

Un ETF es la antítesis del concepto descentralizado. La propia ETF estará gestionada por una entidad centralizada específica. Entonces, si bien Bitcoin puede estar descentralizado, si uno posee Bitcoin a través de un ETF, su propiedad depende de una entidad específica. Cualquier libertad o seguridad que supuestamente provenga de la descentralización se pierde.

Considero mucho más probable que alguna entidad financiera que gestiona el ETF rompa la confianza que que el gobierno de Estados Unidos no proteja el dólar. Ya en la breve historia de las criptomonedas hay bastantes escándalos, como el de FTX (FTT-USD).

Recordemos que antes del escándalo, Sam Bankman-Fried era considerado uno de los más confiables y conocedores del criptoespacio. Cuando se trata de presunto fraude u otras formas de abuso, es muy difícil detectar a los malos actores hasta que es demasiado tarde.

ETF de Bitcoin en comparación con otras inversiones o ETF

Muchos de estos problemas también se aplican a otros ETF. Los ETF no criptográficos también requieren depositar cierta confianza en una entidad específica. Otros ETF también vienen con una comisión.

La diferencia clave aquí son los valores subyacentes. La propiedad de la mayoría de las demás inversiones viene acompañada de flujos de caja o al menos de la perspectiva de flujos de caja futuros en el caso de una etapa de crecimiento inicial. Son estos flujos de efectivo los que hacen que la mayoría de las formas de inversión, como los juegos de suma positiva SPY. Los flujos de caja provenientes de las empresas subyacentes son mucho mayores que la comisión, por lo que todos pueden obtener ganancias.

Al negociar una acción person o un ETF compuesto por acciones de empresas, aún puede obtener ganancias comerciales al sincronizarlo mejor o burlar a otros operadores, simplemente tiene un rendimiento foundation además de eso, lo que lo hace mejor para todos los inversores involucrados.

Simplemente no veo una razón práctica para jugar el juego de la suma negativa cuando las inversiones de suma positiva están tan ampliamente disponibles. Las ganancias y el flujo de caja son simplemente mejores que no tener ganancias ni flujo de caja.

Nota del editor: este artículo analiza uno o más valores que no se negocian en una bolsa importante de EE. UU. Tenga en cuenta los riesgos asociados con estas acciones.