Por GARRY RAYNO, InDepthNH.org

Concord — A pesar de las afirmaciones de los políticos de que los recortes en las tasas de impuestos comerciales estimulan la economía del estado, un estudio reciente indica que la economía del estado crecería más rápido al poner dinero adicional en manos de residentes de ingresos bajos a moderados.

El resumen del problema del Instituto de Política Fiscal de New Hampshire propone que los recortes en las tasas de impuestos comerciales le cuestan al estado entre $ 496 millones y $ 729 millones en ingresos desde que comenzaron en 2015.

El escrito sostiene que el dinero habría brindado un mayor impulso a la creación de empleo y al crecimiento económico al brindar servicios y beneficios a los residentes de ingresos bajos y moderados que gastarán el dinero localmente.

Con las pequeñas reducciones de tasas para las empresas, en certain las grandes corporaciones multinacionales que pagan la mayor parte del Impuesto sobre las ganancias comerciales del estado, muestra el estudio, una gran parte del dinero ahorrado sale del estado y del país como dividendos y salarios más altos para empleados que ya están en la parte superior de la escala salarial.

New Hampshire depende de los impuestos comerciales más que cualquier otro estado para financiar las operaciones del gobierno general en un 31 por ciento de todos los ingresos, en consecuencia, los ingresos fiscales comerciales son fundamentales para pagar los servicios estatales, según el informe.

Nueva Jersey ocupa el segundo lugar con un 14 por ciento.

Desde 2015, la tasa del impuesto a las ganancias comerciales ha bajado del 8,5 % al 7,5 % y la tasa del impuesto a las empresas comerciales ha bajado del ,75 % al ,55 %.

New Hampshire, como la mayoría de los demás estados del país, ha visto aumentar significativamente sus ingresos por impuestos comerciales desde mediados de la última década y el instituto de políticas trató de determinar si el aumento estaba relacionado con las reducciones de tasas o si se debió a otros factores. .

“Este resumen informativo evalúa la medida en que se ganaron o perdieron ingresos por las reducciones en las tarifas BPT y Wager. Incluye una revisión de investigaciones nacionales y multiestatales relevantes, una revisión de los factores que probablemente generaron los tres aumentos recientes en los ingresos por impuestos comerciales entre 2015 y 2022, una evaluación de la interacción entre las tasas impositivas comerciales y la economía en New Hampshire, y una evaluación de los impactos en los ingresos de las reducciones de tarifas BPT y Wager entre 2015 y 2022”, según Phil Sletten, director de investigación del instituto.

La política fiscal estatal desde 2015 ha consistido en reducir las tasas impositivas comerciales para ser más competitivas con las tasas de los estados vecinos y, más recientemente, eliminar el impuesto sobre intereses y dividendos. Los republicanos afirman que las dos acciones estimularán la economía, crearán empleos y producirán mayores ingresos en el futuro o lo que se conoce como economía de goteo, que hasta la fecha ha demostrado ser un acelerador para impulsar la riqueza a los niveles más altos al tiempo que crea una mayor disparidad de ingresos.

Sletten cita una serie de estudios nacionales que argumentan que la reducción de las tasas impositivas comerciales tiene poco efecto en la economía, excepto en casos específicos como una recesión.

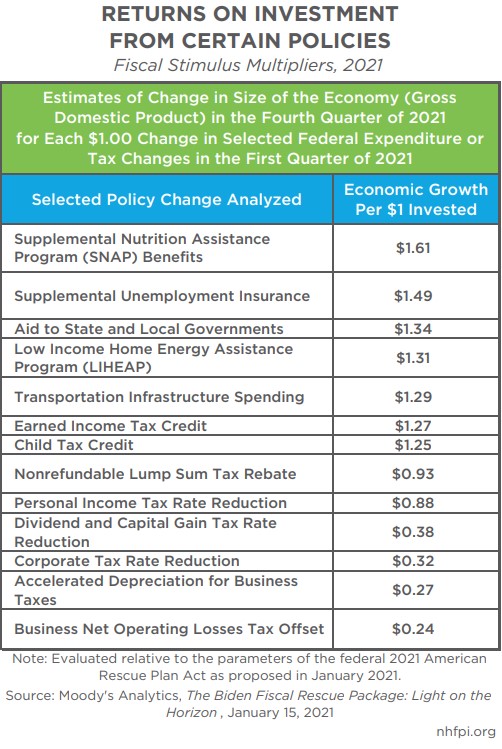

Moody Analytics en un estudio de 2021 encontró que un dólar invertido en el Programa de Asistencia Nutricional Suplementaria (SNAP) aumentaría el tamaño de la economía en normal en $1.61, ya que las personas gastarían su beneficio en alimentos en la economía community. El seguro de desempleo impulsaría la economía en $1.49 por dólar invertido durante el mismo período, porque el dinero se usaría rápidamente en la economía neighborhood.

Por otro lado, Moody Analytics estimó que una reducción de la tasa impositiva sobre ganancias de capital y dividendos generaría 38 centavos por cada dólar de ingresos, mientras que una reducción de la tasa impositiva corporativa generaría 32 centavos, y una compensación fiscal por pérdidas operativas netas generaría 24 centavos por cada dólar de ingresos. el dólar.

“Estas estimaciones son similares a los análisis de Moody’s de los impactos económicos de políticas similares para 2009 y 2015, cuando se estimó que las reducciones de la tasa del impuesto corporativo federal generaron 32 centavos y 30 centavos, respectivamente, por dólar invertido”, escribe Sletten.

De manera equivalent, el Servicio de Investigación del Congreso de los EE. UU. examinó las tasas impositivas federales más altas sobre la renta y las ganancias de capital entre 1945 y 2010 y encontró poca o ninguna relación entre los ahorros, las inversiones y el crecimiento de la productividad, pero sí identificó que la participación nacional de la renta acumulada en el trabajo, en lugar de que el capital, disminuyó con tasas impositivas máximas más bajas.

El servicio de investigación también encontró que se concentraron más ingresos para los hogares de ingresos más altos en entornos con tasas impositivas máximas de ingresos y ganancias de funds más bajas.

Tax Basis en 2013 señaló que las reformas tributarias en algunas situaciones pueden conducir a mayores ingresos incluso cuando se incluyen reducciones de tasas individuales, pero también dijo: “¿Puede un recorte de impuestos pagar por sí mismo? La mayoría de los economistas probablemente estarían de acuerdo en que la respuesta generalmente es ‘rara vez, pero generalmente no’”.

Al observar el impacto de los recortes de tasas en la economía del estado regional, el estudio del instituto cita un artículo del Nationwide Tax Journal que dice que varios estudios muestran que «no hay efectos negativos estadísticamente significativos de las tasas de impuestos corporativos en el crecimiento económico, mientras que algunas investigaciones sugieren que los impuestos a la propiedad más altos tienen impactos negativos .”

Sletten señala que el Consejo de Impuestos Estatales dice que aproximadamente la mitad (49,7 por ciento) de todos los impuestos estatales y locales pagados por las empresas de New Hampshire durante el año fiscal 2021 fueron impuestos a la propiedad, mientras que poco más de una cuarta parte (26, por ciento) se pagó al BPT y la apuesta.

El informe da tres razones para el crecimiento de los ingresos fiscales de las empresas, la primera es de la actividad económica reprimida tras la gran recesión a principios de la década pasada.

Sletten señala que el estado tuvo un crecimiento económico lento entre 2011 y 2013, pero comenzó a recuperarse en 2014 y agregó puestos de trabajo que alcanzaron su punto máximo a principios de 2016.

“Este aumento en la actividad económica, y el momento de otros ingresos fiscales, sugieren que el crecimiento económico que estimuló un aumento en los ingresos por impuestos comerciales precedió a las reducciones de tasas que entraron en vigencia en el año fiscal 2016, en lugar de estar habilitado por más recursos disponibles para las empresas después de que tomaron efecto”, escribe Sletten.

La segunda razón para un crecimiento significativo en los ingresos por impuestos comerciales fue un cambio en los impuestos corporativos federales en 2017 bajo la Ley Federal de Reducción de Impuestos y Empleos que alentó a las corporaciones multinacionales a devolver activos a las empresas afiliadas de EE. UU., en lugar de mantenerlos en el extranjero.

Los ingresos por impuestos comerciales en New Hampshire entre los años fiscales 2017 y 2019 aumentaron un 26 por ciento, mientras que los datos federales muestran que los ingresos por impuestos corporativos estatales combinados aumentaron en todo el país un 34 por ciento.

Los estados vecinos también tuvieron un crecimiento de ingresos comparable con un aumento del 44 por ciento en Maine, 34 por ciento en Massachusetts y 35 por ciento en Vermont, según el informe.

La tercera razón del aumento en los ingresos por impuestos comerciales según Sletten fue el repunte económico de la pandemia debido al dinero del estímulo federal para los estados y las personas y el aumento vertiginoso de las ganancias corporativas.

Pero el informe señala que las reducciones en las tarifas no son suficientes por sí solas para impulsar el crecimiento del empleo, ya que una corporación que debe $ 1 millón en impuestos comerciales vería una reducción de alrededor de $ 33,000, lo que no es suficiente para pagar a un nuevo empleado.

“Controlar el crecimiento económico en Nueva Inglaterra muestra que no existe una relación estadísticamente significativa entre la tasa de BPT y el crecimiento económico common en New Hampshire en relación con Nueva Inglaterra”, escribe Sletten. «Las tasas de BPT entre 1970 y 1997 solo parecen explicar el ,7 por ciento de la variación en la diferencia entre el crecimiento económico de New Hampshire y el crecimiento económico normal en Nueva Inglaterra, y no existe una relación estadísticamente significativa entre las tasas de BPT y el crecimiento económico».

Sletten dijo que su análisis indica que las reducciones de tasas impidieron que el estado recaudara, como mínimo, $496 millones y un máximo de $729 millones, y señaló que todo el presupuesto de salud mental para el Departamento de Salud y Servicios Humanos durante el mismo período fue de $517,5 millones.

Los “ingresos adicionales podrían haber eliminado el impuesto estatal sobre la propiedad para la educación en su forma actual durante uno o dos años, lo que podría haber brindado un estímulo económico más efectivo para la economía de New Hampshire que las reducciones de la tasa del impuesto corporativo”, dijo. “Alternativamente, el estado podría haber duplicado la contribución del presupuesto estatal al Sistema Universitario cada año a partir de 2019, o duplicado el presupuesto true del Hogar de Veteranos a partir de 2018, con fondos adicionales remanentes en años futuros en relación con el crecimiento impactos de las reducciones de la tasa impositiva a lo largo del tiempo”.

Al gobernador, como a otros antes que él, le gusta atribuirse el mérito de reducir los impuestos y hacer crecer la economía, pero el estudio realizado por el Instituto de Política Fiscal de New Hampshire indica que hay formas mucho mejores de estimular el crecimiento y crear empleos.

Los programas para los residentes pobres y de clase media producirían mucha más actividad económica, al igual que la realización de importantes reducciones en los impuestos sobre la propiedad, incluidos aquellos para empresas con la mitad de su carga fiscal estatal en impuestos sobre la propiedad.

Pero esa no ha sido la “Ventaja de New Hampshire”, que en estos días parece ser una ventaja para un porcentaje muy pequeño de los residentes del estado que realmente no necesitan ayuda de los contribuyentes del estado.

Garry Rayno puede ser contactado en garry.rayno@yahoo.com.

Distant Dome, del veterano periodista Garry Rayno, explora una perspectiva más amplia sobre la Casa del Estado y los acontecimientos estatales para InDepthNH.org. Durante su carrera de tres décadas, Rayno cubrió la Cámara de Representantes de NH para New Hampshire Union Chief y Foster’s Everyday Democrat. Durante su carrera, su cobertura abarcó el espectro de noticias, desde planificación local, juntas escolares y selectas, hasta temas nacionales como la desregulación de la industria eléctrica y las primarias presidenciales. Rayno vive con su esposa Carolyn en New London.