Recomendado por IG

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Un calendario económico estadounidense tranquilo de la noche a la mañana desplazó gran parte del enfoque del mercado al Banco de Canadá (BoC), que reflejó la decisión del Banco de la Reserva de Australia (RBA) esta semana con un aumento sorpresa de 25 puntos básicos. Con eso, se convirtió en el segundo banco central en rechazar amplias expectativas de una pausa en las tasas, sirviendo como un recordatorio de que las pausas en las tasas por parte de los bancos centrales son más un esperar y ver, en lugar de un final claro del endurecimiento. La decisión refuerza las opiniones de que aún podemos ver un endurecimiento adicional por parte de la Reserva Federal (Fed) después de su reunión de junio, lo que coloca sobre la mesa un posible escenario de pausa agresiva la próxima semana.

Como resultado, los rendimientos del Tesoro subieron, con los rendimientos a 10 años cerca de 15 puntos básicos. Con la tendencia del índice Nasdaq 100, sensible a las tasas, en territorio de sobrecompra últimamente, eso desencadenó una gran toma de ganancias que hizo que el índice cayera un 1,3%. La rotación fue visible hacia las acciones de pequeña capitalización por segundo día consecutivo, con el índice Russell 2000 desafiando la tendencia más amplia con una ganancia del 1,9%.

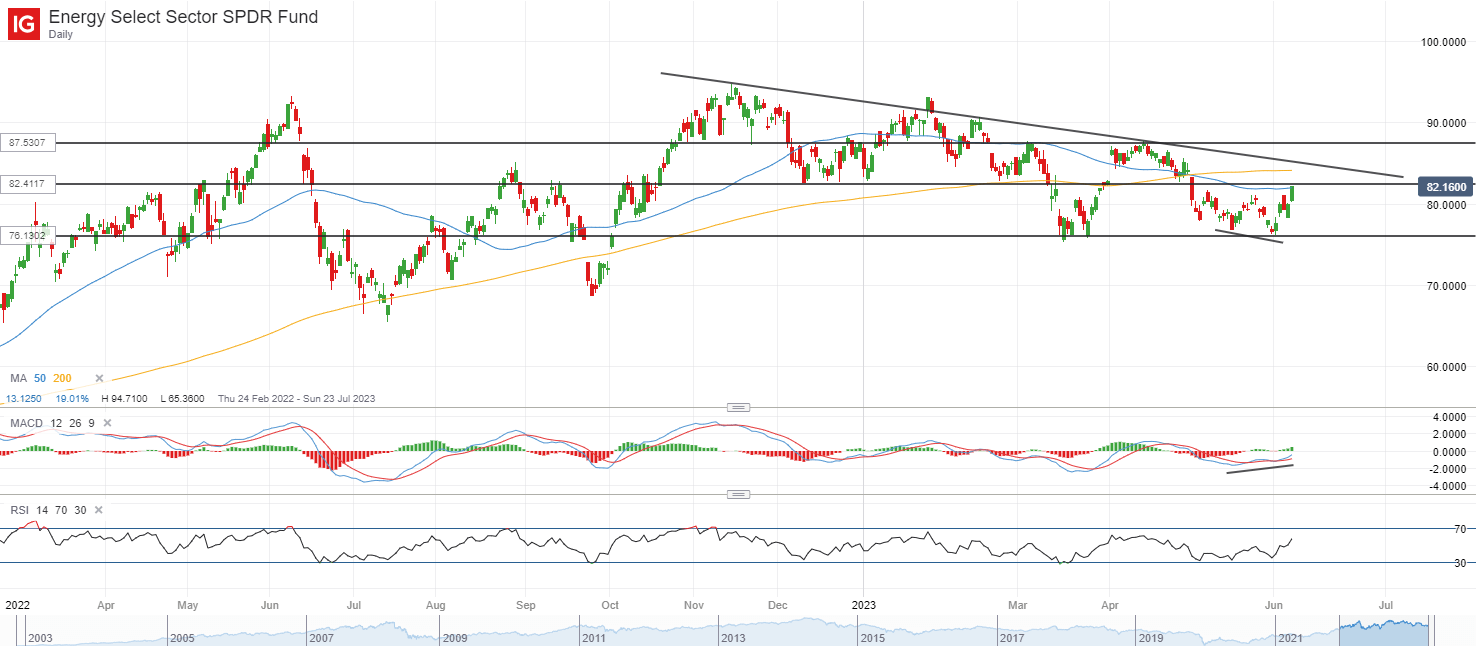

El sector de la energía es el que obtuvo mejores resultados durante la noche (+2,7 %), siguiendo un aumento paralelo del 1,3 % en los precios del petróleo, lo que allanó el camino para un nuevo máximo de un mes para el Energy Select Sector SPDR Fund. Dicho esto, parece que todavía hay que superar una serie de resistencias para dar una mayor convicción de un alza más sostenida. Actualmente se interpone una resistencia inmediata en el nivel de 82.40, con su media móvil (MA) de 50 días en confluencia con un soporte horizontal convertido en resistencia. Más al alza también tendrá que desafiar una resistencia de línea de tendencia a la baja, junto con su media móvil de 200 días.

Fuente: Gráficos de IG

Abierto de Asia

Las acciones asiáticas parecen preparadas para una apertura moderada, con Nikkei +0,17 %, ASX -0,01 % y KOSPI -0,28 % en el momento de escribir este artículo. Una sorpresa positiva provino del crecimiento revisado del PIB del 1T de Japón, con un crecimiento del 2,7 % que se eleva por encima del 1,9 % esperado. Trimestralmente, registró un aumento del 0,7% frente al 0,5% previsto, ya que un incremento del 0,5% en el crecimiento del gasto de capital compensó con creces una ligera revisión a la baja del 0,1% en el consumo privado.

Si bien una lectura de crecimiento más alta puede brindar algo de espacio para considerar una salida de la política del Banco de Japón (BoJ), la postura del banco central podría permanecer inalterable por ahora, con comentarios recientes del gobernador Kazuo Ueda que apuntan a más esperar y ver. El índice de sorpresa económica Citi de Japón apoyó esa postura con una fuerte moderación desde marzo de este año, lo que proporciona menos convicción de que la fortaleza actual puede reflejarse en los próximos trimestres.

Más adelante, el calendario económico dejará en alerta la decisión sobre la tasa de interés del Banco de la Reserva de la India (RBI). Las amplias expectativas apuntan a una pausa en las tasas por parte del banco central, considerando que las presiones inflacionarias han ido disminuyendo hacia la meta del banco central (4,7% en abril frente a la meta de 4%).

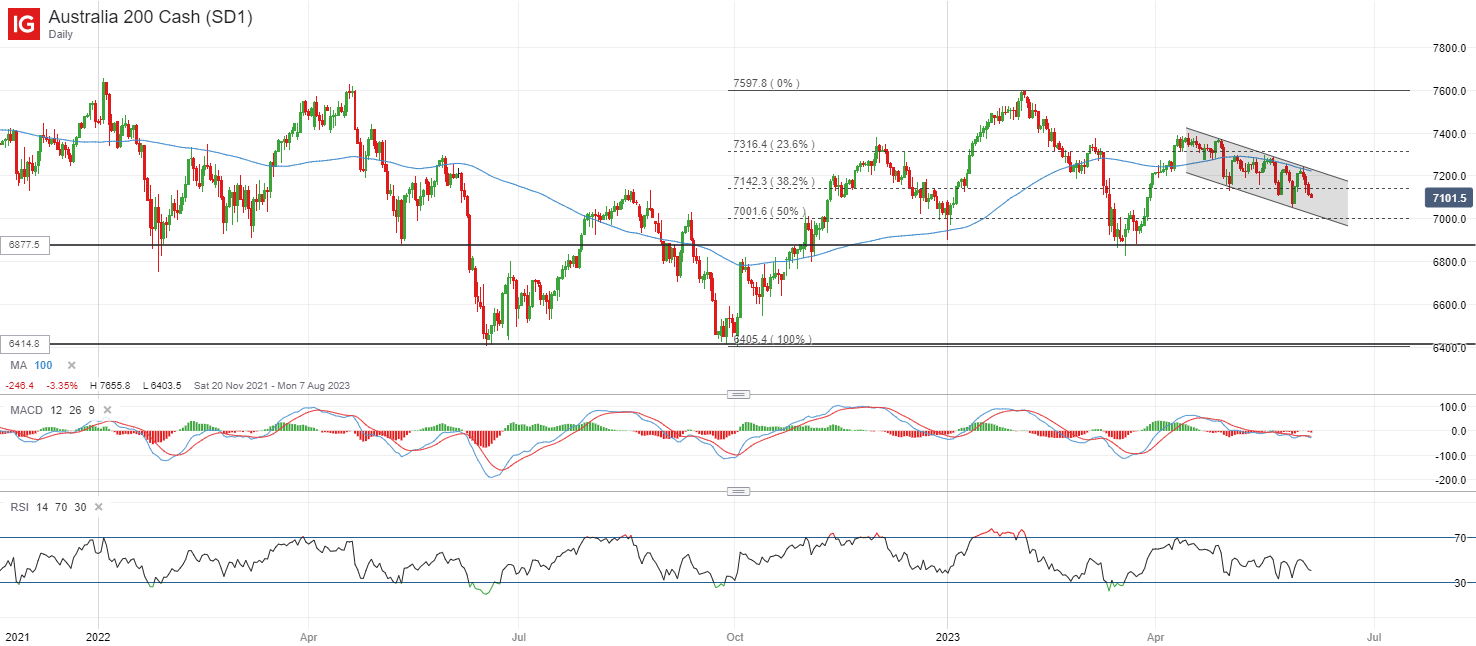

Para el ASX 200, el índice se ha guiado últimamente por un patrón de canal descendente, formando una serie de máximos y mínimos más bajos, después de que varios intentos de recuperar su media móvil de 100 días no se materializaron. Su índice de fuerza relativa (RSI) ha estado luchando para moverse por encima del nivel clave de 50, lo que refleja que los vendedores tienen el control por ahora. Más desventajas podrían dejar el nivel psicológico clave de 7,000 en alerta para una nueva prueba, donde se encuentra el soporte de la línea de tendencia del canal inferior. Las compras anteriores se han visto en este nivel con la formación de un martillo alcista en enero de este año, dejándolo como un nivel de soporte clave para los alcistas.

Fuente: Gráficos de IG

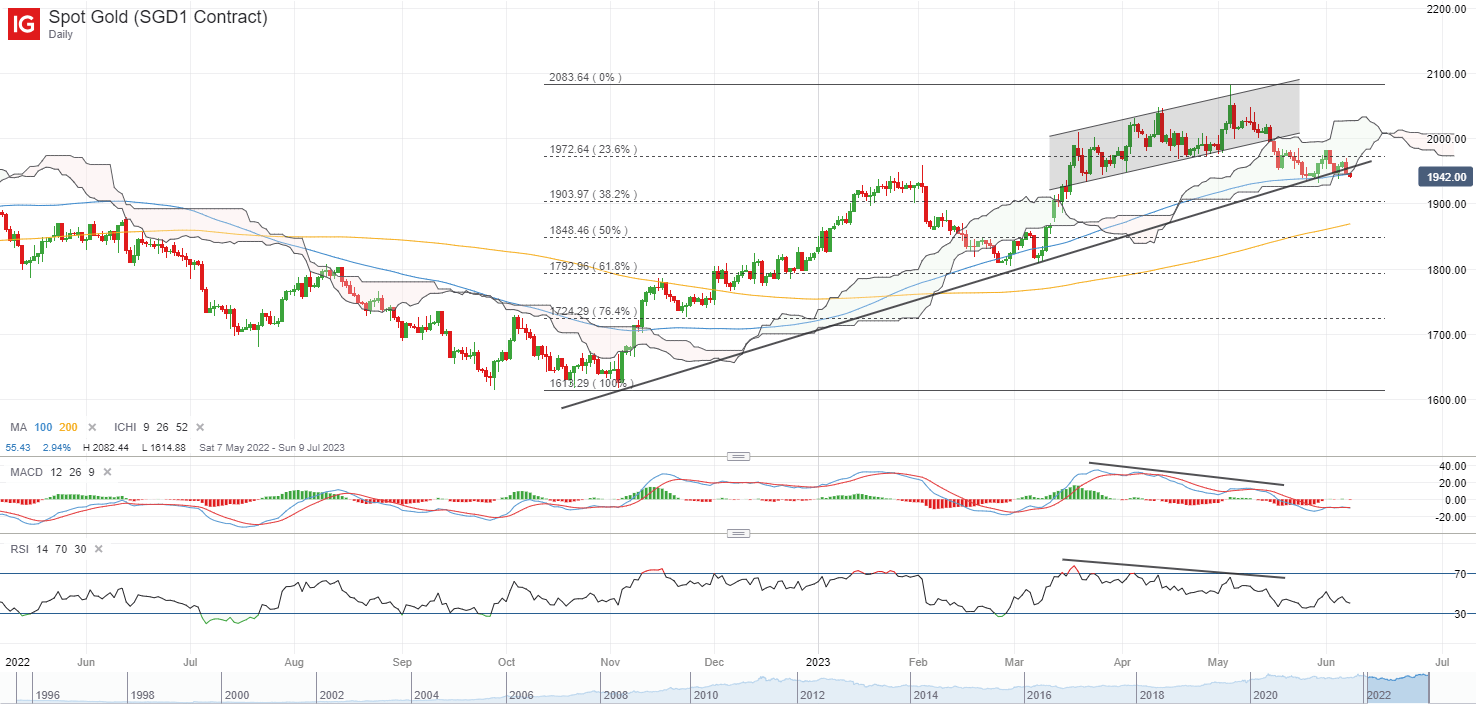

En la lista de vigilancia: Los mayores rendimientos del Tesoro vieron precios del oro deshaciendo todas las ganancias de esta semana

Un movimiento alcista en los rendimientos del Tesoro durante la noche hizo que los precios del oro revirtieran todas las ganancias de esta semana, mostrando otro rebote de corta duración en la defensa de una zona de confluencia de soporte clave en el nivel de US $ 1,940. Eso se suma a la serie de velas rojas de cuerpo largo en el gráfico diario últimamente, lo que refleja la presencia de una fuerte presión de venta. La venta masiva de ayer marcó una ruptura a la baja de un soporte clave de la línea de tendencia y los US$1,940 tendrán que verse defendidos de los alcistas que se avecinan. El no hacerlo puede allanar el camino para volver a probar el nivel de US$1.900 a continuación.

Los datos de la Commodity Futures Trading Commission (CFTC) de la semana pasada revelaron una mayor reducción del posicionamiento largo neto entre los administradores de dinero por tercera semana consecutiva, con un posicionamiento largo neto aún elevado de la acumulación anterior, lo que deja espacio para una mayor moderación si la tendencia continúa. .

Fuente: Gráficos de IG

miércoles: DJIA +0,27%; S&P 500 -0,38%; Nasdaq -1,29 %, DAX -0,20 %, FTSE -0,05 %