Puntos de conversación sobre el pronóstico fundamental del dólar estadounidense:

- El dólar ha presentado un retroceso significativo en los últimos meses, pero el progreso bajista reciente se ha producido a un ritmo mucho más reservado.

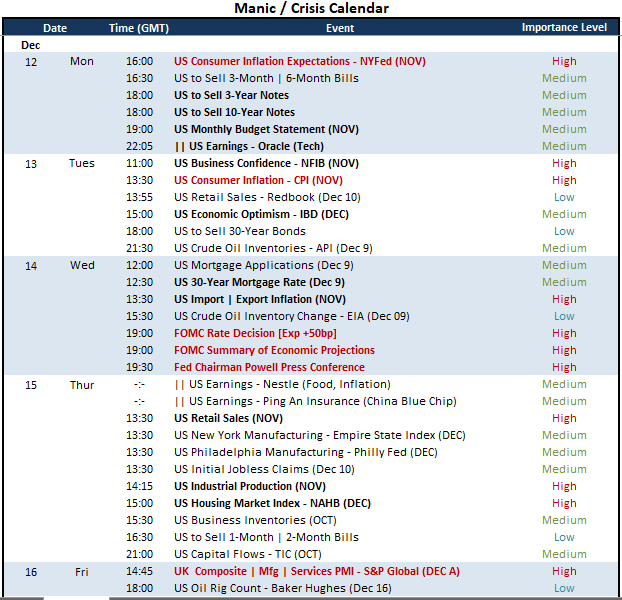

- El riesgo de eventos por delante es denso y puede superponerse en términos de potencial de movimiento del mercado, particularmente entre el IPC del martes y la decisión del FOMC del miércoles.

- La liquidez del mercado y la influencia estacional serán una consideración crítica del comercio en la próxima semana y es probable que las dos últimas semanas posteriores vean una pérdida significativa en la profundidad del mercado.

Recomendado por John Kicklighter

Obtenga su pronóstico de USD gratis

Pronóstico fundamental para el dólar estadounidense: Osuno

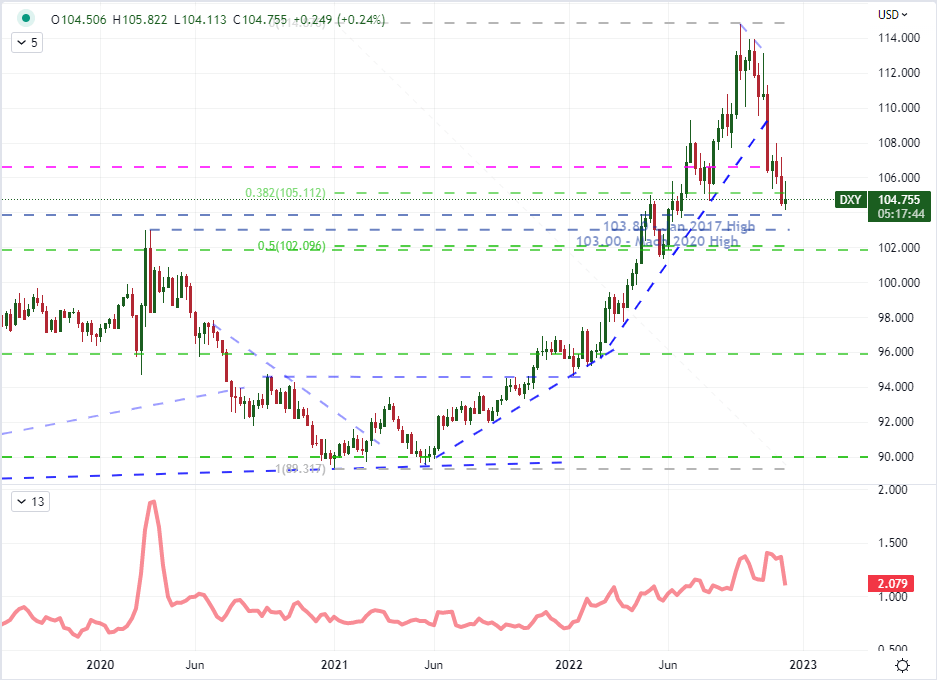

Desde el pico de varias décadas del DXY Dollar Index establecido el 28 de septiembre, el dólar ha experimentado un retroceso significativo. Por otra parte, el ritmo de esa diapositiva ha sido mucho más agitado después de que se desvaneciera la cargada reacción de la publicación del IPC de octubre (el 10 de noviembre). Para determinar mejor el potencial de avance de la moneda más grande del mundo, es fundamental evaluar cuál es la motivación más importante para los flujos de capital hacia y desde EE. UU. en el futuro. Por un lado, mantengo un enfoque constante en el estado de refugio seguro del dólar, pero esto es más un papel de sentimiento ‘absoluto’. Si bien el S&P 500 y el DXY han experimentado una correlación inversa en los últimos seis meses, la correlación móvil de 20 días en la actualidad es de solo -0,38 (invertida pero de fuerza modesta). La complicación es que la moneda de EE. UU. también tiene una ventaja de rendimiento, sobre la que se especula mucho, y la expectativa de tendencias de riesgo significativas es desigual en el mejor de los casos. Si bien la próxima semana promete/amenaza un potencial de volatilidad grave, la naturaleza en serie de su cotización probablemente funcionará en contra de ganar un impulso claro detrás de un tema y, por lo tanto, del precio. Dicho esto, las expectativas de una agenda sobrecargada y una fuga estacional se encontrarán con un telón de fondo de alta volatilidad realizada (consulte el ATR de 4 semanas a continuación). El dicho ‘esta vez es diferente’ se repite en los mercados por una razón.

Gráfico del índice del dólar DXY con ATR de 4 semanas (semanal)

Gráfico creado el Plataforma Tradingview

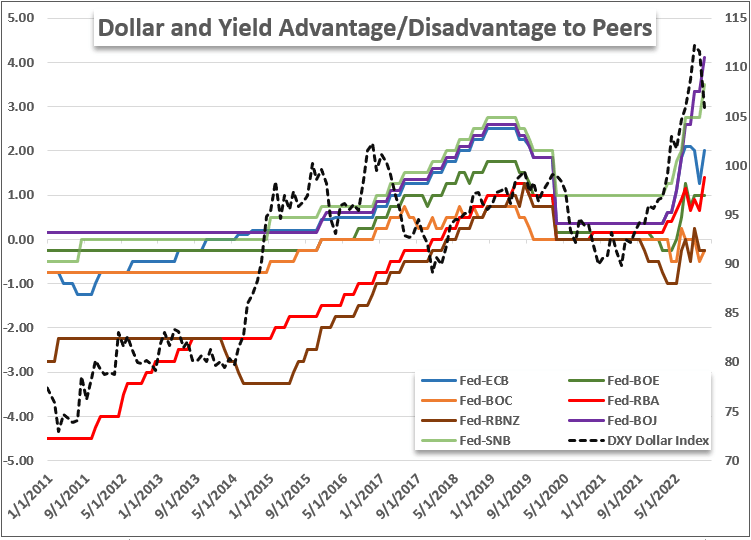

Si bien la consideración del estado de refugio seguro del dólar es algo que siempre se debe tener en cuenta, la necesidad de una lectura extrema para activar su influencia debería mantenernos enfocados en la política monetaria en primer lugar y en la recesión en segundo lugar. La tasa de referencia de EE. UU. es solo un cuarto por ciento de las líderes, el Banco de Canadá y el Banco de la Reserva de Nueva Zelanda, de cara a la nueva semana de operaciones. Con la decisión sobre las tasas del miércoles del FOMC, es probable que el banco central de EE. UU. recupere su primer puesto. Los economistas pronostican un aumento de la tasa de 50 puntos básicos que elevaría el índice de referencia al 4,50 por ciento, y los futuros de la Fed colocan la probabilidad de un aumento del medio por ciento en el 77 por ciento (el saldo requiere un quinto movimiento consecutivo de 75 pb). Si bien 50 pb sigue siendo un gran movimiento, es una desaceleración del increíble ritmo de estos últimos seis meses. Qué mercados realmente se centrarán en las implicaciones de hasta dónde, y qué tan rápido, se moverá la Fed en 2023. La llamada «tasa terminal» se ve en 5.00 – 5.25 por ciento alcanzada en mayo. Esto cambiará mucho el enfoque en el Resumen de Proyecciones Económicas (SEP), que incluirá las expectativas de tasas de interés oficiales para todo el año. Y, mientras que los mercados están valorando los recortes de tasas esperados durante el año, los miembros del FOMC han insistido en que esperaban mantener la tasa después de alcanzar el pico.

Gráfico del índice del dólar DXY superpuesto con el diferencial de rendimiento de EE. UU. frente a las principales contrapartes (mensual)

Gráfico creado por John Kicklighter

El impacto de la decisión sobre las tasas del FOMC del miércoles probablemente tenga el mayor potencial, lo que significa que la actualización distorsionará la forma en que el mercado registra eventos de riesgo como las ventas minoristas y los PMI de S&P Global más adelante en la semana; y también es probable que frene el impacto total de las actualizaciones que precederán al anuncio de la política. El lunes, la Fed de Nueva York publicará su informe de expectativas de inflación al consumidor de EE. UU. para noviembre. Teóricamente, las expectativas de inflación de los estadounidenses afectarán sus hábitos de gasto, lo que puede traducirse en un puente significativo hacia la salud económica o esa recesión que se ha dicho con tanta frecuencia. Dicho esto, su impacto real en el mercado ha sido históricamente bajo. La publicación oficial del índice de precios al consumidor (IPC) de noviembre, por otro lado, tiene como referencia las consecuencias del 10 de noviembre de la actualización anterior. ¿Qué peso le daría el mercado a una cifra de inflación cuya influencia se extrae de su capacidad para alterar las expectativas de tasas cuando vamos a ver una actualización de este tipo al día siguiente? Probablemente tendría que ser una lectura extrema para generar algo más que una volatilidad de corta duración en el dólar, aunque podría agravar o compensar la reacción a la decisión de la Fed al día siguiente.

Principal riesgo de evento macro de EE. UU. la próxima semana

Calendario creado por John Kicklighter

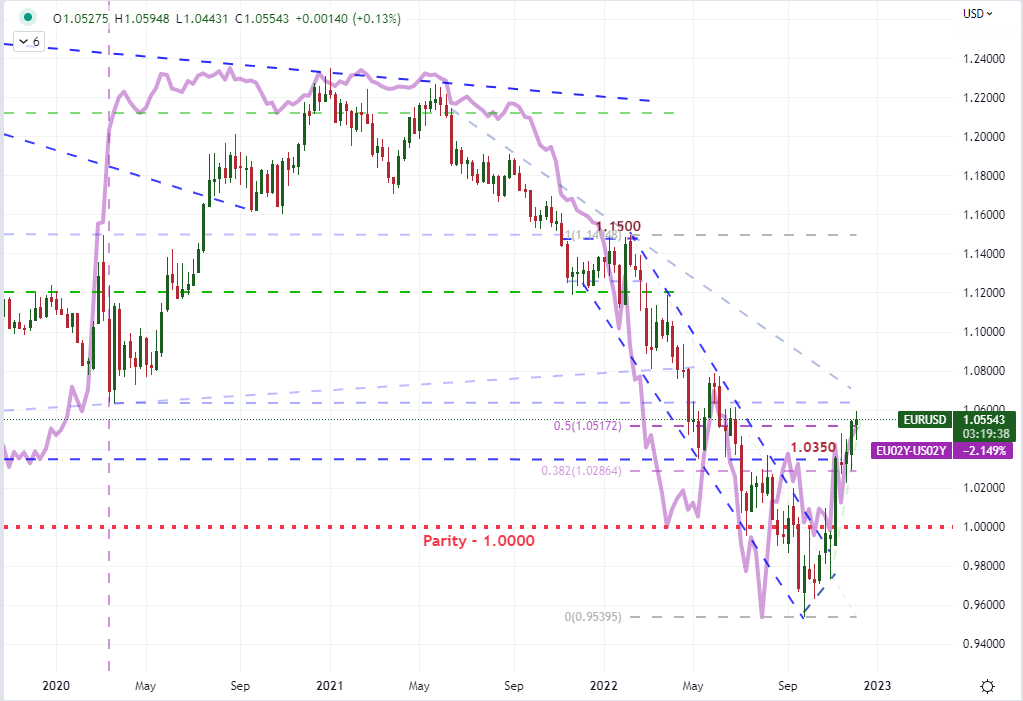

Al mirar el gráfico del índice del dólar DXY, la estructura se ve entrecortada sin mucha orientación técnica clara, probablemente porque es un compuesto de cruces principales donde hay mucho más comercio que establecería el telón de fondo técnico de los componentes. Para una visión fundamental, no hay una mejor representación del dólar que el propio EURUSD. Más allá de su posición como el cruce de divisas más líquido del mundo, la política monetaria y las consideraciones económicas entre los dos dibujan muchos contrastes. La Fed está lista para moderar su ritmo de alzas a la costa hasta un pico en algún momento a mediados de 2023, mientras que el seguimiento del curso del BCE está en el aire (el grupo no es particularmente conocido por sus mensajes). Teniendo en cuenta que el Banco Central Europeo también está listo para actualizar las tasas el jueves, EURUSD verá una actualización de política monetaria consecutiva de miércoles a jueves. Eso puede actuar para amplificar o enfriar cualquier movimiento del mercado aquí dependiendo del resultado, pero las expectativas de tasa se han estado alineando más claramente con el par de divisas cuando se usa el diferencial de rendimiento de 2 años de la UE a EE. UU. como proxy.

|

Cambiar en |

Pantalones largos |

Pantalones cortos |

HOLA |

| Diariamente | -9% | -4% | -6% |

| Semanalmente | 3% | 3% | 3% |

Gráfico de EURUSD superpuesto con diferencial de rendimiento de 2 años UE-EE. UU. (semanal)

Gráfico creado el Plataforma Tradingview

Descubra qué tipo de comerciante de divisas es usted