El precio de Bitcoin (BTC) perdió un 11.3% entre el 14 y el 18 de diciembre tras probar brevemente la resistencia de los USD 18,300.

El movimiento siguió a una corrección de siete días del 8% en los futuros del S&P 500 después de que el presidente de la Reserva Federal de Estados Unidos, Jerome Powell, emitiera declaraciones de línea dura tras subir las tasas de interés el 14 de diciembre.

El precio de bitcoin retrocede hasta el soporte del canal

Las tendencias macroeconómicas han sido el principal motor de los últimos movimientos. Por ejemplo, el último rebote desde el soporte del canal ascendente de cinco semanas en USD 16,400 se ha atribuido a los esfuerzos del Banco Central de Japón para contener la inflación.

El 20 de diciembre, el Banco de Japón aumentó el límite de rentabilidad de la deuda pública, que ahora cotiza a niveles nunca vistos desde 2015.

Sin embargo, no todo ha sido positivo para Bitcoin, ya que los mineros han luchado con la tasa de hash cerca de un máximo histórico y el aumento de los costes energéticos. Por ejemplo, el 20 de diciembre, el minero de Bitcoin Greenidge llegó a un acuerdo con su acreedor para reestructurar una deuda de USD 74 millones, aunque el acuerdo requiere que el minero venda casi el 50% de su equipo.

Por otra parte, la empresa minera de Bitcoin Core Scientific, que cotiza en bolsa, se declaró en bancarrota el 21 de diciembre. Aunque la empresa sigue generando flujos de caja positivos, los ingresos son insuficientes para cubrir sus costes operativos, que implican el pago del arrendamiento de sus equipos de minería de Bitcoin.

Durante estos acontecimientos, Bitcoin ha aguantado los USD 16,800, por lo que hay compradores a estos niveles. Pero veamos los datos de los criptoderivados para entender si los inversores han aumentado su apetito de riesgo por Bitcoin.

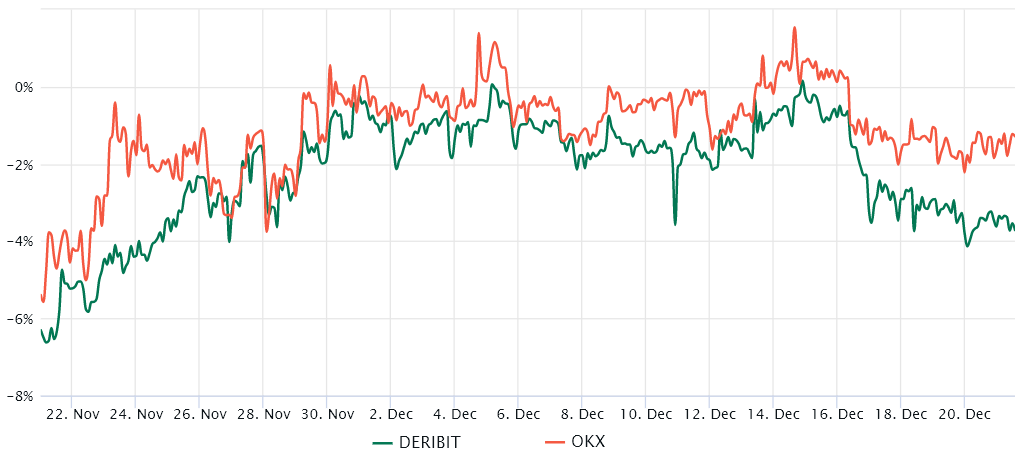

Los futuros de Bitcoin vuelven a la backwardation

Los contratos de futuros a mes fijo suelen negociarse con una ligera prima respecto a los mercados al contado regulares porque los vendedores exigen más dinero para retener la liquidación durante más tiempo. Técnicamente conocida como contango, esta situación no es exclusiva de los criptoactivos.

En mercados saneados, los futuros deberían negociarse con una prima anualizada de entre el 4% y el 8%, suficiente para compensar los riesgos más el coste del funds.

Resulta evidente que los intentos de elevar el indicador por encima de cero han fracasado rotundamente en los últimos 30 días. La ausencia de una prima de futuros de Bitcoin indica una mayor demanda de apuestas bajistas, y la métrica empeoró del 14 al 21 de diciembre.

El descuento genuine del 1.5% indica la reticencia de los traders profesionales a añadir posiciones largas apalancadas (alcistas) a pesar de que en realidad se les paga por hacerlo.

Los grandes traders no están dispuestos a desprenderse de sus posiciones largas

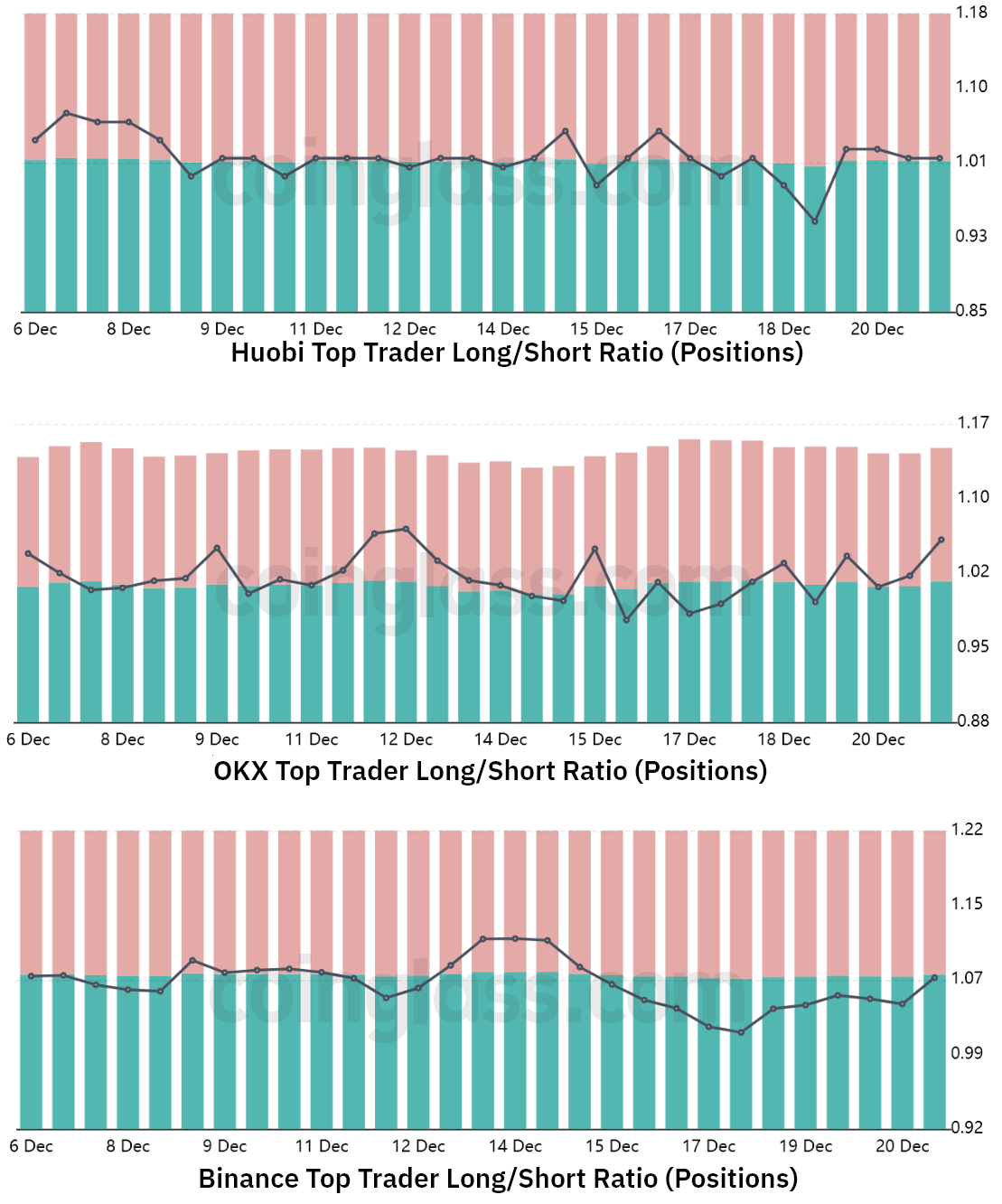

Aun así, los inversores deberían analizar la relación entre posiciones largas y cortas para excluir externalidades que hayan influido únicamente en la prima de los contratos trimestrales.

La métrica recoge datos de las posiciones de los clientes del trade en contratos al contado y perpetuos, informando mejor de cómo están posicionados los traders profesionales.

A pesar de que Bitcoin cotizó brevemente por debajo de los USD 16,300 el 19 de diciembre, los traders profesionales no redujeron sus posiciones largas de apalancamiento según el indicador prolonged-to-quick. Por ejemplo, el ratio de los traders de Huobi se estabilizó en 1.01 entre el 16 y el 21 de diciembre.

Del mismo modo, OKX mostró un modesto aumento en su relación largos-cortos, con el indicador pasando de 1.02 al genuine 1.04 en cinco días.

Por último, la métrica aumentó ligeramente de 1.05 a 1.07 en Binance, lo que confirma que los traders no se volvieron bajistas después de que se pusiera a prueba el soporte del canal ascendente.

La fortaleza del soporte de USD 16,800 es un indicador alcista

Los traders no pueden asegurar que la ausencia de una prima de futuros se traduzca necesariamente en expectativas de precios bajistas. Por ejemplo, la falta de confianza en los exchanges podría haber ahuyentado a los posibles compradores de apalancamiento.

Por otra parte, la resistencia de la relación entre posiciones largas y cortas de los principales operadores ha demostrado que los vendedores y los creadores de mercado no redujeron las posiciones largas de apalancamiento a pesar de la reciente caída de los precios.

En esencia, el movimiento del precio de Bitcoin ha sido sorprendentemente positivo, teniendo en cuenta el flujo de noticias negativas de los mineros y la influencia bajista de la subida de las tasas de interés en los mercados de riesgo.

Por lo tanto, siempre y cuando el soporte del canal de USD 16,500 siga manteniéndose, los alcistas tienen razones para creer que otra oportunidad de alcanzar el límite de la banda excellent de USD 18,400 es practical antes de fin de año.

Los puntos de vista, pensamientos y opiniones expresadas aquí son solo de los autores y no necesariamente reflejan o representan los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.