En este artículo discutiré dos estrategias centrales; uno implica ingresar en un retroceso en el precio, o un retroceso, y en una ruptura por encima o por debajo de un nivel técnico importante. Cada una de estas estrategias tiene sus ventajas y desventajas, a menudo en función del tipo actual de entorno de mercado/volatilidad.

EL COMERCIO DE RETROCESO

La operación de retroceso se basa en la idea de que la acción (corrección) del precio contratendencia a corto plazo será de corta duración y que la tendencia más amplia se reanudará una vez que finalice la corrección.

El retroceso posterior a la ruptura es lo que parece: el primer retroceso después de una ruptura. Este puede ser uno de los retrocesos de mayor calidad que obtendrá al establecer una posición, ya que aparece al principio de lo que puede convertirse en el comienzo de una tendencia extendida. Por lo tanto, estos retrocesos pueden ser algunos de los más gratificantes.

cuando entrar

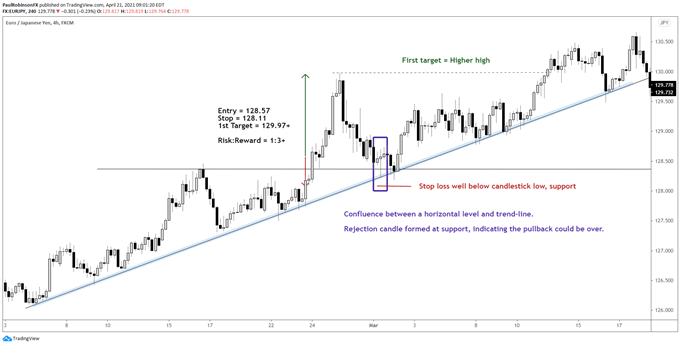

Las entradas en las operaciones de retroceso se pueden tomar en función de una serie de factores, pero hay dos que considero los más importantes. El primer factor es la disponibilidad de soporte o resistencia. Al tener soporte o resistencia disponible, se proporciona un punto en el que el mercado muestra demanda (soporte) y oferta (resistencia).

Si el mercado está en una tendencia alcista, es ideal que se pruebe el soporte durante el retroceso antes de reanudar al alza. En una tendencia bajista, la resistencia se convierte en el nivel al que desea que el precio retroceda antes de que la tendencia se reanude a la baja.

Es ideal para tener confluencia de soporte y resistencia. La confluencia es clave para encontrar las formas más fuertes de apoyo y resistencia. Estos podrían ser intersecciones de varios tipos de niveles; los niveles horizontales, las líneas de tendencia, las pendientes, Fibonacci, los promedios móviles son algunos para mencionar.

La segunda parte de la ecuación de entrada implica la acción del precio. Una vez que se encuentra el soporte o la resistencia, es ideal ver una fuerte reacción. Es decir, confirmar la acción del precio que demuestra que los participantes del mercado tienen una demanda de precios más altos o una oferta que ayudará a bajar los precios. Las velas japonesas son una excelente manera de ver esta dinámica de demanda/oferta en funcionamiento.

Por ejemplo, las velas de inversión que tienen cuerpos pequeños con colas largas (es decir, martillos alcistas, estrellas fugaces bajistas) pueden ser excelentes marcadores de que un retroceso ha seguido su curso. Ver que esto ocurre en un nivel clave del gráfico fortalece el caso. Por supuesto, hay otros tipos de velas, como velas envolventes alcistas o bajistas, pero el punto es que utiliza algún tipo de análisis de acción del precio junto con los importantes umbrales de soporte y resistencia que ha identificado en los gráficos.

Gestión de riesgos

La colocación de paradas debería tener sentido dentro del contexto de su análisis. Las paradas deben establecerse fuera de peligro, más allá de los niveles de soporte o resistencia en cuestión. Para posiciones largas, las paradas deben colocarse debajo del soporte, y para posiciones cortas, la parada debe colocarse por encima de la resistencia.

Los objetivos deben establecerse utilizando su análisis de la misma manera que establece sus paradas. Para posiciones largas, busca niveles de resistencia que puedan evitar que el mercado siga subiendo. Y para posiciones cortas, busca niveles de soporte que potencialmente puedan evitar que el mercado continúe cayendo.

Las distancias desde su entrada hasta su parada y la entrada a los niveles objetivo son las que determinan el conjunto inicial de parámetros de riesgo. Desea esforzarse por lograr una sólida relación riesgo/recompensa, preferiblemente de 1:2 o mejor. Por ejemplo, una operación larga que tiene una entrada de 100, se detiene en 99 y tiene como objetivo 102 le brinda una sólida relación riesgo/recompensa de 1 a 2.

Ejemplo de comercio de retroceso

Creado con Tradingview

EL COMERCIO DE RUPTURA

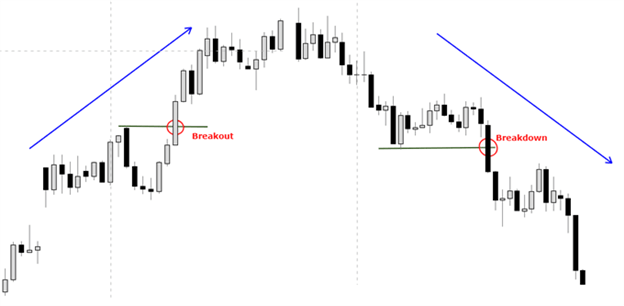

Este tipo de comercio surge después de un período en el que el mercado retrocede o de la acción del precio de tipo rango limitado. Estos pueden formarse dentro del contexto de una tendencia establecida o durante un período sin tendencia cuando la ruptura en sí misma puede ser el comienzo de un período de tendencia extendido.

La ruptura de la tendencia implica un mercado en tendencia con un retroceso seguido de una ruptura por encima del máximo más reciente (para posiciones largas) o de la oscilación mínima (para posiciones cortas). La ruptura del rango simplemente identifica un período en el que el mercado ha pasado por un proceso prolongado de negociación horizontal y el precio se mueve por encima de la resistencia (para posiciones largas) o por debajo del soporte (para posiciones cortas). La acción del precio horizontal también puede formar patrones gráficos que dan como resultado rupturas; los más populares son cuñas/triángulos, rectángulos, banderas/banderines y cabeza y hombros.

BAJAS DE PRECIOS (ALCISTA Y BAJISTA)

cuando entrar

Hay múltiples enfoques que se pueden tomar. Uno puede ingresar al mercado tan pronto como se cruza el nivel de precios en cuestión, esperar hasta que haya una vela o barra de cierre más allá del soporte o la resistencia, o alguna combinación de ambos. El método de la vela de cierre ofrece la mayor confirmación, pero también puede significar perder parte o la totalidad del movimiento en caso de que la ruptura sea extremadamente poderosa. Sin embargo, uno de los beneficios es que al esperar una impresión de cierre por encima o por debajo del soporte, evitará muchas rupturas falsas.

Esta es la razón por la cual la combinación de las dos estrategias de ejecución puede ser un buen enfoque intermedio que ofrece lo mejor de ambas técnicas. Por ejemplo, podría ingresar el 50% del tamaño máximo de su posición tan pronto como se cruce el nivel de ruptura y el otro 50% una vez que haya una impresión de cierre más allá del nivel de ruptura.

Si ingresa y el mercado no lo confirma, perderá en una posición que es la mitad del tamaño normal. Y si hay una ruptura confirmada, ingresará a la posición completa, lo que le permitirá aprovechar la ruptura con una posición de tamaño completo mientras aumenta las probabilidades de que no fracase.

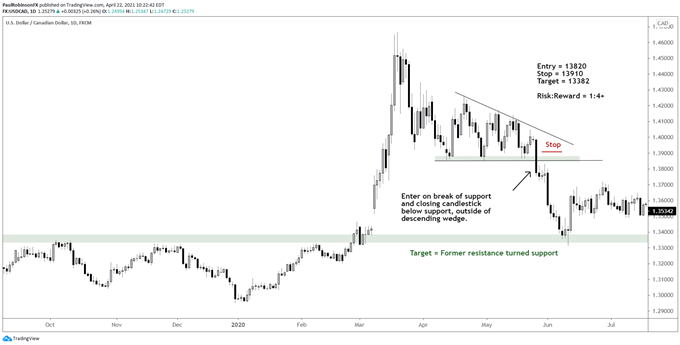

Gestión de riesgos

La distancia desde su entrada hasta la parada (entrada +/- parada) y la distancia desde la entrada hasta el(los) objetivo(s) debe tener un perfil de riesgo asimétrico que brinde una relación de riesgo/recompensa de 1:2 o mejor. Para posiciones largas, las paradas deben colocarse lo suficientemente por debajo del nivel de ruptura (resistencia) y para posiciones cortas por debajo del nivel de ruptura (soporte).

Para rupturas de patrones, dado que son un poco más complicados debido a la naturaleza subjetiva de los patrones de precios, esperar una vela de cierre fuera del patrón antes de entrar es un enfoque prudente.

Los objetivos deben determinarse utilizando su análisis, como es el caso con cualquier operación.

Ejemplo de una operación de ruptura

Para ver la conversación completa y todos los ejemplos, vea el video de arriba…

—Escrito por Paul Robinson, analista de mercado

Puedes seguir a Paul en Twitter en @PaulRobinsonFX