Klaus Vedfelt/DigitalVision vía Getty Images

Introducción

Hasta ahora, hemos cubierto casi todas las principales empresas mineras de Bitcoin (BTC-USD) que cotizan en los EE. UU. Descubrimos que las empresas mineras adoptan diferentes estructuras de capital para sostener las operaciones y el crecimiento. En nuestra cobertura anterior de Riot Blockchain (NASDAQ: MOVIMIENTO), encontramos que la operación y el crecimiento de RIOT se sustentan a través de la dilución, lo que hizo que RIOT aumentara sus acciones en circulación en un 40 % desde 2021. Hicimos una observación similar en Hut 8 Minería (CABAÑA) donde HUT aumentó sus acciones en circulación en un 89% durante el mismo período y aumentará en un 75% más en los próximos trimestres.

Por otro lado, CLSK no se endeuda ni diluye accionistas, sino que vende los Bitcoins minados para cubrir gastos. MARA es lo opuesto a HUT y RIOT, donde MARA se endeuda para financiar operaciones y crecimiento. Tanto MARA como CLSK tienen la capacidad de minería objetivo más alta para fines de 2023 (23 EH/s y 22,4 EH/s, respectivamente). Dado que no hay dilución, mientras sigan siendo solventes, se puede justificar un horizonte temporal de inversión a largo plazo.

Nuestra conclusión final para HUT fue que el momento del mercado es mejor que el tiempo en el mercado, a pesar de cotizar muy por debajo del valor contable. Dadas las similitudes entre RIOT y HUT, este artículo tiene como objetivo examinar la singularidad de la propuesta de valor de inversión de RIOT en el sector minero de Bitcoin.

Variación de políticas de balance

Aunque tanto HUT como RIOT diluyen a los accionistas para la operación y el crecimiento, la gravedad de la dilución varió debido a las políticas del balance. HUT se ha comprometido con una estrategia 100% Bitcoin HODL. Significa que HUT no venderá los Bitcoins minados:

De acuerdo con nuestra estrategia HODL de larga data, el 100% de los Bitcoins auto-minados en septiembre fueron depositados bajo custodia.

HUT no ha vendido ni un solo Bitcoin extraído al menos desde el primer trimestre de 2021. Por otro lado, RIOT ha comenzado a vender los Bitcoins minados:

- 250 Bitcoins (de 508 o 50%, para recaudar $10 millones) vendidos en abril

- 250 Bitcoins (de 466 o 54%, para recaudar $7.5 millones) vendidos en mayo

- 300 Bitcoins (de 421 o 71%, para recaudar $6,2 millones) vendidos en junio

- 275 Bitcoins (de 318 o el 86 %, para recaudar $5,6 millones) vendidos en julio

- 350 Bitcoins (de 374 o 93%, para recaudar $7.7 millones) vendidos en agosto

- 300 Bitcoins (de 355 o 85%, para recaudar $6.1 millones) vendidos en septiembre

Naturalmente, RIOT no necesita diluir tanto a los accionistas debido al flujo de efectivo generado por la venta. Como resultado, la reserva de Bitcoin de RIOT creció solo marginalmente en comparación con HUT (Tabla 1). A pesar de tener un 60 % más de capacidad minera que HUT, la reserva de Bitcoin de HUT ha superado a la de RIOT desde el segundo trimestre de 2022 y su tamaño solo es superado por MARA (10 670 BTC).

Tabla 1. Crecimiento de la reserva de Bitcoin a lo largo del tiempo

| código QR | DISTURBIO | CABAÑA |

| 2022T3 | 6,775 | 8,388 |

| 2022T2 | 6,653 | 7,406 |

| 2022T1 | 6,320 | 6,460 |

| 2021Q4 | 4,884 | 5,518 |

| 2021T3 | 3,995 | 5,053 |

| 2021Q2 | 2,687 | 4,240 |

| 2021T1 | 1,771 | 3,522 |

Fuente: Autor

Propuesta de valor de inversión de RIOT

Anteriormente establecimos que el valor de los accionistas de HUT será muy sensible al valor de la reserva de Bitcoin porque su reserva de Bitcoin por sí sola ya vale el 46% (= $ 20,000 por BTC * 8,388 BTC / $ 364mil de capitalización de mercado) de la capitalización de mercado total de HUT.

Por otro lado, el valor de reserva de Bitcoin de RIOT solo representa el 14% de su capitalización de mercado. Dicho esto, RIOT está a la par con HUT al considerar otros activos valiosos. La relación entre la capitalización de mercado de RIOT ($ 982 millones) y el valor contable ajustado ($ 1050 millones = $ 270 millones en efectivo + $ 411 millones en PP&E + $ 20 000 x 6775 BTC en reserva de Bitcoin + $ 376 millones prepagos – $ 147 millones en responsabilidad total) es de 0,935, en comparación con la relación de HUT de 0,9 ( $ 364 millones de capitalización de mercado / $ 404 millones de valor contable ajustado).

Por lo tanto, RIOT tiene una propuesta de valor similar a HUT en términos de equidad.

En términos de rentabilidad minera, RIOT supera a HUT en todos los aspectos importantes. La capacidad actual y del futuro cercano de RIOT son superiores a HUT en un 82 % y un 260 % respectivamente, mientras que el coste de los ingresos (excluida la depreciación) por BTC y el coste comercial total por BTC son inferiores a los de HUT en un 35 % y un 30 % respectivamente (Cuadro 2).

Tabla 2. Métricas de Rentabilidad

| DISTURBIO | CABAÑA | |

| Capacidad actual | 5.6 | 3.07 |

| Capacidad a corto plazo (2022Q4/2023Q1) | 12.5 | 3.5 |

| Costo de ingresos (CoR)(excl. Depreciación) por BTC | $13k = $18mil / 1,395 BTC | $ 20k = $ 19,1 millones / 946 BTC |

| Costo comercial total por BTC | $35k = $49.3mil / 1,395 | $49.5k = $46.8mil / 946 BTC |

Fuente: Autor

Sin embargo, lo que es contrario a la intuición es que tanto RIOT como HUT ofrecen el mismo potencial alcista. RIOT puede justificar una valoración de 3.000 millones de dólares (200 % al alza) en comparación con la valoración de 1.100 millones de HUT (200 % al alza) en función de las siguientes suposiciones:

- Base de costo comercial total del segundo trimestre: RIOT $ 35k por BTC, HUT $ 49k por BTC

- Nivel de activos y pasivos del segundo trimestre

- Bitcoin recupera el máximo histórico (‘ATH’) a $ 70,000 por BTC

- Ratio P/E de 5

- Tasa de hash de la red Bitcoin de 422 EH/s para fines de 2023 según las tasas de crecimiento de 2021 y 2022.

- La capacidad de 12,5 EH/s/3,5 EH/s en el futuro cercano se realizará por completo.

Por lo tanto, la rentabilidad superior de RIOT no podía proporcionarle una ventaja adicional.

Estos resultados sugieren que no hay diferencias materiales en la propuesta de valor de inversión entre RIOT y HUT. Lo que podemos sacar de estas observaciones es:

- Una parte importante de la capacidad futura 2,5 veces mayor de RIOT ya tiene precio. La capitalización de mercado de RIOT ya es un 170 % más alta que la de HUT.

- El potencial alcista de RIOT se perdió debido a la venta de Bitcoins extraídos. Como resultado, la reserva de Bitcoin más pequeña de RIOT tiene menos que ganar con la recuperación de Bitcoin.

Veredicto

A los inversores no les faltan alternativas cuando se trata de seleccionar una empresa minera de Bitcoin: CLSK sería ideal si se desea una reserva de Bitcoin más pequeña a cambio de una dilución baja y un apalancamiento bajo; MARA sería ideal si se desea un mayor apalancamiento a cambio de una mayor reserva de Bitcoin y una baja dilución.

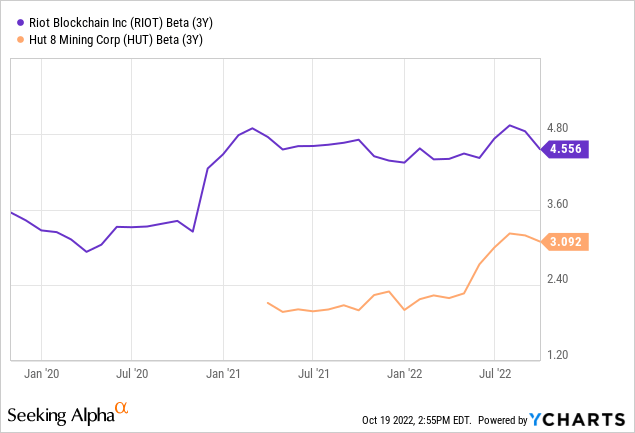

Pero cuando se trata de una dilución más severa a cambio de una mayor reserva de Bitcoin y un bajo apalancamiento, tanto HUT como RIOT ofrecen propuestas muy similares en términos de múltiplos de acciones y ventajas. Lo que le dará a HUT una ventaja es que HUT no es tan volátil. Dado que el riesgo se define como volatilidad, HUT tiene un riesgo menor. Por lo tanto, si se desea una dilución severa a cambio de una mayor reserva de Bitcoin y un bajo apalancamiento, HUT es ideal.

Fig. 1. Compensaciones de volatilidad (Gráficos Y)

¿Qué pasa con la capacidad esperada más alta a corto plazo? Los 12,5 EH/s de RIOT todavía están por detrás de los 23 EH/s de MARA y los 22,3 EH/s de CLSK. ¿Qué pasa con la eficiencia minera? El CoR de $ 13,000 por BTC de RIOT y el costo comercial total de $ 35k por BTC también están por debajo del CoR de $ 6,240 por BTC y el costo comercial total de $ 31,700 de MARA por BTC. Además, RIOT vendió recientemente Bitcoins extraídos como CLSK, pero continúa arriesgándose a un nivel de dilución similar al de HUT (por ejemplo, la reciente presentación de RIOT para una oferta de capital de $500 millones en el segundo trimestre).

En resumen, RIOT no encaja excepcionalmente bien en un perfil particular. Como resultado, RIOT corre el riesgo de ser excluido, ignorado o desatendido por los inversores.