Noticias y análisis del oro (XAU/USD)

- La impresionante carrera alcista del oro parece amenazada cuando el RSI parpadea ‘sobrevendido’

- La política monetaria contractiva parece estar lista para limitar los avances alcistas a largo plazo, ya que la inflación es más del triple del objetivo de la Reserva Federal.

- El análisis de este artículo hace uso de patrones de gráficos y llave soporte y resistencia niveles Para obtener más información, visite nuestro completo

Recomendado por Richard Snow

Obtenga su pronóstico de oro gratis

El impresionante avance del oro ahora muestra signos de posible fatiga

El oro ha experimentado un aumento considerable desde el informe de empleo bastante mixto del Departamento de Estadísticas Laborales de EE. UU. el 4 de noviembre. Los 261.000 puestos de trabajo agregados a la economía de EE. UU. en septiembre se vieron ensombrecidos por el hecho de que es el más bajo de los trabajos recientes, ya que la tasa de desempleo en realidad aumentó al 3,7%, lo que resultó en revisiones a la baja de la tasa terminal de la Reserva Federal y una estimación más baja para la tasa final del FOMC. reunión de ajuste del año.

Como tal, el dólar estadounidense se vendió a medida que los mercados recortaban el posicionamiento del USD en previsión de aumentos más lentos de la Fed en respuesta a la mayor tasa de desempleo, una indicación de que los aumentos de tasas están pesando sobre los mercados financieros. El USD más bajo hace que el oro sea más atractivo para los inversores extranjeros, lo que puede conducir a un aumento en los precios del oro.

Sin embargo, más recientemente, el dato sorprendentemente más bajo del IPC de EE. UU. del jueves creó un optimismo generalizado de que la inflación está bajando y que es posible que las subidas de tipos no se mantengan tan altas durante el tiempo previsto. Todavía tenemos que escuchar a Jerome Powell sobre el optimismo reciente del mercado, pero varios otros funcionarios de la Fed han enfatizado que se necesita evidencia más convincente antes de que la Fed pueda pensar en alterar su camino actual. Los bonos del Tesoro de EE. UU. subieron (los rendimientos disminuyeron) y la venta masiva de dólares se intensificó.

Los rendimientos del Tesoro de EE. UU. tienden a moverse inversamente a los precios del oro porque en momentos en que los rendimientos están aumentando, el metal amarillo que no genera intereses se considera una alternativa menos favorable. El siguiente gráfico muestra esta dinámica que ha sido bastante fuerte en los últimos tiempos, revelada por el indicador del coeficiente de correlación, ya que los dos activos continúan estando correlacionados negativamente.

Oro (línea amarilla) vs rendimiento del Tesoro de EE. UU. a 10 años (velas)

Fuente: TradingView, elaborado por ricardo nieve

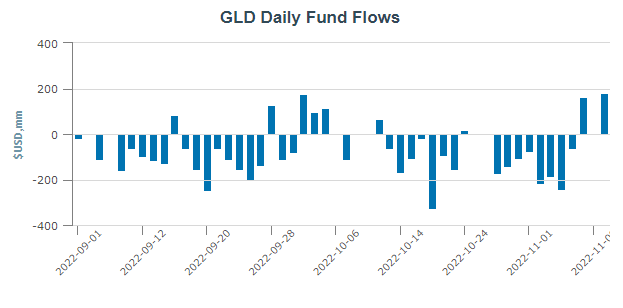

Como era de esperar, el ETF de oro más grande ha experimentado entradas a medida que el precio del oro ha aumentado considerablemente. Antes de eso, el oro en realidad ha estado cayendo ampliamente, lo que ha resultado en salidas bastante constantes.

Flujos de ETF de GLD

Fuente: TradingView, elaborado por ricardo nieve

Recomendado por Richard Snow

Cómo operar con oro

Análisis técnico del oro (XAU/USD)

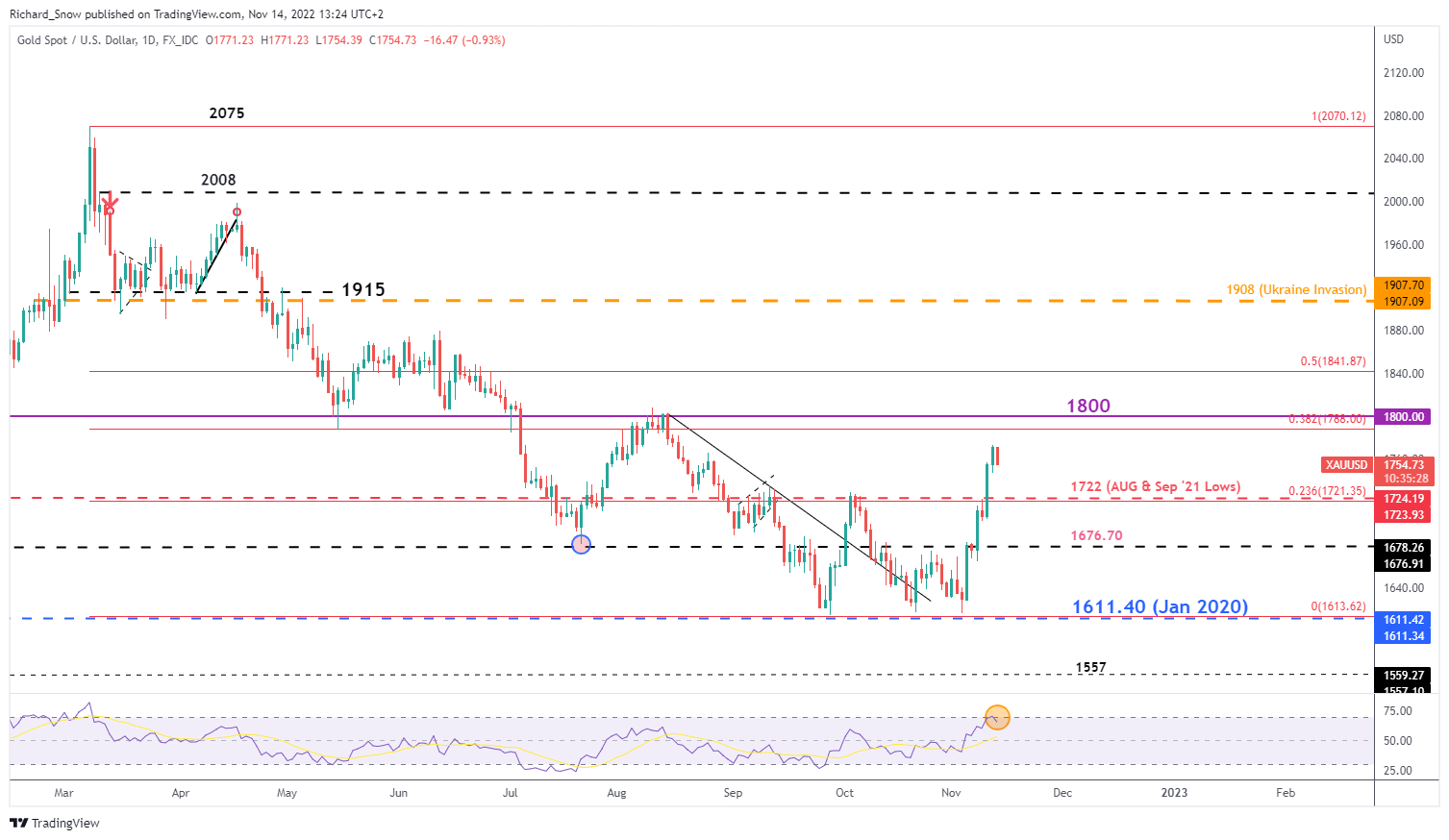

El impulso alcista del oro parece estar mostrando signos de una posible desaceleración. El avance de casi el 10% desde el mínimo de noviembre parece amenazado, ya que la acción del precio cotiza a la baja el lunes, antes del retroceso de Fibonacci del 38,2% de la caída de marzo a septiembre en 1788.

El RSI revela que el oro se negoció temporalmente a niveles de sobreventa antes de volver a sumergirse en el rango ‘normal’, lo que sugiere un posible retroceso del reciente movimiento alcista. Si vemos un retroceso, 1722 aparece como soporte de confluencia (mínimo de septiembre de 2021 y nivel de Fibonacci del 23,6 %) con 1676 mucho más abajo. Los niveles de resistencia al alza siguen siendo bastante fuertes en la marca de 1788 mencionada anteriormente, seguidos por el nivel psicológico de 1800.

Gráfico diario de oro

Fuente: TradingView, elaborado por ricardo nieve

Es difícil ignorar el panorama fundamental de tasas de interés más altas (a nivel mundial) y una inflación al rojo vivo, que solo motiva a los banqueros centrales a mantener tasas de interés más altas hasta que estén convencidos de que la inflación está regresando a la meta (2% en EE. UU.). El IPC del 7,7% es más de 3 veces el objetivo de la Fed, lo que significa que la política monetaria contractiva parece continuar, limitando el potencial alcista del metal precioso a largo plazo.

Opere de manera más inteligente – Regístrese para recibir el boletín DailyFX

Reciba comentarios de mercado oportunos y convincentes del equipo de DailyFX

Suscríbete al boletín

— Escrito por Richard Snow para DailyFX.com

Contacta y sigue a Richard en Twitter: @RichardSnowFX