(Bloomberg) — Zoom Video Communications Inc. informó ingresos mejores de lo esperado gracias a fuertes ventas empresariales, una señal de que la compañía se mantiene firme en un mercado competitivo de software de colaboración empresarial.

Lo más leído de Bloomberg

Las ventas del tercer trimestre fiscal aumentaron un 3,2% a alrededor de 1.140 millones de dólares, dijo la compañía el lunes en un comunicado. Los analistas, en promedio, estimaron 1.120 millones de dólares, según datos compilados por Bloomberg. La ganancia, excluyendo algunos ítems, fue de 1,29 dólares por acción, en comparación con la estimación promedio de 1,10 dólares por acción.

La empresa, cuyo exclusivo software program de vídeo se convirtió en la herramienta de comunicación esencial para los estadounidenses confinados en sus hogares durante la pandemia, ha centrado su atención en los clientes empresariales. Zoom ha agregado funciones para esos clientes, incluido el procesamiento de textos, y ha intensificado el uso de inteligencia artificial para reforzar su principal servicio de videoconferencia, que compite ferozmente con el producto Groups de Microsoft Corp.

Los ingresos empresariales de 219.700 clientes aumentaron un 7,5% a 661 millones de dólares en el trimestre finalizado el 31 de octubre, superando la estimación promedio de los analistas. Zoom dijo que tenía 3.731 clientes que contribuyeron con más de 100.000 dólares en ingresos de los últimos 12 meses, un aumento de casi el 14% con respecto al período del año anterior.

«Reforzamos la plataforma de colaboración inteligente todo en uno de Zoom con nuevas capacidades avanzadas como Zoom AI Companion y continuamos evolucionando nuestras soluciones de participación de clientes y empleados», dijo el director ejecutivo Eric Yuan en el comunicado.

Los resultados «son alentadores para nosotros en medio de la necesidad de la compañía de compensar una desaceleración en su unidad de consumo con mayores ventas a clientes comerciales», escribió John Butler, analista de Bloomberg Intelligence, y agregó que el enfoque de Zoom en expandir la rentabilidad «también parece claramente encaminado». .“

Aun así, una previsión de ingresos de entre 1.125 y 1.130 millones de dólares en el trimestre true quedó apenas por debajo de las estimaciones de los analistas. La ganancia, excluyendo algunos artículos, será de alrededor de 1,14 dólares por acción en el período que finaliza en enero, en comparación con la estimación promedio de 1,09 dólares.

Las previsiones «fueron más variadas» que las del trimestre informado, escribió Tyler Radke, analista de Citigroup Inc. Pero los resultados en common fueron «un poco más fuertes de lo que se temía». Antes de las ganancias, escribió que “Zoom todavía enfrenta riesgos significativos, algunos posiblemente existenciales, con la inminente competencia de Microsoft y la falta de precios y márgenes máximos”.

Las acciones ganaron alrededor de un 1% en las operaciones extendidas después de cerrar a 66 dólares en Nueva York. Zoom se ha perdido el repunte tecnológico impulsado por la inteligencia artificial este año, y las acciones cayeron un 2,6% hasta el cierre del lunes.

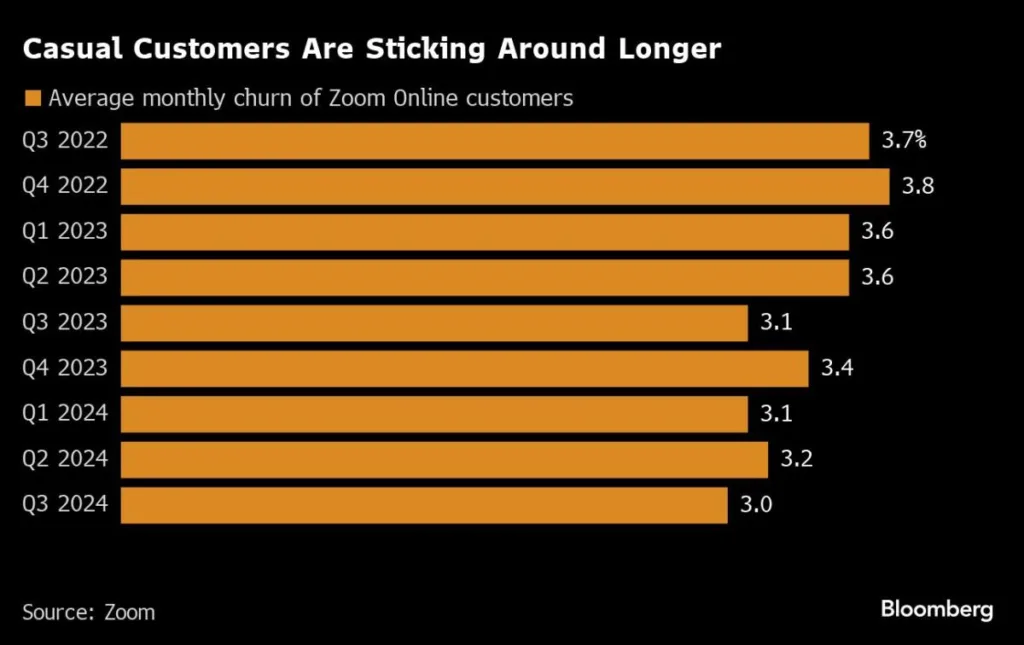

El éxodo pospandémico de clientes ocasionales y pequeñas empresas de Zoom ha preocupado a los inversores durante el último año. Estos usuarios generalmente tienen un margen más alto porque no requieren interacción con los vendedores. Yuan destacó una “mayor retención” y el uso de nuevas funciones de inteligencia synthetic entre esos clientes en línea. Zoom, en promedio, perdió el 3% de esos clientes cada mes en el trimestre, que fue la tasa de abandono más lenta que la compañía haya informado.

«Con el tiempo, deberíamos ver que la retención continúa mejorando», dijo la directora financiera Kelly Steckelberg sobre la tasa de abandono durante una conferencia telefónica después de que se publicaran las ganancias.

Zoom Cell phone, una de las apuestas secundarias más importantes de la compañía, alcanzó los 7 millones de usuarios pagos en el trimestre, dijo Steckelberg. Su producto de make contact with centre llegó a 700 clientes, añadió. Las ventas disminuyeron fuera de América durante el trimestre, dijo Steckelberg, y las regiones de Europa y Asia cayeron un 2%. Las ventas en América aumentaron un 5%.

(Actualizaciones con comentarios de analistas a partir del séptimo párrafo).

Lo más leído de Bloomberg Businessweek

©2023 Bloomberg LP