S&P 500, índice de volatilidad VIX, volumen y estacionalidad Puntos de conversación:

- La perspectiva del mercado: S&P 500 Rango Entre 4.100 y 3.600; S&P 500 bajista por debajo de 3.500

- El S&P 500 absorbió una pérdida de aproximadamente -20 por ciento en 2022, el peor desempeño anual para el índice desde 2008

- Si bien hay asuntos fundamentales sin resolver que continúan representando una carga para el sentimiento de cara a 2023, también hay un análisis favorable, como las normas de estacionalidad.

Recomendado por John Kicklighter

Obtenga su Pronóstico Gratis de las Principales Oportunidades Comerciales

Hemos cerrado el año comercial 2022 y ahora nos dirigimos al 2023. Como a menudo se espera en el período final de liquidez en la mayoría de los años comerciales, el apetito especulativo perdió fuerza durante las últimas semanas de diciembre. Desde un punto de vista puramente estadístico, el cuarto trimestre de 2023 registró una recuperación del 6,1 por ciento para el S&P 500, que utilizo como sustituto de las ‘tendencias de riesgo’, luego de tres trimestres consecutivos de pérdidas (el primer período de este tipo desde 2008). Sin embargo, en el año, el mismo índice finalmente perdió -20 por ciento. Ese es el peor año desde la Gran Crisis Financiera en 2008 y el tercer peor desempeño anual para el índice de referencia en 48 años. En el siglo pasado, el S&P 500 solo ha perdido terreno en este período de tiempo 30 de los 100 años. Solo ha habido cuatro casos en ese mismo período de tiempo en los que los mercados realizaron años consecutivos en la lectura; el último fue el de 2000 a 2002 de tres años y una caída del -40 por ciento. Excluyendo la Gran Depresión de principios de la década de 1930, el año siguiente a una pérdida del -20 por ciento o más del S&P 500 promedió una ganancia del 21 por ciento.

Gráfico de S&P 500 en escala logarítmica con tasa de cambio de 1 año (anual)

Gráfico creado el Plataforma Tradingview

Las estadísticas pueden ofrecer información valiosa, pero dichos promedios no deben interpretarse como certeza de lo que se avecina. Las circunstancias fundamentales cambian a lo largo de semanas, meses y años, atravesando el diseño normal de un calendario. Si bien las pérdidas anuales consecutivas son históricamente inusuales, una extensión de las pérdidas durante una parte del año siguiente es mucho más común. Es importante recordarlo a medida que nos acercamos a 2023, considerando que algunos de los temas fundamentales predominantes más importantes del año anterior no se han resuelto en apoyo de los toros. La inflación dolorosa, los gravámenes comerciales, las condiciones financieras más estrictas y las preocupaciones por la recesión se encuentran entre los principales temas que amenazan la presión continua. A medida que avanzamos hacia el próximo año, los desarrollos eventualmente empujarán la balanza en estos temas principales; pero en ausencia de un impulso fundamental abrumador, los comerciantes e inversores deben tener en cuenta los promedios estacionales.

Gráfico de futuros de S&P 500 Emini con volumen y superpuestos con vix Índice de volatilidad (diario)

Gráfico creado el Plataforma Tradingview

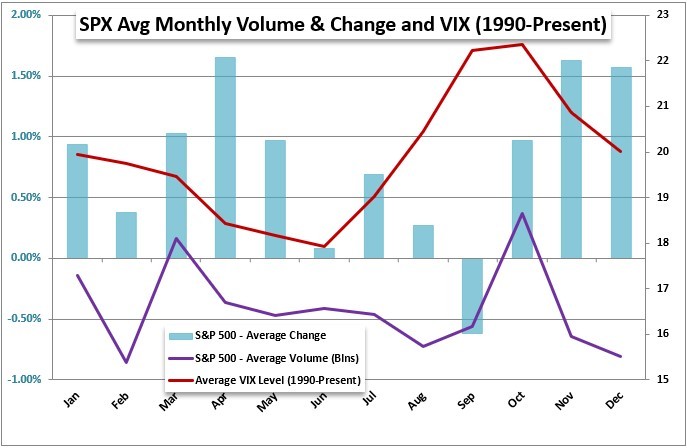

Comenzando mensualmente, es importante obtener una imagen más amplia del entorno del mercado que normalmente vemos a principios de año. Históricamente, el mes de enero ha promediado una ganancia del 0,9 por ciento durante el mes, pero el desempeño de un año a otro puede diferir drásticamente. Más útil para mí al promediar las condiciones es el volumen y la volatilidad típicos del marco de tiempo. El volumen ha aumentado modestamente de diciembre a enero según las comparaciones de fin de mes, pero al promediar los meses según los niveles diarios, enero es solo un poco más alto en comparación con el mes anterior. Sin embargo, sobre una base ajustada por día de negociación, enero es el segundo mes con menor volumen de negocios del año calendario. En comparación, la volatilidad aumenta al comienzo del año. Evaluando la volatilidad como el cierre promedio del VIX diariamente durante el mes, el ‘índice de miedo’ ha promediado 19.6 desde 1990 hasta 2021. La actividad en esa medida se acelera en febrero y alcanza su punto máximo en marzo.

Gráfico de rendimiento, volumen y volatilidad promedio del S&P 500 por mes desde 1990 hasta el presente (mensual)

Gráfico creado por John Kicklighter

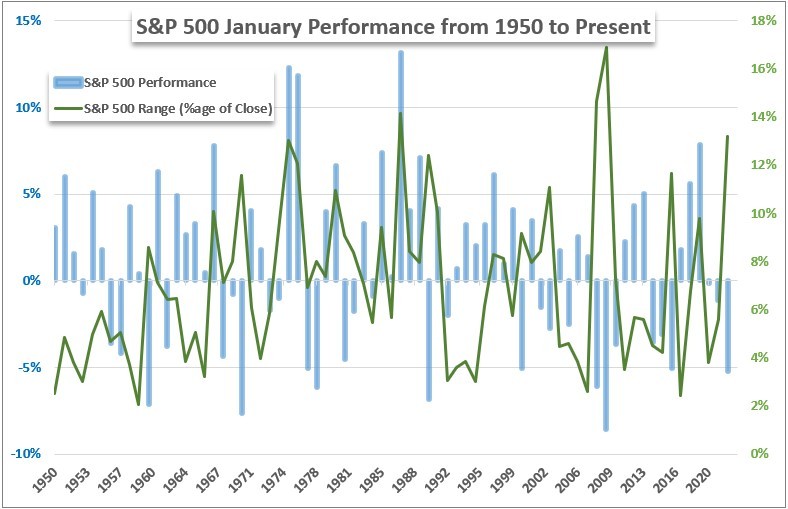

En relación con el año, enero no parece particularmente notable en comparación con los extremos de los picos de volatilidad de marzo u octubre, el estancamiento del volumen de mayo o el promedio alcista más fuerte de noviembre a diciembre. Solo para el mes de enero, quería dar un contexto sobre cuán significativamente ha divergido el rendimiento de un año a otro. Entre una sorprendente gama de participantes del mercado, existe cierto nivel de expectativa de que la forma en que se desarrolle enero informará el rendimiento de todo el año. Da la casualidad de que, desde 1950 hasta el año pasado, la dirección del mes de apertura coincidió con el rendimiento de fin de año (tanto positivo como negativo) en 53 de los 73 años en ese espectro. En cuanto al nivel de actividad, el rango en enero ha oscilado significativamente de muy activo a muy tranquilo en los últimos 7 años.

Gráfico de rendimiento y rango del S&P 500 desde enero de 1950 hasta 2021 (mensual)

Gráfico creado por John Kicklighter

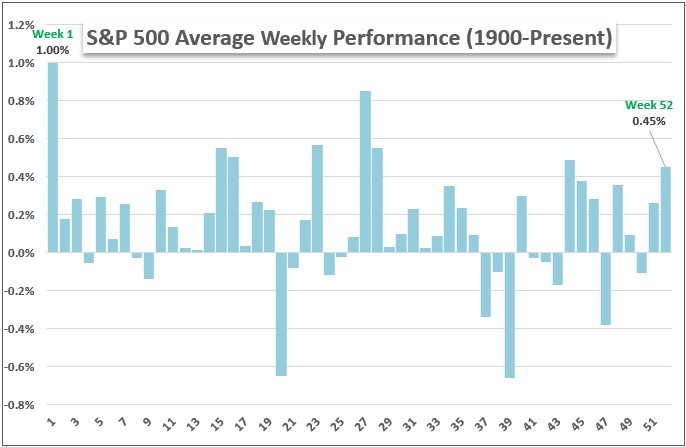

A corto plazo, la primera semana del año promedia algunas lecturas más sólidas. Desglosando cada año en sus 52 semanas calendario y promediando el rendimiento desde 1900 hasta 2021, la primera semana del año promedia el rendimiento más fuerte de todo el año históricamente. Por supuesto, eso puede diferir de un año a otro; pero la reasignación de capital por fondos al comienzo de cada año es una influencia bastante consistente. En ausencia de un asunto fundamental más apremiante o de un sentimiento de confianza fuerte, los mercados pueden verse alentados a adoptar las normas estacionales por defecto.

Gráfico de rendimiento por semana del S&P 500 desde 1900 hasta el presente (semanal)

Gráfico creado por John Kicklighter

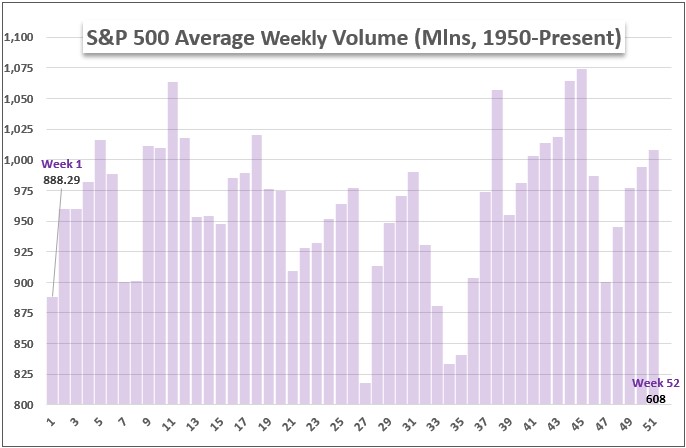

En contraste con el rendimiento, la medida del volumen (que utilizo como representación de la participación) durante la semana inicial ofrece un promedio significativamente desinflado. Eso tiene más que ver con el hecho de que el mes de enero puede comenzar en diferentes días de la semana según el año. Sin embargo, el feriado que sigue al Año Nuevo (ya sea que se celebre el primer día del mes o el primer día de negociación posterior) naturalmente reduce la actividad durante toda la semana.

Gráfico del volumen semanal promedio del S&P 500 desde 1950 hasta el presente (semanal)

Gráfico creado por John Kicklighter

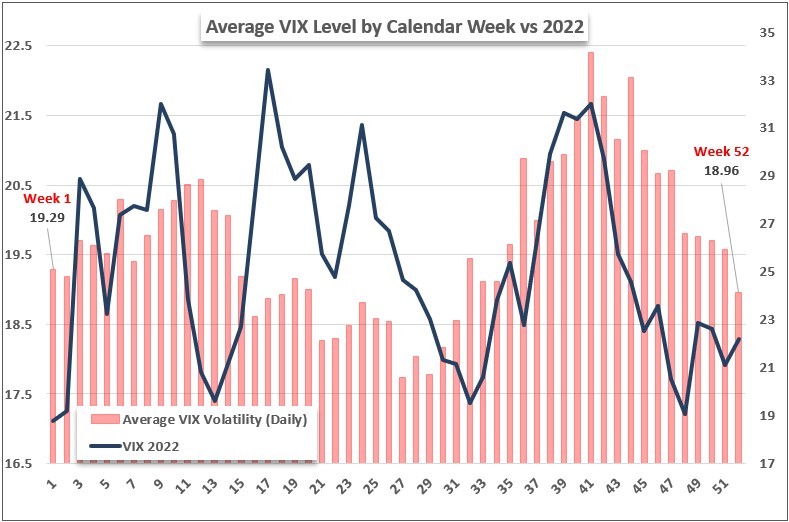

Al igual que el volumen, la volatilidad tiende a aumentar desde las últimas semanas del año anterior hasta la apertura del nuevo. A continuación, vemos que la transición de 2021 a 2022 se desinfló significativamente, pero rápidamente se convirtió en una caída que finalmente nos llevó al mercado bajista que registraríamos más adelante en el año. El VIX estuvo relativamente desinflado hasta diciembre en comparación con el rendimiento promedio trazado durante el año, lo que puede traducirse en una visión de que los mercados están subestimando el potencial de sorpresa y el fuerte movimiento del mercado a medida que se restablece la liquidez, lo que se ve agravado por el extremadamente bajo lecturas del VVIX (índice de volatilidad de volatilidad) y SKEW (índice de riesgo de cola).

Gráfico del índice de volatilidad VIX con rendimiento promedio VIX por semana desde el inicio (semanal)

Gráfico creado por John Kicklighter

Una última cosa para contemplar de cara al nuevo año. Cambiando una comparación de la semana y el mes de apertura de cada año desde 1950 (o 1990 en el caso del VIX), vale la pena limitar la evaluación solo al año pasado. Las circunstancias fueron muy singulares en relación con el promedio histórico a medida que pasamos de una profunda autocomplacencia en busca de riesgos a la caída progresiva que finalmente rendimos hasta el final del año. Dado que el S&P 500 estuvo limitado por un rango estas últimas semanas, no parece que haya un sesgo a corto plazo en el posicionamiento especulativo que provoque una relajación. La volatilidad, por otro lado, es particularmente baja y parece tener más riesgo de acelerarse antes de lo que notamos en enero de 2022. En última instancia, vale la pena saber cuáles son los promedios históricos en lo que respecta al rendimiento del mercado; pero esto solo debería establecer un telón de fondo para interpretar mientras analizamos los desarrollos únicos que se desarrollarán a medida que avanzamos hacia 2023.

Gráfico de S&P 500 con volumen e índice de volatilidad VIX enfocado en enero de 2022 (diario)

Gráfico creado el Plataforma Tradingview

Recomendado por John Kicklighter

Obtenga su pronóstico de acciones gratis