Puntos de conversación de la libra esterlina:

- El par GBP/USD se encontraba en una situación difícil a principios de septiembre y el problema ha seguido empeorando.

- Es una situación de tipo de retroalimentación negativa en torno al Reino Unido y la libra esterlina con una moneda que colapsa y que conduce a un aumento en los rendimientos de los bonos, lo que condujo a un esfuerzo de intervención del BoE que condujo a un mayor colapso de la moneda. Es un bucle de retroalimentación doloroso que aún no se ha detenido.

- ¿Hay esperanza en el horizonte? ¿Y es este un problema que será relegado al Reino Unido, ya que tiene matices similares a los problemas que se ven en Europa y los Estados Unidos?

- El contexto actual es complicado, ya que los bonos y las divisas están gritando de pánico y, mientras tanto, las acciones de EE. UU. parecen relativamente tranquilas. Discutí esto extensamente en el seminario web de ayer.

- El análisis contenido en el artículo se basa en acción del precio y formaciones de cartas. Para obtener más información sobre la acción del precio o los patrones gráficos, consulte nuestro Educación DailyFX sección.

Recomendado por James Stanley

Obtenga su pronóstico de GBP gratis

La libra esterlina colapsó la semana pasada, o eso pensamos, solo para abrir nuestras plataformas esta semana para ver cómo se veía realmente un colapso en una moneda importante. GBP/USD ha establecido un nuevo mínimo histórico y quizás lo más preocupante, en los días posteriores, el precio realmente no se ha recuperado mucho. Los vendedores siguen golpeando al par y ahora se están produciendo otras dislocaciones.

El Reino Unido se enfrenta a un problema similar al de Europa y EE. UU. con una inflación extrema. Los tres bancos centrales estuvieron bastante tranquilos ya que la inflación aumentó durante gran parte del año pasado, pero este año, dado que la inflación siguió aumentando incluso después de los esfuerzos iniciales de ajuste, comenzó a mostrarse preocupación dado que los esfuerzos del banco central no solo fueron infructuosos sino que también parecían traer en aún más problemas.

Y hay un problema muy lógico en este momento. Mientras los bancos centrales advierten que se avecinan muchos más ajustes, eso es como colgar la espada de Damocles sobre el mercado de bonos. A medida que las tarifas suben, los precios bajan. Y a medida que los precios bajan y las carteras se ajustan al mercado, hay una cantidad desagradable de pérdidas no realizadas. Por lo tanto, si los participantes del mercado de bonos saben que un banco central se embarcará en una severa campaña de endurecimiento, saben con certeza que el banco central trabajará en contra de sus posiciones actuales y esto da muchos motivos para vender.

Venta de bonos: conduce a tasas más altas. Este era un factor conocido ya que los bancos centrales estaban haciendo QE, pero QE se volvió tan común que los riesgos parecían inexistentes. Y ahora estamos viendo las ramificaciones de eso y no está relegado solo al Reino Unido.

Cuando el GBP/USD comenzó a colapsar la semana pasada, esto planteó la posibilidad de una inflación aún mayor en el futuro, porque una moneda nacional más débil significa que los productos importados son, por defecto, más caros. Es otro factor importante que va en contra de la recuperación de la economía del Reino Unido.

Esta semana, el GBP/USD colapsó y estableció un mínimo histórico en el dólar estadounidense, lo que hizo que la venta masiva del viernes pareciera bastante ligera en comparación. Pero, de manera similar, esto aumentó aún más la perspectiva de una inflación aún más fuerte, que necesitará aún más aumentos de tasas para controlar, lo que ejerce aún más presión sobre el mercado de bonos y los participantes del mercado que tienen muchos bonos (como pensiones). Esto también genera un motivo adicional para vender más bonos, lo que significa rendimientos aún más altos.

Recomendado por James Stanley

Cómo operar con GBP/USD

Esto explica el ingreso del mercado dorado británico esta mañana. Y comenzó a correr el rumor de que puede haber algunos participantes importantes del mercado en una cantidad significativa de dolor, lo que puede conducir a una venta forzada que podría tener repercusiones perjudiciales en otros lugares.

Esta mañana, el Banco de Inglaterra decidió intervenir en el asunto, en un esfuerzo por sofocar el rápido aumento en los rendimientos de los bonos británicos. Esta es una estrategia muy contraria a la intuición, porque para hacerlo, es probable que el BoE necesite imprimir GBP para comprar bonos en el mercado abierto, que es una operación similar a la QE. Comprar bonos en el mercado abierto podría ayudar a mantener bajos los rendimientos, pero también significa que habrá más oferta de GBP a medida que el banco central imprima efectivo para comprar bonos.

Eso significa más presión inflacionaria, todos los factores se mantienen iguales, ya que una mayor oferta de GBP podría conducir a un precio al contado más débil. Ah, y esto está sucediendo mientras el banco central intenta subir las tasas en un esfuerzo por detener la inflación, por lo que parece que el Banco de Inglaterra ahora está en una posición en la que tiene que tratar con ambos lados: aumentar las tasas y al mismo tiempo imprimir. divisa.

Decir que esto es insostenible probablemente parezca obvio, pero es una acción de emergencia diseñada para solucionar un problema creciente. Desafortunadamente, es difícil imaginar que este será el golpe de gracia para ese problema, ya que presenta otros problemas. Y sin mencionar que el Reino Unido no es la única economía en una situación similar que enfrenta una inflación extrema y una economía que parece incapaz de soportar la política monetaria más estricta que se necesitará para controlarla.

Es una mala situación y, si bien se está mostrando en el Reino Unido hoy, podría estar en Europa o Estados Unidos o, de una manera ligeramente diferente, en Japón en algún momento en un futuro no muy lejano.

GBP/USD

Esto parece hasta el punto de la vulnerabilidad en este momento y la gran pregunta es si hay otra ola de ventas que realmente pueda llevar al par al nivel psicológico de paridad.

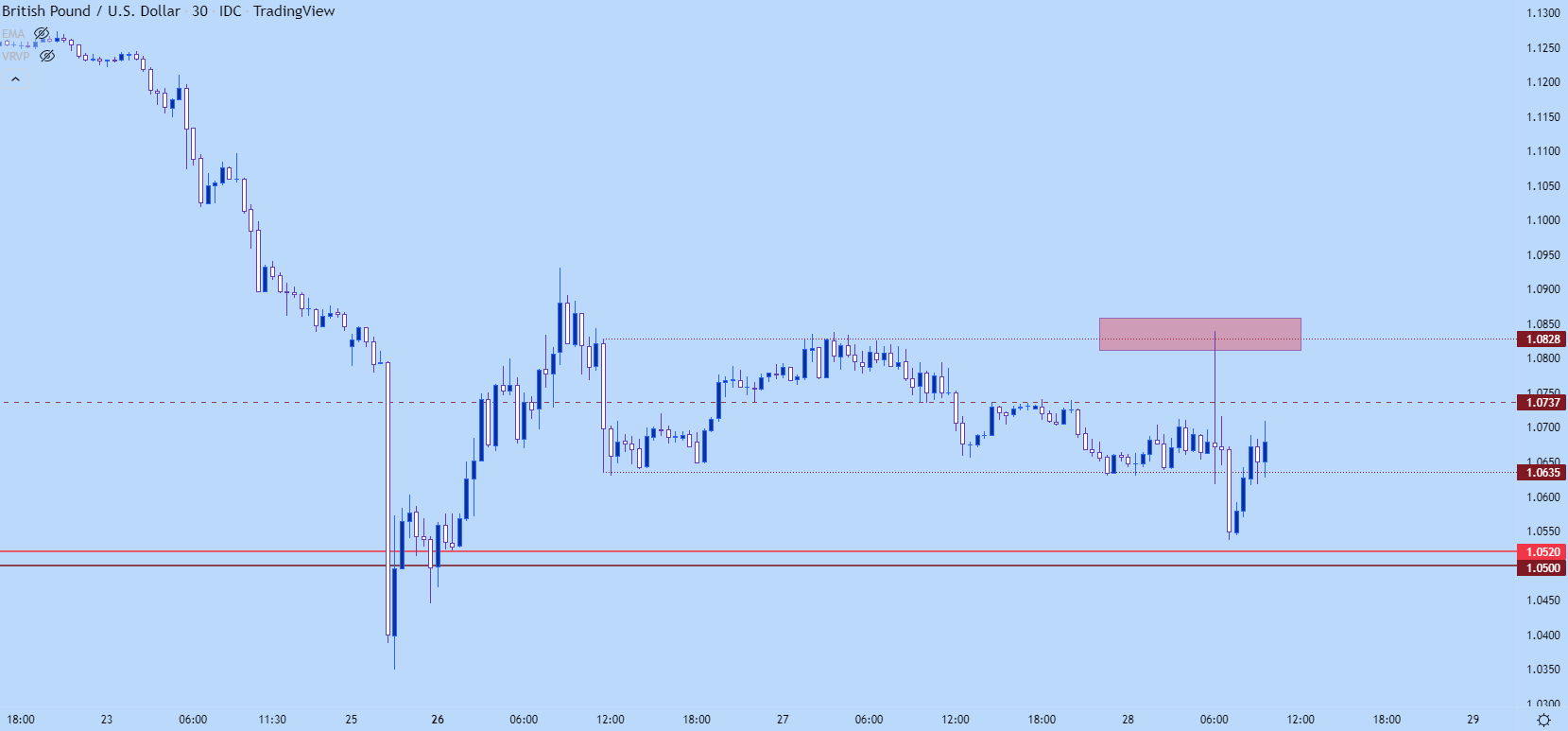

La reacción a las noticias de esta mañana fue extremadamente bajista, con el GBP/USD cayendo 300 pips después del anuncio del QE. Pero, el precio se mantuvo por encima de un área de soporte importante alrededor del área de 1.0500/1.0520, la última de las cuales fue el mínimo histórico anterior en el par GBP/USD. Los precios probaron por debajo de esa área muy brevemente a principios de esta semana, pero no hubo una cantidad significativa de tiempo debajo. Esto es soporte hasta que se elimina y si los vendedores lo eliminan, eso podría leerse como una indicación muy bajista.

Ha habido un poco de recuperación desde el derrame de esta mañana y la acción del precio está volviendo al rango anterior que se construyó después del movimiento similar al colapso. La resistencia permanece alrededor de 1.0828 y hay una línea media para el rango alrededor de 1.0737.

GBP/USD Gráfico de 30 minutos

Gráfico elaborado por james stanley; GBPUSD en Tradingview

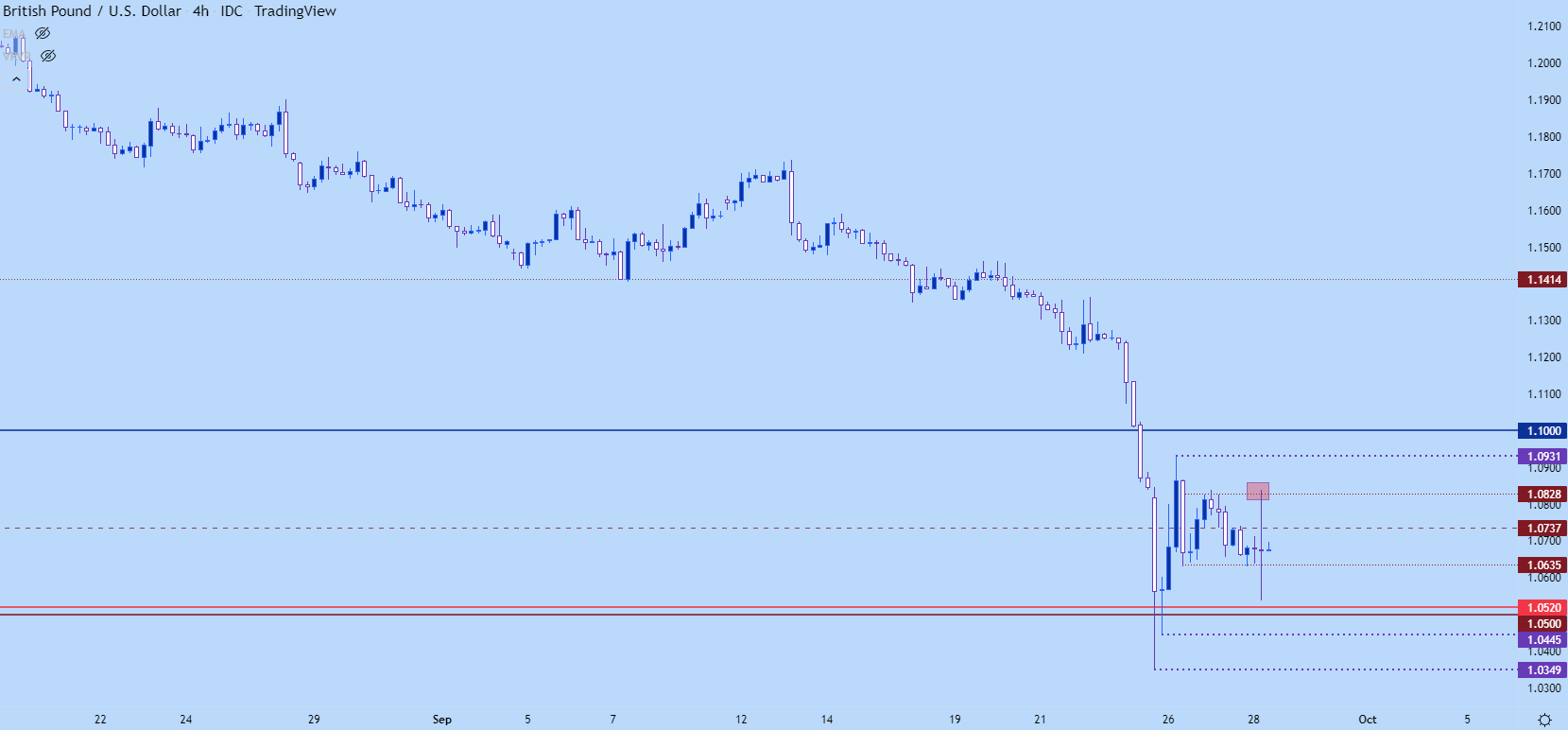

Panorama general del GBP/USD

Dando un paso atrás, podemos poner esta volatilidad reciente en cierto alcance. Naturalmente, la acción del precio ha sido bastante complicada aquí pero, de nuevo, la gran conclusión para mí es que aún no ha habido una mayor recuperación y ahora el BoE ha vuelto a traer QE al asunto.

Una ruptura del área de 1.0500/1.0520 abre una puerta para una prueba de un mínimo en 1.0445, después de lo cual entra en juego el nuevo mínimo histórico en 1.0350.

Debajo hay nieve fresca que nunca se ha tocado, por lo que normalmente prefiero los niveles psicológicos para las lecturas de soporte/resistencia. El nivel de paridad, por supuesto, sobresale, pero eso se convierte en un problema en sí mismo si ese nivel está en la imagen, ya que hubo un escenario similar en EUR/USD en marzo de 2015.

En el escenario positivo, y anticiparía que esto requeriría algo de ayuda de una economía fuera del Reino Unido, pero una ruptura de esa resistencia en 1.0828 abre la puerta para un movimiento hacia 1.0931, después de lo cual entra en juego el nivel psicológico de 1.1000. Eso sería un gran problema en mi mente, ya que es probable que todavía haya una posición corta masiva en el asunto y un retroceso a 1.1000 indicaría algún elemento mayor de recuperación.

GBP/USD Gráfico de cuatro horas

Gráfico elaborado por james stanley; GBPUSD en Tradingview

GBP/JPY: Fuerza x Masa

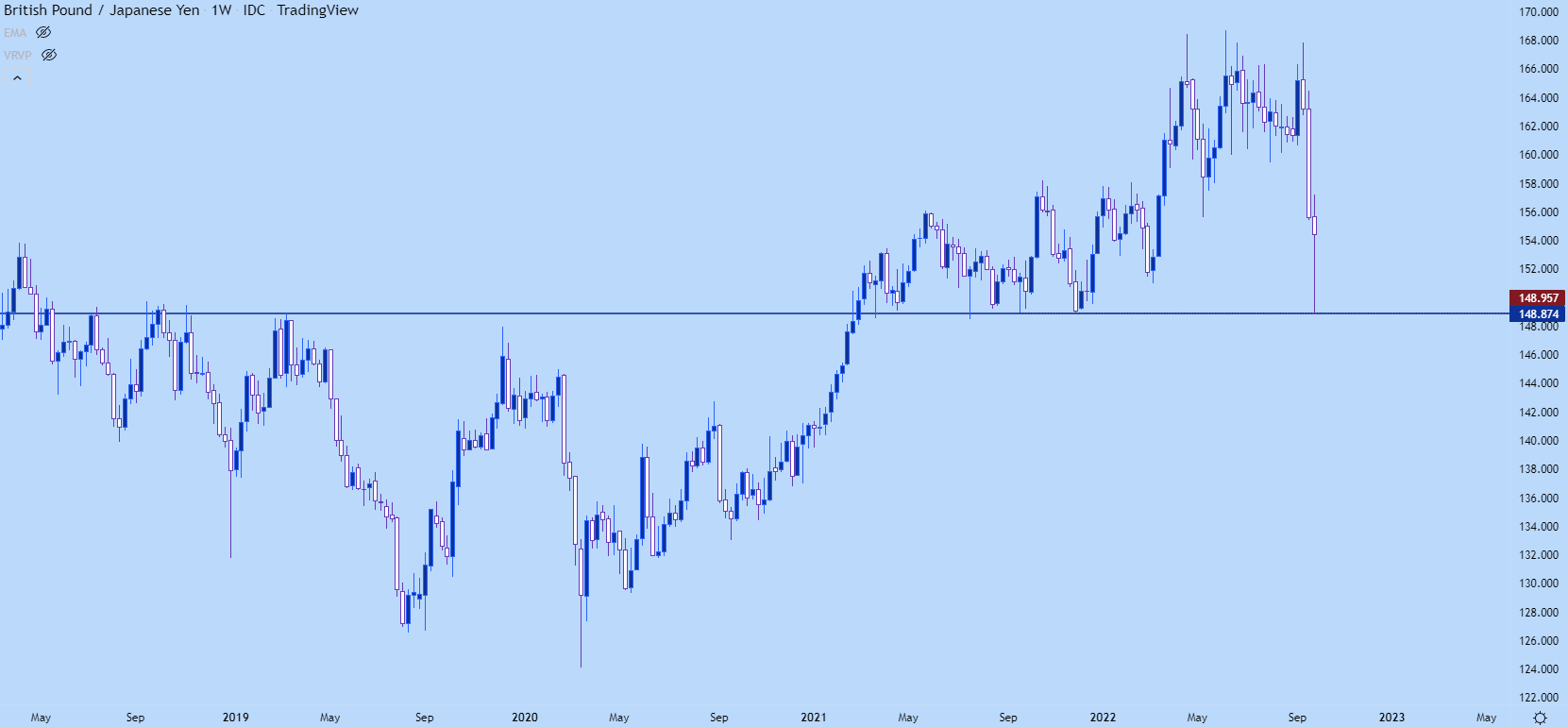

En GBP/JPY, todavía hay algo de potencial de carry. El Banco de Japón no ha tocado en absoluto su política de tasas, incluso con sus propios esfuerzos de intervención y esto, combinado con tasas más altas en el Reino Unido, alienta el lado largo del par.

Y es por eso que GBP/JPY se ha mantenido cerca de máximos de seis años durante la mayor parte de los últimos cinco meses. El reciente colapso de la libra esterlina ha llevado a un fuerte retroceso en el par, con precios que se precipitan hacia abajo a un nivel importante de soporte anterior convertido en resistencia nuevamente en soporte alrededor de 149.00.

Gráfico semanal GBP/JPY

Gráfico elaborado por james stanley; GBPJPY en Tradingview

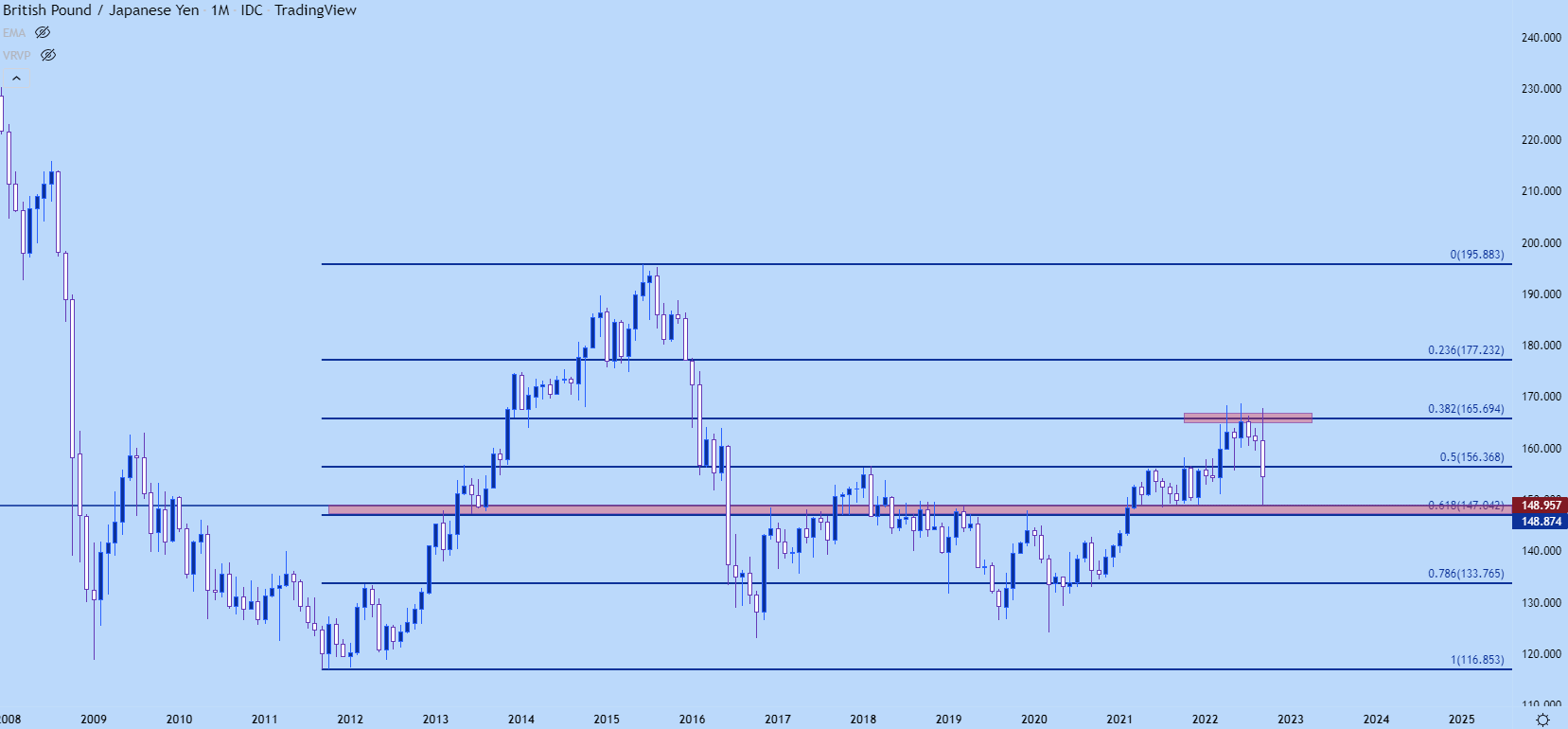

GBP/JPY puede cortar en ambos sentidos

Si estamos viendo algún elemento de pivote alrededor del Banco de Japón, la reversión podría ser masiva ya que este par estuvo siguiendo la tendencia del carry durante algún tiempo. El gráfico a más largo plazo muestra un poco de amenaza, especialmente si podemos ver el comercio de precios a través del soporte anterior en 149 y, en general, por debajo del retroceso del 61,8% del movimiento ‘Abe nomics’ en el par, que va desde los mínimos de 2011 hacia arriba. a los máximos de 2015.

El retroceso del 38,2% ha ayudado a mantener los máximos hasta ahora y una brecha por debajo del retroceso del 61,8% generaría una imagen bajista a largo plazo. Sin embargo, a corto plazo, si podemos ver cierta recuperación en la libra y yo estaría rastreando un empuje por encima de 156.37 y como señal inicial de ello, entonces el carry positivo en el par puede permitir un comportamiento alcista continuo, pero eso necesitaría algunas cosas para alinear primero; a saber, temas de recuperación en GBP y una falta de amenazas de intervención de Japón.

Gráfico de precios mensuales GBP/JPY

Gráfico elaborado por james stanley; GBPJPY en Tradingview

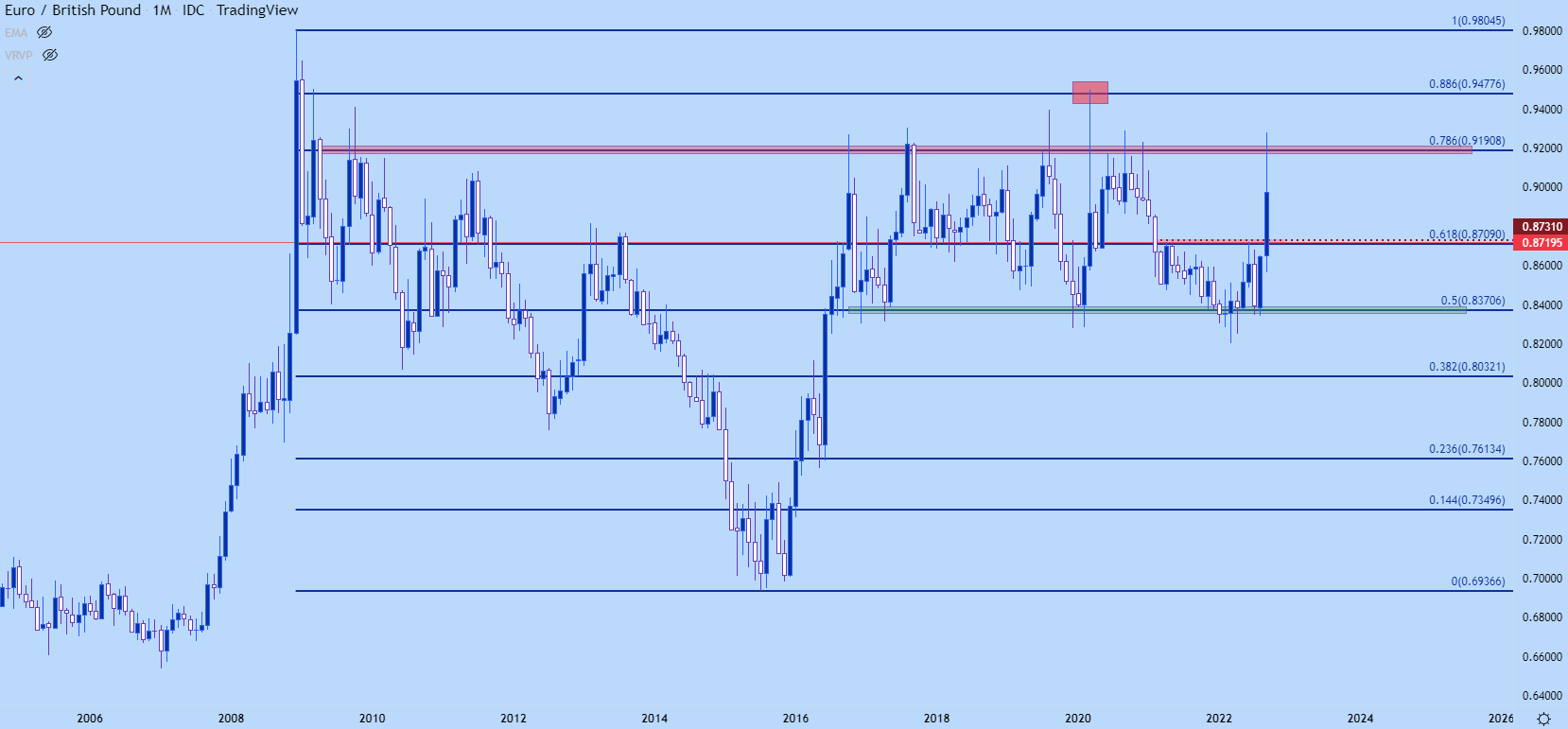

EUR/GBP

Entonces, hoy estamos hablando del Reino Unido en una situación económica difícil. Pero, mañana puede ser Europa. EUR/GBP, a más largo plazo, se mantiene dentro del rango incluso con la amenaza de una ruptura a principios de esta semana.

En la parte posterior de este tema reciente de GBP, hemos visto que EUR/GBP subió a un nivel de resistencia que condujo a una serie de reversiones en los últimos 13 años. Este es el retroceso de Fibonacci del 78,6 % del movimiento principal de 2008-2015.

Hay una serie de niveles adicionales de ese retroceso que han sido útiles, con la marca del 50% ayudando a mantener el soporte durante gran parte de los últimos cinco años y el marcador del 61,8%, trazado en .8709, funcionando como una línea media.

El máximo actual de 13 años es de alrededor del 88,6% de retroceso del mismo movimiento. Si la GBP continúa en modo de fusión, ese es un nivel de interés para las rupturas superiores. Y un empujón al nivel de .9805, que fue el máximo desde 2008, llevaría a un nuevo máximo histórico para el par.

Gráfico de precios mensuales EUR/GBP

Gráfico elaborado por james stanley; EURGBP en Tradingview

— Escrito por James Stanley, estratega sénior, DailyFX.com y director de Educación DailyFX

Contacta y sigue a James en Twitter: @JStanleyFX