El año 2023 ha sido un año de altibajos en el sentimiento de los inversores y, aunque los mercados de valores han desafiado las expectativas, un informe reciente de ARK Make investments destaca las razones por las cuales el resto de 2023 podría presentar varios desafíos económicos.

ARK gestiona USD 13.9 mil millones en activos y su directora ejecutiva, Cathie Wood, es una firme defensora de las criptomonedas. En asociación con la gestora de activos europea 21Shares, ARK Financial commitment presentó por primera vez una solicitud de un fondo cotizado en bolsa (ETF) de Bitcoin en junio de 2021. Su solicitud más reciente para un ETF de BTC al contado, que actualmente está pendiente de revisión por parte de la Comisión de Bolsa y Valores (SEC) de EE. UU., se presentó por primera vez en mayo de 2023.

¿Alcista a largo plazo, bajista a corto plazo?

A pesar de la visión alcista de ARK sobre Bitcoin, respaldada por su investigación sobre cómo la fusión de Bitcoin y la Inteligencia Artificial podría transformar las operaciones corporativas al impactar positivamente en la productividad y los costos, la firma de inversión no ve un camino sencillo para un repunte alcista de Bitcoin dadas las condiciones macroeconómicas actuales.

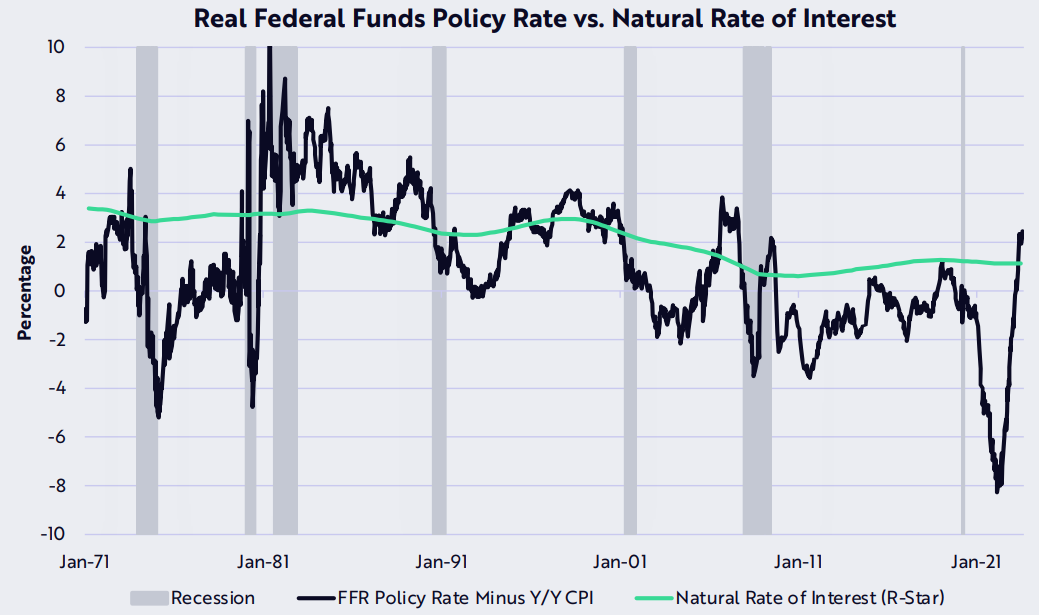

En el boletín, ARK menciona varias razones para su escenario menos optimista para las criptomonedas, incluyendo las tasas de interés, las estimaciones del producto interno bruto (PIB), el desempleo y la inflación. Un punto importante es que la Reserva Federal de EE. UU. (Fed) está implementando una política monetaria restrictiva por primera vez desde 2009, según lo indica la «Tasa de Interés All-natural».

La «Tasa de Interés Organic» es una tasa teórica en la que la economía ni se expande ni se contrae. ARK explica que cada vez que este indicador supera la «Tasa de Política True de Fondos Federales», ejerce presión sobre las tasas de préstamos y endeudamiento.

ARK anticipa que la inflación continuará disminuyendo, lo que aumentaría la «Tasa de Política Authentic de Fondos Federales» y ampliaría la brecha por encima de la «Tasa de Interés All-natural». Básicamente, el informe mantiene una visión macroeconómica bajista debido a este indicador.

Los analistas también se centraron en la divergencia entre el PIB genuine (producción) y el GDI (ingreso). Según el informe, el PIB y el GDI deberían estar estrechamente alineados, ya que el ingreso obtenido debería igualar el valor de los bienes y servicios producidos.

Sin embargo, los datos más recientes muestran que el PIB Serious es aproximadamente un 3% mayor que el GDI True, lo que indica que se deben esperar revisiones a la baja en los datos de producción.

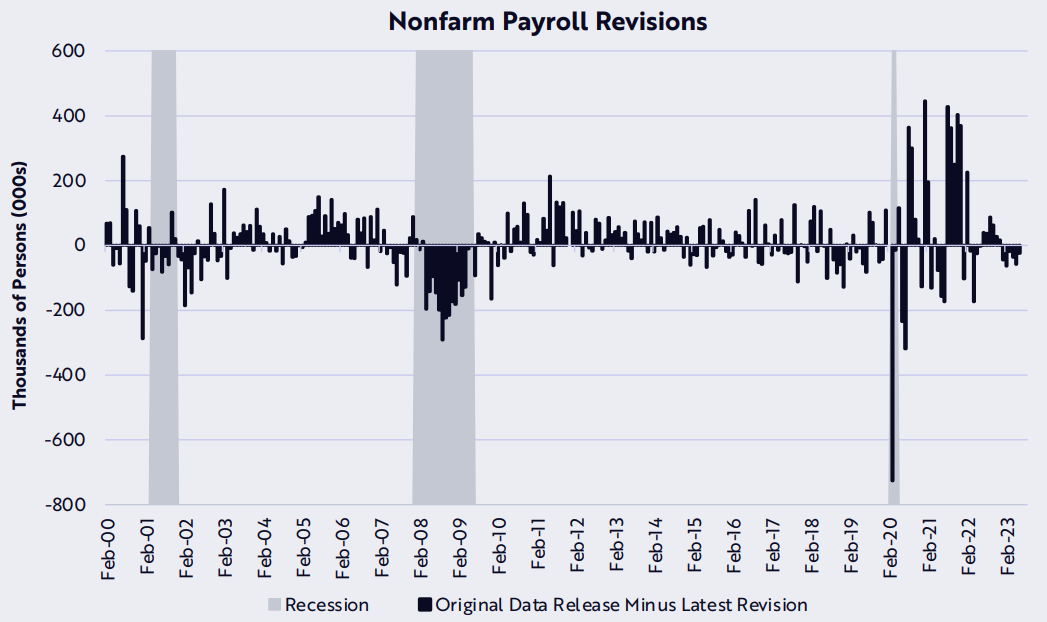

Otro punto de enfoque fue el dato de empleo en EE. UU. y los analistas señalan que el gobierno ha revisado consistentemente estos números a la baja durante seis meses consecutivos.

El gráfico anterior destaca un mercado laboral que parece más débil de lo que indicaban los informes iniciales. También es notable que la última vez que se produjeron seis meses consecutivos de revisiones a la baja fue en 2007, justo antes del inicio de la Gran Disaster Financiera.

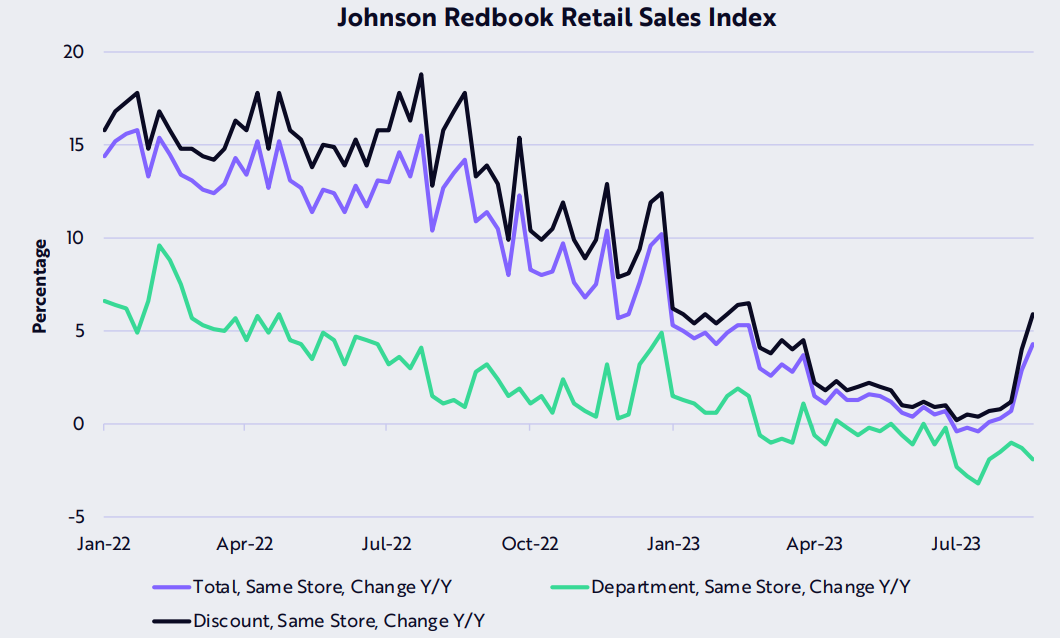

La «estanflación» suele ser bajista para los activos de riesgo

Otro desarrollo bajista a tener en cuenta es la «estanflación». Los autores destacan la inversión de la tendencia de un año de descuentos de precios impulsados por el aumento del gasto del consumidor. Haciendo referencia al Índice Johnson Redbook, que abarca más del 80% de los datos de ventas minoristas «oficiales» compilados por el Departamento de Comercio de EE. UU., queda claro que las ventas totales en las mismas tiendas repuntaron en agosto por primera vez en 12 meses, lo que sugiere que la inflación podría estar ejerciendo presión al alza.

Las métricas sugieren que la incertidumbre macroeconómica continua podría persistir en los próximos meses. Sin embargo, no proporciona una respuesta clara sobre cómo podrían reaccionar los inversores en criptomonedas si esta tendencia confirma un menor crecimiento económico y una mayor inflación, un escenario que generalmente se considera muy desfavorable para los activos de riesgo.

Este artículo es solo para fines de información typical y no pretende ser ni debe tomarse como asesoramiento legal o de inversión. Las opiniones expresadas aquí son únicamente del autor y no reflejan neces

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto full invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.