El precio de Bitcoin (BTC) tuvo una reacción mixta el 9 de diciembre después de que el informe de noviembre sobre los precios al productor de los Estados Unidos mostrara un aumento del 7,4 % en comparación con 2021. Los datos sugirieron que los costos mayoristas continuaron aumentando y que la inflación podría durar más de lo que los inversores creían anteriormente. Los precios del petróleo también siguen siendo un foco de atención para los inversores, con el crudo WTI alcanzando un nuevo mínimo anual de 71,10 dólares el 8 de diciembre.

El índice del dólar estadounidense (DXY), una medida de la fortaleza del dólar frente a una cesta de las principales monedas extranjeras, mantuvo el nivel de 104,50, pero el índice se negoció en 104,10, un mínimo de 5 meses el 4 de diciembre. Esto indica una baja confianza en el La capacidad de la Reserva Federal de EE. UU. para frenar la inflación sin causar una recesión significativa.

Trader @gutsareon famous that the choppy action triggered leverage longs and shorts to be liquidated, but it was followed by a failed tentative dump below USD 17,050.

great research scenario

very first late shorts obtained taken out on the press..then late longs on the flush…then longs again on the PPI variety…then shorts again…then a «abnormal» small with minor to no improve in OI

rollercoaster pic.twitter.com/Qju1eOuNMX

— Peter (@gutsareon) December 9, 2022

Según el análisis, el estancamiento del interés abierto en los contratos de futuros indicó una baja confianza de los bajistas.

La incertidumbre regulatoria podría haber jugado un papel clave en la limitación del potencial alcista de Bitcoin. El 8 de diciembre, la Comisión de Bolsa y Valores de los Estados Unidos (SEC) emitió una nueva guía que podría hacer que las empresas que cotizan en bolsa divulguen su exposición a los criptoactivos.

La División de Finanzas Corporativas de la SEC dijo que la reciente crisis en la industria de los criptoactivos ha «causado una interrupción generalizada» y que las empresas estadounidenses podrían tener obligaciones de divulgación en virtud de las leyes federales de valores para revelar si estos eventos podrían afectar su negocio.

Veamos las métricas de derivados para comprender mejor cómo se posicionan los comerciantes profesionales en las condiciones actuales del mercado.

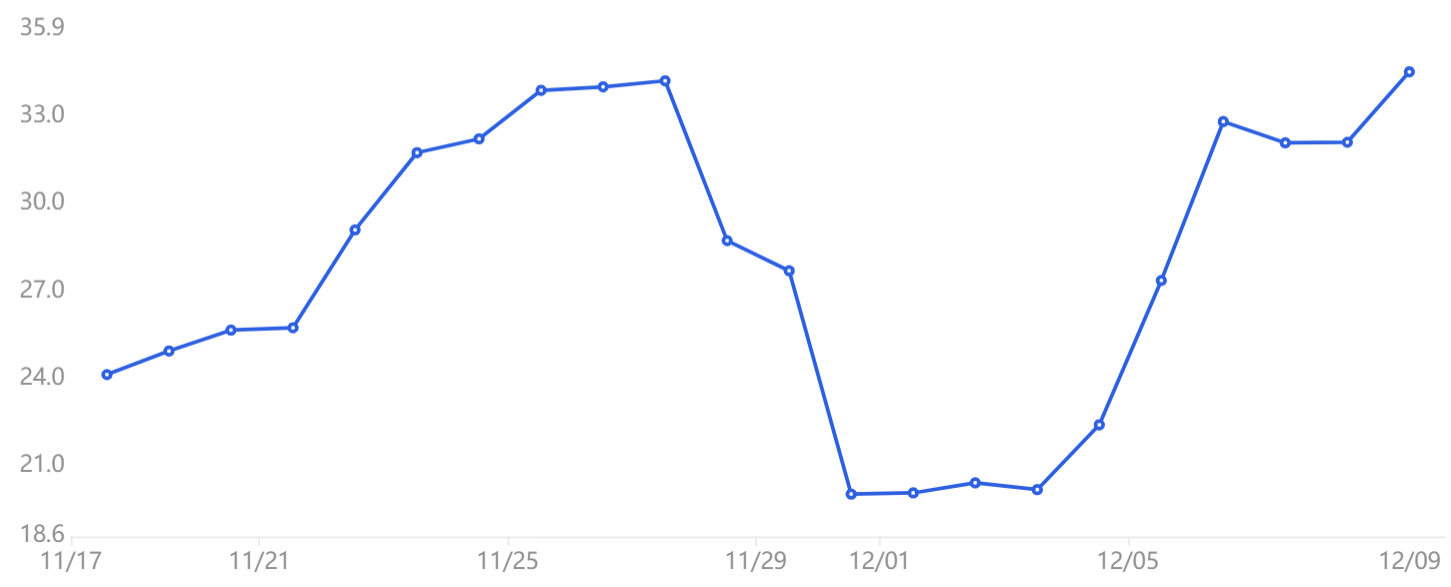

Los largos de margen de Bitcoin enfrentaron un aumento drástico

Los mercados de margen brindan información sobre cómo se posicionan los comerciantes profesionales porque les permite a los inversores tomar prestadas criptomonedas para aprovechar sus posiciones.

Por ejemplo, uno puede aumentar la exposición tomando prestadas monedas estables para comprar Bitcoin. Por otro lado, los prestatarios de Bitcoin solo pueden acortar la criptomoneda ya que apuestan a que su precio disminuya. A diferencia de los contratos de futuros, el equilibrio entre los márgenes largos y cortos no siempre coincide.

El gráfico anterior muestra que el índice de préstamo de margen de los comerciantes de OKX aumentó del 4 al 9 de diciembre, lo que indica que los comerciantes profesionales aumentaron sus largos de apalancamiento incluso después de múltiples intentos fallidos de superar la resistencia de USD 17,300.

Actualmente en 35, la métrica favorece el préstamo de monedas estables por un amplio margen e indica que los cortos no confían en construir posiciones apalancadas bajistas.

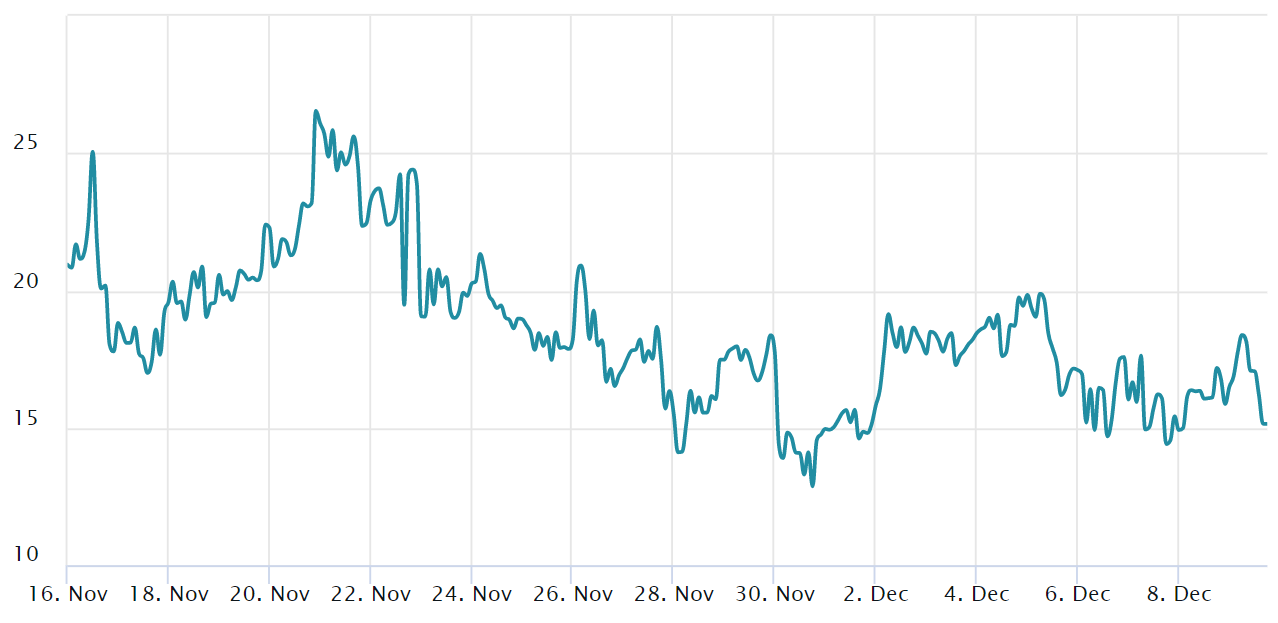

Los comerciantes de opciones siguen siendo reacios al riesgo

Los comerciantes deben analizar los mercados de opciones para comprender si Bitcoin eventualmente sucumbirá al flujo de noticias bajista. El sesgo delta del 25% es una señal reveladora cada vez que las mesas de arbitraje y los creadores de mercado cobran de más por la protección al alza o a la baja.

El indicador compara opciones similares de compra (simply call) y put (venta) y se volverá positivo cuando prevalezca el miedo porque la prima protectora de las opciones de venta es más alta que las opciones de compra de riesgo.

En resumen, la métrica de sesgo se moverá por encima del 10% si los comerciantes temen una caída del precio de Bitcoin. Por otro lado, el entusiasmo generalizado refleja un sesgo negativo del 10%.

Como se muestra arriba, el sesgo delta del 25% mejoró entre el 4 y el 9 de diciembre, lo que muestra que los comerciantes de opciones redujeron su aversión al riesgo por volcados de precios inesperados. Sin embargo, en el 15% real, el sesgo delta indica que los inversores siguen temerosos porque los creadores de mercado están menos incluidos en la oferta de protección contra caídas.

Por un lado, la falta de aumento del interés abierto cuando Bitcoin probó el mínimo intradiario el 9 de diciembre parece alentador. Aún así, el uso excesivo del margen indica que los compradores podrían verse obligados a reducir sus posiciones durante movimientos a la baja inesperados.

Cuanto más tarde Bitcoin en recuperar USD 18,000, más riesgoso se vuelve para los largos de margen de apalancamiento. Los mercados tradicionales continúan desempeñando un papel esencial en el establecimiento de la tendencia, por lo que no se puede descartar una posible nueva prueba a USD 16,000.

Los puntos de vista, pensamientos y opiniones expresados aquí pertenecen únicamente al autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Noticias Blockchain.

Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto whole invertido. Los servicios o productos ofrecidos no están dirigidos ni son accesibles a inversores en España.