RichVintage/E+ a través de Getty Photos

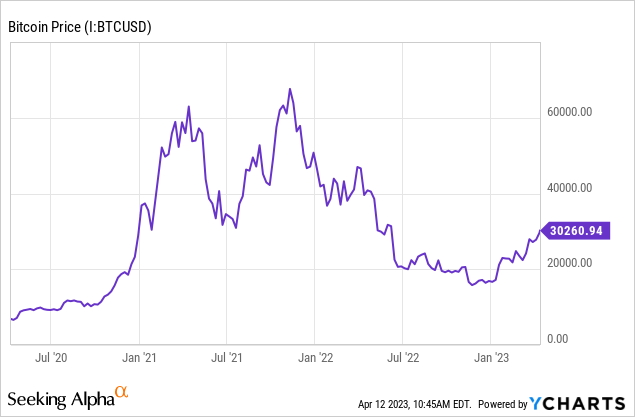

Bitcoin (BTC-USD) ahora ha subido más del 81% en el año a partir de que escribo esto después de una serie de quiebras bancarias de alto perfil. El caos de marzo despertó un intenso interés de los inversores en alternativas al sistema bancario estadounidense. El repunte de Bitcoin ha reflejó una explosión más amplia en el apetito por el riesgo de los inversores que ha enviado a Apple (AAPL) hasta un 29% sin noticias, Tesla (TSLA) subió un 72 %, y acciones de memes como Carvana (CVNA), entretenimiento de AMC (AMC) y GameStop (GME) entre un 30 % y un 100 %. En menos de 90 días, el sentimiento de los inversores pasó del miedo a la codicia desinhibida.

En common, cuando algo aumenta tanto en un corto período de tiempo junto con otras inversiones especulativas, ¡es probable que se revierta! Hay muchas señales de advertencia de que el repunte más amplio del riesgo está siendo impulsado en gran medida por FOMO. Pero, ¿hay más en la historia con Bitcoin? que estar atrapado en un frenesí especulativo entre los inversores? De las razones para comprar Bitcoin, «porque se está disparando» es probablemente una de las que hay que evitar. Sin embargo, hay algunos desarrollos interesantes bajo la superficie que apuntan hacia el aumento del valor basic de Bitcoin. Hay algunos pros y contras de Bitcoin para sopesar, y hay una situación legal interesante que puede ofrecer grandes ventajas a los inversores en el well-liked Grayscale Bitcoin Belief (OTC: GBTC) también.

Argumentos a favor de Bitcoin

1. La adopción world continúa

La inflación en Argentina superó recientemente el 100 % anual, Bolivia se ve acosada por una enorme escasez de dólares y los rumores de una inminente devaluación de la moneda, y la inflación en Turquía ronda el 50 % anual. Además, Colombia y Brasil han elegido gobiernos de izquierda durante el año pasado, lo que llevó a muchos de los que tenían riqueza acumulada a buscar la salida. Bitcoin es un handle importante sobre la capacidad de los gobiernos para redistribuir la riqueza mediante la impresión de dinero. Cuanto más miedo a esto haya en todo el mundo, más demanda puede esperar de Bitcoin en un momento dado. Los datos generales del mercado muestran una adopción constante de Bitcoin, con un número récord histórico de direcciones que ahora tienen al menos una moneda. Esto ha permitido a Bitcoin organizar una recuperación de precios impresionante después de estar en los vertederos a fines de 2022 durante las consecuencias de varios presuntos esquemas criptográficos de estilo Ponzi que fallaron.

Si bien muchas de las apuestas sobre Bitcoin están relacionadas con falsos rumores sobre la impresión de dinero nuevo en los Estados Unidos, los peores temores económicos de los estadounidenses han sido la realidad cotidiana de muchos países del tercer mundo durante los últimos 150 años. Dondequiera que esté en el mundo, Bitcoin representa un seguro contra la degradación desenfrenada de la moneda.

Incluso Argentina ha accedido a las criptomonedas a medida que su situación política ha empeorado, permitiendo recientemente que los futuros de Bitcoin se negocien en Buenos Aires. El pequeño país centroamericano de El Salvador ha liderado la adopción de Bitcoin al convertirlo en moneda de curso lawful. El estilo autoritario del presidente Nayib Bukele atrajo una buena cantidad de controversia en el camino. Sin embargo, bajo su supervisión, los asesinatos en El Salvador cayeron un 57 % en 2022 y ahora se encuentran en niveles comparables a los de EE. UU. Allí, Bitcoin es un buen complemento para el dólar estadounidense, que se usa como moneda en el país.

2. Bitcoin es un seguro contra el incumplimiento del gobierno

El mercado actualmente cree que la Reserva Federal de EE. UU. logrará reducir la inflación. Lo sabemos porque el punto de equilibrio de la inflación a 10 años para los Strategies es de alrededor del 2,3 %. Si la inflación es posteriormente más alta, entonces puede comprar Ideas y ganar más de lo que puede ganar en los bonos del Tesoro de EE. UU. Si la inflación es más baja, ganaría más comprando bonos del Tesoro nominales. Es posible que los puntos de equilibrio de la inflación sean incorrectos después de todo, hasta ahora no predijeron el aumento de la inflación de la década de 2020.

Por supuesto, puede comprar Recommendations y ganar más si la inflación aumenta, pero Bitcoin ofrece una cobertura contra un resultado potencialmente más severo, que es que la Reserva Federal tire la toalla y permita que la inflación se dispare al 20% por año o más, incumpliendo efectivamente sobre la deuda del gobierno de EE. UU. y poner fin al reinado del dólar estadounidense como moneda de reserva mundial. La compra desenfrenada de votos y los déficits presupuestarios masivos son lo que metió en tantos problemas a países como Argentina y Turquía, y si EE. UU. cometiera repetidamente los mismos errores que cometen los países en desarrollo, eventualmente obtendríamos los resultados que han obtenido. Tal escenario sería un desastre absoluto para la economía de los EE. UU. y no creo que suceda, pero si sucede, te alegrarás de tener algo de Bitcoin, ya que la gente en los EE. UU. se desharía de los ahorros en dólares en masa. para alternativas como crypto. Por estas razones, Bitcoin tiene un valor de seguro contra grandes devaluaciones del dólar.

Para que conste, después de estudiar la situación extensamente, no creo que sea el futuro de Estados Unidos. Reemplazar el sistema de retazos de impuestos estatales y locales sobre las ventas con un IVA del 20% (como un impuesto nacional sobre las ventas) solucionaría efectivamente los déficits presupuestarios del gobierno y podría combinarse con modestos recortes de impuestos en los impuestos sobre la renta. Creo firmemente que Estados Unidos preferiría hacer esto antes que caer en el caos económico y político, ¡pero nunca se sabe! Es por eso que Bitcoin es tan atractivo ahora y por qué el oro ha mantenido su atractivo durante miles de años.

Argumentos contra Bitcoin

Un par de argumentos que vale la pena discutir en contra de comprar Bitcoin aquí.

1. ¿Se expondrán más delitos criptográficos?

Por supuesto, el mundo de las criptomonedas ha tenido su propia cuota de personajes que se han aprovechado de la falta de regulación en el espacio. Estos no tienen nada que ver con Bitcoin, pero son parte del mundo criptográfico más amplio. El cofundador de Terra (LUNA-USD), Do Kwon, fue arrestado recientemente en Montenegro por su papel en el colapso de $ 40 mil millones de las monedas TerraUSD y Luna. El CEO de FTX, Sam Bankman-Fried, recibió recientemente nuevos cargos de los fiscales estadounidenses por supuestamente sobornar a funcionarios del gobierno chino, además de los cargos de la implosión masiva de FTX. El magnate de las criptomonedas Changpeng Zhao se mudó a Dubái (EAU) en medio de crecientes investigaciones en EE. UU. y otros países sobre las prácticas comerciales de Binance. En distinct, los Emiratos Árabes Unidos no tienen ningún tratado de extradición con los Estados Unidos.

La adopción temprana de Bitcoin fue en gran parte entre libertarios nerds, y el éxito del proyecto convirtió a miles de ellos en jóvenes multimillonarios. Sin embargo, los delincuentes, estafadores y lavadores de dinero no tardaron mucho en seguirlos al mundo de las criptomonedas en busca de ganar dinero rápido o eludir la ley. La cantidad de investigaciones aún pendientes y las preguntas sobre la solvencia de los grandes proyectos criptográficos es un zapato que se le caerá a BTC en algún momento.

Lo vería como una oportunidad de compra porque habría vendedores forzados, pero este no es un riesgo que pueda ignorar por completo. Veo que las probabilidades de que todo el «bezzle» haya sido eliminado con éxito del ecosistema criptográfico son bastante bajas. Es possible que las subidas de tipos expongan el resto con el tiempo. Simplemente no hay forma de saber cuánto crimen todavía está presente en las criptomonedas, y estamos a menos de un mes de que dos grandes bancos centrados en las criptomonedas cierren sus puertas.

2. Bitcoin no paga intereses

El argumento más claro contra Bitcoin ahora es que no gana ningún interés por su dinero. Bitcoin tiene un rendimiento real negativo ya que la tasa de inflación actual es del 1,8% (esto proviene de la minería). El próximo año, Bitcoin se reducirá a la mitad lo que reducirá la tasa de inflación, pero el dólar estadounidense está comenzando a ofrecer una competencia interesante. Si asumimos que la inflación baja al 3% para fin de año y la Fed mantiene las tasas de efectivo cerca del 5%, entonces Bitcoin tendrá una tasa de inflación equivalent pero sin intereses. Muchas comparaciones a largo plazo de la moneda fiduciaria frente al oro omiten convenientemente el interés compuesto para la moneda fiduciaria. Sin embargo, elegir la moneda fiduciaria equivocada ha terminado en un desastre, como descubrieron los inversores en China y Rusia en el siglo XX.

A fin de cuentas, considero que es un inconveniente que Bitcoin no pague intereses cuando los fondos del mercado monetario pagan casi el 5%. A lo largo de la década de 2010 y hasta 2021, este inconveniente realmente no existió. Sin embargo, si cree en BTC a largo plazo, esto hace que sea más fácil ser paciente, porque puede tener sus ahorros en fondos del mercado monetario y el costo promedio en dólares en Bitcoin con el tiempo.

3. Bitcoin tiene accionistas maníacos

Este enorme repunte de los activos de riesgo se debe en gran parte a la creencia entre los especuladores de que la Fed no se toma en serio la reducción de la inflación. Pero históricamente, no hay nada inusual en una tasa de efectivo del 5% y una tasa de inflación del 3%. En la medida en que BTC esté vinculado a todos los demás activos especulativos, es possible que su fortuna a corto plazo suba y baje con ellos. Dicho de otra manera, es un riesgo cuando pones tu dinero en el mismo lugar que hordas de especuladores imprudentes. A veces tienen razón sobre los activos que eligen, pero a menudo distorsionan los precios con su miedo, codicia y FOMO. Lo que pasa con Bitcoin es que está claro que existe un enorme valor en su existencia, pero también un amplio desacuerdo sobre cuál es este valor. La capitalización de mercado precise de Bitcoin es un poco menos de $ 600 mil millones, que es aproximadamente un 50% más grande que el valor de JPMorgan Chase (JPM), pero solo alrededor de 1/5 del valor de Apple.

¿Cuál debería ser el valor de un sistema international para almacenar, ahorrar y enviar riqueza a través de World wide web y fuera del management de los bancos centrales? Eso es esencialmente lo que es Bitcoin. Hay un tremendo desacuerdo sobre cuál es el valor adecuado, pero yo diría que vale bastante.

GBTC: una forma más positiva de comprar Bitcoin

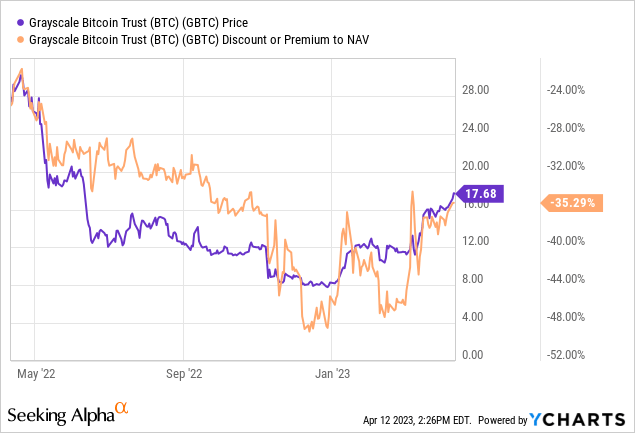

Como parte de este amplio desacuerdo sobre el verdadero valor de las criptomonedas, el mercado tiende a ser menos eficiente que el mercado de valores. Por ejemplo, los futuros de Bitcoin solían cotizar con una gran prima en comparación con la moneda subyacente, mientras que Grayscale Bitcoin Belief también cotizaba con una gran prima y ahora cotiza con un gran descuento.

El descuento es actualmente de aproximadamente el 35 % del valor del Bitcoin subyacente, lo que significa que puede obtener un rendimiento del 54 % si se puede realizar el valor subyacente. Para calcular su rendimiento, simplemente tome el valor del NAV dividido por el precio que está pagando. En este caso, 1/,65 = 1,54, o una devolución de $1,54 por cada dólar que inviertas.

Entonces, ¿cómo sucedería esto?

Grayscale actualmente está peleando con la Comisión de Bolsa y Valores sobre la conversión de su Grayscale Bitcoin Have faith in en un ETF. Esto les permitiría crear y canjear acciones hasta que hayan igualado el valor de mercado del ETF con el valor liquidativo. La SEC rechazó la solicitud de Grayscale, pero previamente aprobó un ETF de futuros de Bitcoin (BITO). Grayscale apeló la decisión ante un tribunal federal en DC. Esto ha estado sucediendo durante más de un año, pero el informe de la corte de apelaciones es que los jueces parecen estar abiertos a la idea de dejarlos convertir. Creo que Grayscale ganará aquí.

Grayscale no es el más well-liked en estos días, y también se han visto sometidos a una inmensa presión activista por el descuento persistente en GBTC.

De una forma u otra, espero que los miles de millones en valor secuestrado se desbloqueen de este fondo. Hay una tarifa de administración del 2% anual, pero eso pagaría más de una década del descuento true. Este ha sido un intercambio que ha sido dinero muerto durante bastante tiempo, pero algo finalmente desbloqueará esto.

Línea de fondo

El repunte generalizado de los activos de riesgo es especulativo y probablemente exagerado. Sin embargo, el caso essential de Bitcoin es intrigante en comparación con otros activos de riesgo. Combinado con un impulso de aproximadamente el 54% si GBTC puede convertir GBTC en un ETF, creo que el riesgo/recompensa es bueno para una inversión de tamaño pequeño a moderado en Bitcoin a través de GBTC. Se espera un fallo en el caso en algún momento del tercer trimestre de este año.

Nota del editor: este artículo analiza uno o más valores que no cotizan en una de las principales bolsas de EE. UU. Tenga en cuenta los riesgos asociados con estas acciones.