Bitcoin (BTC), como la mayoría de las criptomonedas, ha estado sujeto a una alta volatilidad desde su creación. Es debido a su ROI potencialmente alto que se ha ganado la reputación de ser una gran inversión. Al mismo tiempo, sigue siendo un activo de riesgo, ya que pierde regularmente entre el 75% y el 85 % de su valor durante los mercados bajistas cíclicos.

Los datos publicados ayer por @ecoinometrics brindan nuevos conocimientos sobre la volatilidad de Bitcoin. Contrariamente a las percepciones populares, la volatilidad de BTC es tanto para los alcistas como para los bajistas. En sentido figurado, esto muestra que Bitcoin es simétrico, con sus mejores y peores días generalmente equilibrándose entre sí.

Bitcoin y su volatilidad simétrica

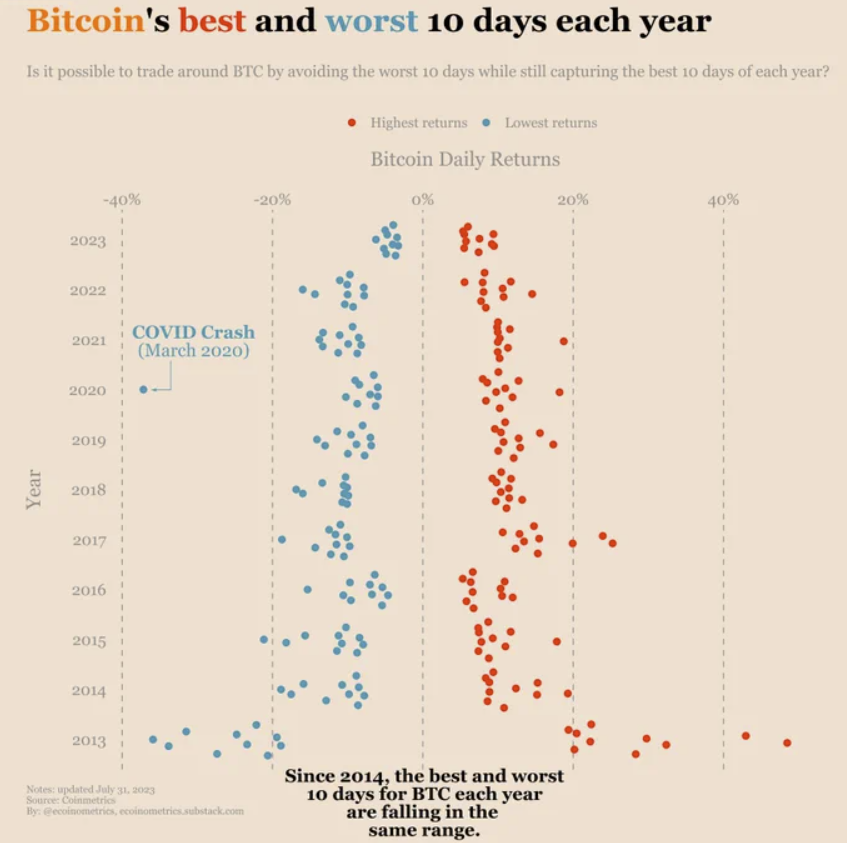

Un gráfico publicado en Twitter muestra los 10 mejores y peores días de investing de Bitcoin de cada año desde 2013. La escala horizontal varía de -40% a +40% de ganancias o pérdidas diarias. La escala vertical, por otro lado, son años consecutivos ordenados de abajo hacia arriba.

Los puntos azules marcan los días en que Bitcoin generó las ganancias más bajas, es decir, experimentó la mayor caída diaria. Cuanto más a la izquierda esté el punto, más profunda será la caída.

Los puntos rojos, por otro lado, representan los días en los que Bitcoin obtuvo la mayor cantidad de ganancias, es decir, aumentó más a diario. Naturalmente, cuanto más a la derecha, mayores eran las ganancias.

Lo primero que llama la atención, rtas mirar el gráfico, es su forma simétrica. Se parece un poco a la forma de un árbol de Navidad o una botella de Coca-Cola con un fondo ancho. La interpretación obvia de tal distribución de puntos es la disminución de la volatilidad. Esto se aplica tanto a las ganancias como a las pérdidas potenciales.

En normal, en cada año sucesivo el rango de desviaciones de la mediana del % es menor. Sin embargo, no se trata de un declive monótono, ya que a veces hay años que son más volátiles que años anteriores.

Un ejemplo positivo de aumento de los rendimientos se puede ver en 2017, en el que los puntos rojos cruzaron varias veces la marca del +20 %. Esto no sucedió una vez en 2014-2016. En contraste, un ejemplo negativo es 2022, donde la volatilidad negativa fue mayor que para todo el período 2019-2021.

Por supuesto, tanto 2017 como 2022 no son casuales. Permanecen estrechamente vinculados a los ciclos de halving de 4 años de Bitcoin.

El año 2017 fue la segunda parte exponencial del mercado alcista, que condujo al máximo histórico histórico (ATH) de casi 20,000 dólares. En contraste, 2022 fue el último invierno de criptomonedas. Fue el peor desde 2018 y llevó a BTC a caer un 77%.

Volatilidad Nearby vs. Simetría World

A pesar de estos desequilibrios locales, el gráfico completo de los 10 mejores y peores días de Bitcoin de los últimos 10 años sigue siendo aproximadamente simétrico. Esto lleva a estas conclusiones:

- Bitcoin sigue siendo un activo atractivo para los traders debido a su volatilidad igualmente alta para posiciones largas (al alza) y cortas (a la baja).

- La volatilidad de BTC disminuye con el tiempo a medida que aumenta la capitalización del mercado. Se requiere cada vez más cash para mover el mercado, por lo que con el tiempo el mercado de Bitcoin probablemente se parecerá a los mercados financieros tradicionales.

- La última conclusión está bien ilustrada por el gráfico a largo plazo de Bitcoin en una escala logarítmica y el indicador de volatilidad histórica (HV) asociado. Los ciclos anteriores se han caracterizado con mayor frecuencia por una volatilidad máxima al last de un mercado alcista y una alta volatilidad al closing de un mercado bajista.

A pesar de esto, el gráfico azul HV tiene una clara tendencia bajista. Sus picos cada vez más bajos siguen la línea de resistencia descendente (negra). Esto sugiere que a pesar del ciclo de halving de 4 años aún en curso, la volatilidad de BTC está disminuyendo.

Valores extremos y un cisne negro

La volatilidad decreciente se puede ver simplemente comparando la volatilidad de los primeros años de cotización de Bitcon con la real.

En el gráfico de @ecoinometrics, la forma del árbol de Navidad sugiere que cuanto más maduro es el BTC como activo, se espera una menor volatilidad.

Por ejemplo, 9 de los 10 mejores días en 2013 produjeron rendimientos de >20%. Sin embargo, durante el mercado alcista de 2017, estos fueron solo 3 de 10 días. Desde entonces, es decir, durante 5 años y medio, ningún día de trading ha generado un 20 % de rendimiento de Bitcoin.

Lo mismo ocurre con los peores días. Desde 2015, ningún día de buying and selling ha provocado una caída de más del -20%. La única excepción sigue siendo el cisne negro de marzo de 2020, cuando Bitcoin, como muchos otros activos tradicionales, experimentó una profunda caída de casi el 40%.

Para ver el último análisis de criptomonedas desarrollado por BeInCrypto, haga clic aquí.

Descargo de responsabilidad

Descargo de responsabilidad: De acuerdo con las pautas de Believe in Job, este artículo de análisis de precios tiene solo fines informativos y no debe considerarse un asesoramiento financiero o de inversión. BeInCrypto se compromete a brindar informes precisos e imparciales, pero las condiciones del mercado están sujetas a cambios sin previo aviso. Siempre realice su propia investigación y consulte con un profesional antes de tomar cualquier decisión financiera.