¡Únete a la conversación más importante en crypto y internet3! Asegure su asiento hoy

Una marcha llena de acontecimientos de quiebras bancarias, inflación continua y otros vientos en contra macroeconómicos dejó a los inversores reflexionando sobre dónde depositar su confianza (y efectivo) y, en última instancia, resultó favorable para bitcoin y otras criptomonedas consideradas reservas de valor impermeables a las turbulencias.

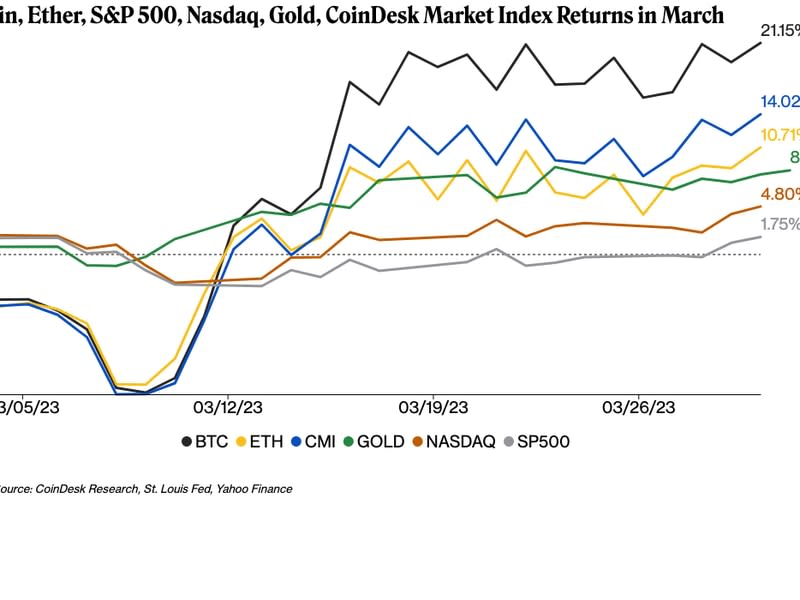

Bitcoin (BTC) se cotizaba recientemente a alrededor de $ 28,500, un aumento de más del 21% en marzo. En un momento del miércoles, la criptomoneda más grande por valor de mercado superó la marca de $29,100 para alcanzar su marca más alta desde junio de 2022. BTC ha superado ampliamente al S&P 500, Nasdaq y otros activos tradicionales. El Nasdaq centrado en la tecnología subió más del 4% en el mes.

«El panorama macro ha sido extremadamente constructivo para el ‘dinero alternativo’ en marzo», dijo a CoinDesk Greg Magadini, director de derivados de la firma de criptoanálisis Amberdata, en un correo electrónico, y agregó que tanto BTC como el oro, tradicionalmente vistos como activos de refugio seguro, había visto una «volatilidad alcista explosiva» este mes.

Magadini escribió que la volatilidad reciente de BTC en el mercado de opciones luego de la implosión de los bancos Silvergate y Silicon Valley, amigables con las criptomonedas, difería significativamente de los cambios más dramáticos que siguieron al colapso de la bolsa FTX y otras criptocalamidades el año pasado.

«BTC está explotando más alto», dijo. «Esta carrera hacia el ‘dinero alternativo’ (BTC y GOLD) muestra cierto pánico en torno a la posesión pura de USD».

Las ganancias de este mes se produjeron, incluso cuando la criptoindustria soportó el colapso de los bancos criptoamigables Silvergate y Silicon Valley Lender y una ráfaga de actividad de cumplimiento regulatorio. Esta semana, la Comisión de Comercio de Futuros de Productos Básicos de EE. UU. (CFTC, por sus siglas en inglés) presentó una demanda contra Binance, el intercambio de criptomonedas más grande del mundo por volumen de operaciones, y su fundador, Chengpeng Zhao, por presuntas violaciones regulatorias. Las réplicas de la disaster bancaria sacudieron el sector de las monedas estables a principios de mes, pero las criptomonedas no se vieron afectadas en gran medida.

Para los inversores institucionales, una de sus mayores preocupaciones no ha sido «la volatilidad del mercado en torno a bitcoin», sino «la volatilidad regulatoria y la incertidumbre regulatoria», dijo a CoinDesk Ben McMillan, director de inversiones del administrador de criptoactivos IDX Digital Property, antes de la Noticias de la demanda Binance-CFTC.

Ether (ETH), recientemente cambió de manos a $ 1,820, un 13% más en marzo. A principios de mes, la segunda criptomoneda más grande en valor de mercado alcanzó los $1861, su nivel más alto desde agosto de 2022.

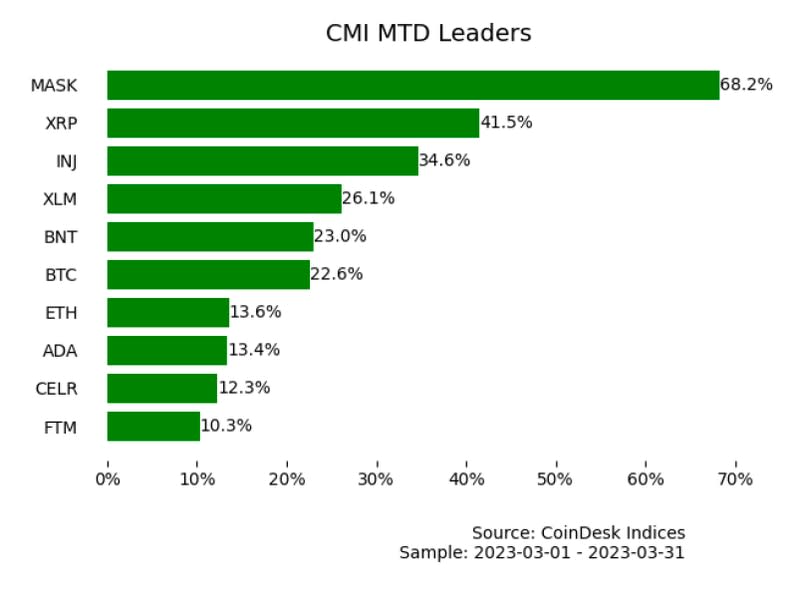

Ganadores

El token MASK nativo de Mask Community, el protocolo de mensajería encriptada, obtuvo el trofeo como el token de mejor rendimiento entre 160 activos en el CoinDesk Market place Index (CMI), con un aumento del 68 % en marzo para cambiar de manos a $6,30.

El salto se produjo después de que una ballena retirara unos 3,6 millones de tokens MASK, con un valor de alrededor de 14,8 millones de dólares en ese momento, de varios intercambios a través de múltiples direcciones, según un análisis del investigador en cadena Lookonchain.

Lookonchain dijo que los patrones de datos anteriores muestran que «en muchos casos, la transferencia de entrada conducirá a precios más altos de MÁSCARA, mientras que la transferencia de salida provocará una caída de precios».

El token XRP de la plataforma de criptopagos XRP Ledger fue el segundo con mejor desempeño, subiendo más del 41% para cotizar recientemente a 54 centavos. Parte del aumento se produjo después de los informes de que el emisor de XRP, Ripple, estaba bien posicionado para ganar un caso histórico con la Bolsa y Valores de EE. UU.

“XRP ha estado en una lucha legal por un tiempo, pero el hecho de que finalmente podamos ver una conclusión lawful para XRP hace que gane mucho valor”, dijo Magadini de Amberdata.

El token INJ de Injective Protocol y el token XLM de Stellar aumentaron un 34% y un 26%, respectivamente.

Mirando por sectores, el índice de divisas CoinDesk fue el mayor ganador del mes con una ganancia del 21 %, seguido por el avance del 9 % del sector Wise Deal System.

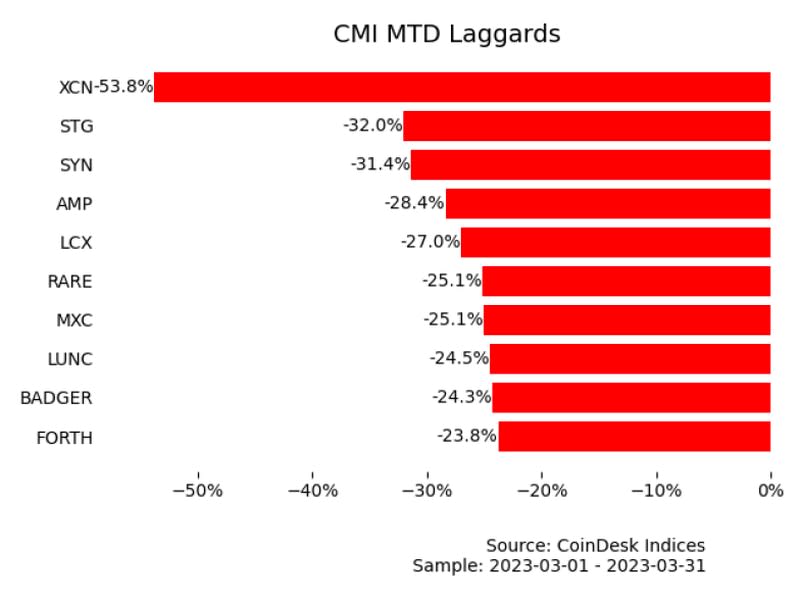

perdedores

El token XCN de Chain en el sector de divisas de CMI estuvo entre los mayores rezagados de CMI, cayendo más del 53% en marzo.

El token STG de Stargate Finance del protocolo de puente de cadena cruzada en el sector de finanzas descentralizadas (DeFi) se hundió más del 32% para negociarse a 71 centavos, según el agregador de datos CoinGecko.

StargateDAO tenía la intención de volver a emitir tokens STG antes del 15 de marzo en medio de las preocupaciones de la comunidad sobre la liquidez y la seguridad derivadas del enredo del protocolo con Alameda Analysis, el brazo comercial del asediado criptoexchange FTX. Pero el grupo abandonó esos planes después de una reprimenda de los liquidadores de FTX.

El token AMP, un token garantizado diseñado para acelerar las transacciones en las redes criptográficas, cayó un 28 %, mientras que el token LCX de la criptobolsa LCX cayó un 27 %.

Avanzando

Stefan Rust, un inversionista en criptomonedas y CEO del agregador de datos Truflation, escribió en un correo electrónico a CoinDesk el miércoles que las finanzas tradicionales (TradFi) habían alcanzado un punto de inflexión. “Parece que la gente se está dando cuenta de que la disaster bancaria no ha terminado realmente”, escribió.

Rust señaló que los colapsos bancarios habían eliminado recursos valiosos para los inversionistas y otras personas ansiosas por participar en el ecosistema de activos digitales y aludió a las crecientes presiones regulatorias en los EE. UU. que pueden estar creando obstáculos para el crecimiento de la industria. «Muchos están tratando de navegar por la situación de entrada y salida y encontrar lagunas», escribió.

Pero agregó que es possible que la reciente relación inestable entre DeFi y TradFi se estabilice. “A largo plazo, habrá un sistema de entrada y salida completamente nuevo entre DeFi, las criptomonedas y el mundo fiduciario, ya que la confianza en las instituciones centralizadas y reguladas definitivamente se ha roto la espalda”, escribió. “Ya no es necesario mantener todos sus fondos en un solo banco, una entidad central que tiene todos sus activos bajo custodia, ya que quién sabe qué pasará con esa entidad y, en última instancia, con sus ahorros”.

“Los mercados siempre tardan un poco en reajustarse, recuperar la confianza y encontrar nuevos caminos y fuentes de financiación. Sin embargo, el dinero siempre irá cuesta arriba”, escribió.

James Rubin contribuyó a este informe.