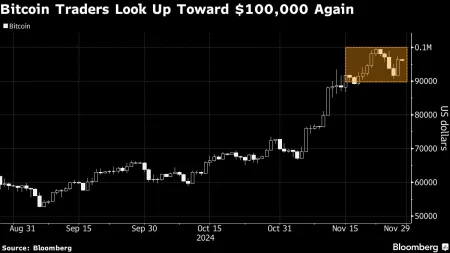

Bitcoin ha comenzado a mostrar signos de estar infravalorado en relación con los fundamentos de su red, lo que brinda posibles oportunidades de compra para los inversores, según los analistas.

Illia Otychenko, analista principal de CEX.IO, dijo que ha habido un aumento en las direcciones activas de Bitcoin, un 39% durante la semana pasada. Eso indica una mayor demanda y liquidez, dijo.

Otychenko también notó una fuerte caída en el valor de la red de Bitcoin a la relación Metcalfe (NVM). NVM mide la relación entre el valor de mercado de Bitcoin y la actividad en su red, lo que indica una posible subvaloración o sobrevaloración. Y ahora, el NVM de Bitcoin se encuentra en niveles no vistos desde su máximo histórico, lo que sugiere que la criptomoneda podría estar cotizando por debajo de su valor intrínseco.

«Históricamente, cuando las direcciones activas aumentan de esta manera, a menudo precede o acompaña a los aumentos de precios», dijo Otychenko. Descifrar.

La métrica NVM ha sido un indicador confiable en el pasado, como lo fue a fines de 2022 y septiembre de 2023, cuando BTC experimentó recuperaciones de precios luego de caídas similares en NVM, agregó.

Actualmente, Bitcoin cotiza a la baja un 0,6% a 62.120 dólares, luchando por mantener niveles por encima de los indicadores técnicos clave. Permanece intercalado entre la media móvil simple (SMA) de 200 días y la SMA de 50 días, una situación que refleja la acción del precio desde octubre de 2023. Para que la criptomoneda salga de esta consolidación, un movimiento por encima de la SMA de 200 días con un mayor volumen de operaciones es esencial.

«Bitcoin necesita superar la SMA de 200 días y mantener esos niveles para ver un mayor impulso alcista», dijo Otychenko. Sin embargo, las ganancias de la semana pasada se produjeron con un volumen decreciente, lo que sugiere una falta de un fuerte impulso alcista.

En un nivel más amplio, analistas como Brian Dixon, director ejecutivo de OTC Capital, están reconsiderando la caracterización tradicional de Bitcoin como un activo puramente de riesgo.

«Los análisis recientes, incluidos los de importantes instituciones financieras como BlackRock, desafían la visión de Bitcoin sólo como un activo de riesgo», dijo Dixon. Descifrar. Destacó la narrativa en evolución de que BTC se comporta más como el oro durante las recesiones económicas, señalando su papel potencial como un activo diferenciado en riesgo o incluso libre de riesgo.

Este cambio podría redefinir la posición de Bitcoin en las carteras de inversión, convirtiéndolo en una opción más atractiva para la diversificación a largo plazo. «Bitcoin podría ofrecer protección contra la volatilidad del mercado de una manera que los activos tradicionales no podrían», añadió Dixon, impulsando los argumentos a favor de su adopción como cobertura contra las caídas del mercado tradicional.

En términos de flujos institucionales, los ETF de Bitcoin han obtenido resultados mixtos.

El martes, la salida neta total de los ETF al contado de Bitcoin alcanzó los 18,6 millones de dólares, y el ETF de Fidelity Bitcoin (FBTC) lideró las salidas con 48,8 millones de dólares. Sin embargo, el ETF de BlackRock (IBIT) registró una entrada de 39,5 millones de dólares el mismo día.

Los ETF al contado que rastrean a Ethereum, que se ha mantenido relativamente estable, registraron una salida neta total de 8,1 millones de dólares de los ETF al contado el 8 de octubre, según muestran datos de SoSo Value.

En el momento de escribir este artículo, el precio de Bitcoin, BTC, cotizaba a la baja un 0,6% a 62.050 dólares y Ether cotizaba plano a 2.432 dólares, según datos de CoinGecko.

La acción inmediata del precio de BTC sigue dependiendo de los próximos datos macroeconómicos.

Alex Kuptsikevich, analista senior de mercado de FxPro, señaló que las actas de la reunión de la Reserva Federal y el próximo Índice de Precios al Consumidor

(IPC) los datos de inflación podrían servir como detonantes del próximo movimiento de Bitcoin. «Los posibles desencadenantes para salir de este rango podrían ser las minutas de la Fed o los datos de inflación de Estados Unidos si conducen a una reevaluación de las expectativas en los mercados tradicionales», dijo Kuptsikevich, en una nota a Descifrar.

Editado por Stacy Elliott.

Informe diario Hoja informativa

Comience cada día con las noticias más importantes del momento, además de funciones originales, un podcast, videos y más.