¿Qué es KYC y cómo funciona?

KYC, que significa «Conozca a su cliente», es un proceso de debida diligencia y seguridad implementado por instituciones financieras para verificar la identidad de sus clientes y determinar los riesgos potenciales de actividades ilegales como el lavado de dinero y el financiamiento del terrorismo.

Al ayudar a proteger a las empresas de hacer negocios con entidades que participan en actividades ilegales, los procedimientos KYC aumentan la seguridad financiera standard y el cumplimiento normativo.

La verificación KYC también se aplica a una amplia gama de empresas, incluidas las iniciativas descentralizadas y en línea. Las plataformas comienzan a utilizar el proceso KYC durante el proceso inicial de incorporación del cliente y lo continúan durante toda la relación comercial para monitorear actividades sospechosas.

El proceso KYC incluye varios componentes clave, como verificar las credenciales del cliente, crear un perfil de riesgo y detectar actividades sospechosas.

¿Por qué es esencial KYC para mantener seguros los intercambios de cifrado?

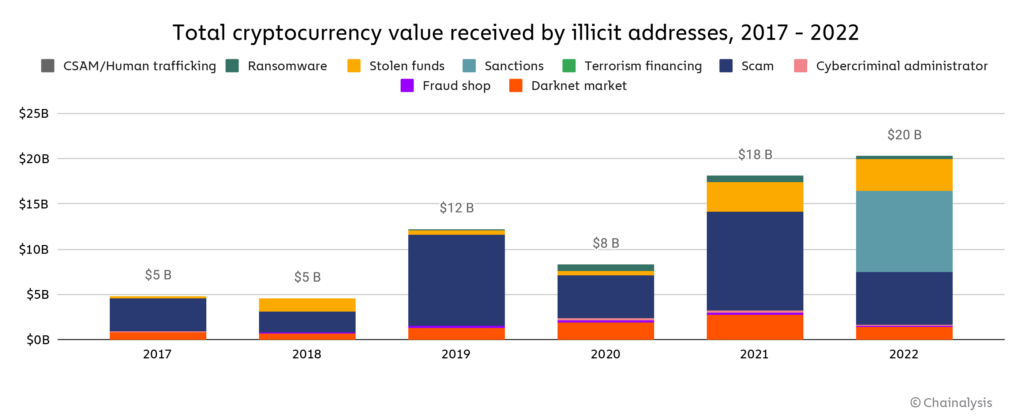

El valor overall de las direcciones ilegales en criptomonedas alcanzó un máximo histórico de 20.600 millones de dólares en 2022, lo que supone un aumento noteworthy con respecto a los 18.100 millones de dólares de 2021. El informe también sugiere que el anonimato y la falta de seguridad contribuyen a las actividades criptográficas ilegales.

Las fuentes predominantes de ingresos ilícitos relacionados con las criptomonedas fueron estafas, fondos robados y transacciones. Fuente: Análisis en cadena

Para agravar aún más el problema, un estudio encontró que el 56% de los proveedores de servicios de activos virtuales en todo el mundo demostraron un cumplimiento inadecuado de las regulaciones contra el lavado de dinero (AML).

Estas estadísticas subrayan la necesidad crítica de medidas KYC para combatir las actividades ilegales. Las prácticas KYC, que emergen como una herramienta important para proteger los intercambios, abordan directamente el anonimato que a menudo allana el camino para actividades ilegales. Los intercambios que implementan KYC mejoran la transparencia al evitar el ocultamiento de fondos adquiridos por medios ilícitos. Esto minimize el riesgo de actividades delictivas como el lavado de dinero y el apoyo financiero a organizaciones terroristas.

En el volátil mercado de las criptomonedas, donde la confianza de los inversores puede afectar significativamente la estabilidad del mercado, la aplicación KYC de una bolsa demuestra que se preocupa por la seguridad. Al exigir la presentación de información individual y documentos para verificación, el proceso fomenta un entorno más seguro, disuadiendo el uso indebido de sus servicios para actividades ilegales.

KYC también ayuda a controlar el daño a la reputación que puede surgir de ataques o violaciones de datos al permitir que los intercambios tomen medidas rápidas contra actividades sospechosas.

¿Cómo funciona el proceso KYC?

El proceso KYC en los intercambios de cifrado puede incluir varios pasos básicos diseñados para verificar la identidad del cliente y evaluar los riesgos potenciales de actividades ilegales:

- Verificación de datos del cliente: El intercambio verifica los datos solicitando un documento oficial, como pasaporte, licencia de conducir o certificado de nacimiento. Algunos intercambios requieren que los usuarios presenten documentos oficiales acompañados de una selfie.

- Manage de vida: Algunos intercambios solicitan una verificación de vida para determinar si la información pertenece al usuario genuine existente.

- Calificación de riesgo del cliente: Con foundation en la información recopilada y verificada, los intercambios realizan calificaciones de riesgo para cada cliente.

- Monitoreo continuo: Las transacciones y las cuentas se revisan constantemente para detectar de manera oportuna algunos factores desencadenantes que puedan indicar actividades ilegales.

La forma en que se implementan los procedimientos KYC puede variar según las políticas de cumplimiento específicas de las bolsas, los requisitos reglamentarios y las prácticas operativas.

¿Cuáles son las diferentes prácticas KYC?

Las prácticas de KYC varían ampliamente entre diferentes plataformas y jurisdicciones y reflejan diversos requisitos regulatorios, estrategias de gestión de riesgos y enfoques de servicio al cliente. Algunas aplicaciones de KYC se pueden enumerar de la siguiente manera:

- KYC obligatorio: Muchos intercambios de cifrado, como Binance y Coinbase, requieren verificación KYC durante el proceso de registro inicial para que los usuarios accedan a todos los servicios.

- KYC no obligatorio: Algunas plataformas aplican la verificación KYC según los volúmenes de operaciones o las actividades de la cuenta. Por ejemplo, para las transacciones de fiat a cripto, Changelly permite compras de menos de $150 sin KYC sin embargo, las transacciones que exceden este umbral requieren verificación KYC, mientras que las transacciones de cripto a cripto tienen requisitos diferentes.

- Transacciones de alto valor: Las plataformas pueden aplicar procedimientos avanzados de KYC y de debida diligencia para transacciones que parezcan de alto valor o potencialmente sospechosas.

- Límites de retiro o transferencia: Las plataformas digitales pueden requerir verificación de identidad para solicitudes de retiro grandes.

- Requisitos geográficos: Es posible que los usuarios de países con regulaciones financieras estrictas deban someterse a una verificación KYC más estricta que otros usuarios.

Las diversas aplicaciones de KYC en intercambios de cifrado y plataformas financieras subrayan su papel en el cumplimiento de los estándares regulatorios globales, la mejora de las medidas de seguridad y la adaptación de las experiencias de los clientes en las finanzas digitales.

¿Cuáles son las ventajas del KYC no obligatorio?

El KYC obligatorio ayuda a identificar y mitigar los riesgos asociados con actividades financieras ilegales al verificar a todos los usuarios que se registran en la plataforma. Previene posibles sanciones al garantizar que las plataformas cumplan con los estándares internacionales ALD.

A pesar de sus aspectos positivos, el KYC obligatorio plantea preocupaciones sobre la privacidad de los usuarios, ya que les exige que revelen información own. El proceso KYC puede resultar costoso de implementar y mantener para las plataformas. El KYC obligatorio puede crear fricciones en el proceso de incorporación de clientes, lo que podría llevar a un proceso de registro más largo y disuadir a los clientes potenciales.

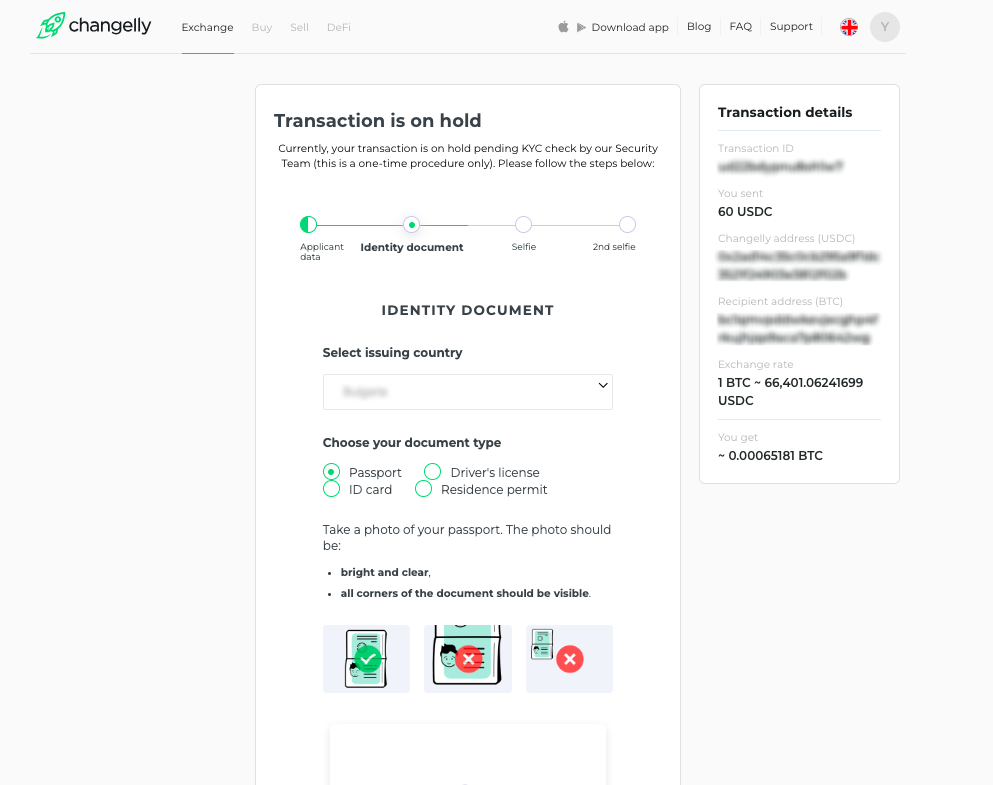

En Changelly, se requiere KYC si la transacción está en espera. Fuente: Changelly

Por el contrario, el KYC no obligatorio atrae a quienes valoran la privacidad y desean realizar transacciones financieras sin revelar datos personales.

En el modelo KYC no obligatorio, el coste se reduce porque las plataformas no aplican procesos de verificación exhaustivos, lo que permite a los usuarios pagar menos comisiones. Los procesos de incorporación simplificados atraen a personas que buscan un acceso rápido a los servicios sin tener que pasar por el proceso KYC.

Por ejemplo, en un ecosistema CeDeFi, Changelly utiliza un sistema automático de prevención de riesgos y solo requiere verificación si una transacción activa el sistema de puntuación de riesgos. Esto puede suceder porque el sistema detecta patrones sospechosos, como conexiones con actividades ilícitas.

Si el sistema de puntuación de riesgo marcó la transacción del usuario como “requiere KYC”, se pone en espera. La plataforma revisa los datos personales y de pago del usuario para confirmar la seguridad de la transacción antes de continuar. Changelly se esfuerza por hacer que el proceso KYC sea straightforward y accesible trabajando activamente con agencias y reguladores para hacer que el espacio criptográfico sea más transparente para todos los participantes del mercado.

Los procedimientos KYC, que sólo son necesarios en determinadas circunstancias, facilitan el registro de los usuarios sin comprometer la seguridad.

¿Cómo apoya el KYC no obligatorio la adopción de criptomonedas?

Los procedimientos KYC basados en umbrales o no obligatorios ofrecen un enfoque estratégico para equilibrar la adopción worldwide de criptomonedas con las demandas de cumplimiento normativo. Las plataformas que no requieren KYC para transacciones pequeñas o funciones básicas de cuenta pueden reducir las barreras de entrada para nuevos usuarios.

Este enfoque es particularmente beneficioso en áreas con acceso limitado a los servicios bancarios convencionales, ya que permite a los usuarios que valoran el anonimato participar en la criptoeconomía mientras cumplen con las regulaciones locales.

Al implementar cuidadosamente prácticas KYC obligatorias y no obligatorias, las plataformas pueden proteger a los usuarios de riesgos financieros y al mismo tiempo promover un acceso y una adopción más amplios de servicios financieros digitales. Changelly ayudó anteriormente a Europol a rastrear a los delincuentes detrás del hack de WannaCry y ayudó a localizar y devolver fondos por un complete de 585.000 dólares a los clientes afectados por el hack de Bithumb.

De cara al futuro, la integración de los procesos KYC dentro del ecosistema criptográfico está preparada para desempeñar un papel basic en la configuración de un panorama financiero electronic más seguro, transparente e inclusivo. Las plataformas que aprovechan las tecnologías avanzadas y adoptan prácticas KYC flexibles impulsarán la adopción world wide de las criptomonedas a nuevas alturas.

Descargo de responsabilidad. Noticias Blockchain no respalda ningún contenido o producto de esta página. Si bien nuestro objetivo es brindarle toda la información importante que podemos obtener en este artículo patrocinado, los lectores deben hacer su propia investigación antes de tomar cualquier acción relacionada con la empresa y asumir la full responsabilidad de sus decisiones, y este artículo tampoco puede considerarse como un consejo de inversión. .