Eva-Katalin/E+ vía Getty Images

Grayscale Litecoin Rely on (OTCQX:LTCN) es un fondo cerrado ofrecido por Grayscale, conocido por Bitcoin Rely on, que recientemente se convirtió en un ETF, que permite a los inversores obtener exposición a Litecoin, una criptomoneda common. En lugar de comprar Litecoin directamente, los inversores puede comprar acciones del fideicomiso que posee Litecoin. El valor de estas acciones pretende reflejar el precio de Litecoin (spoiler eso no siempre se logra).

Los fondos cerrados o CEF son un tipo de fondo de inversión. A diferencia de los fondos abiertos (como fondos mutuos o ETF), que pueden emitir una cantidad ilimitada de acciones, los CEF emiten una cantidad fija de acciones. Estas acciones se negocian en el mercado abierto, como las acciones. A diferencia de los ETF, su precio de mercado suele ser materialmente diferente del valor liquidativo o NAV de las tenencias del fondo.

Actualmente, Litecoin Trust posee $5,91 en Litecoin por acción (~$100 millones+ en total). Se vende a 12,65 dólares por acción. Grayscale calcula estas cifras al closing del día. Pero los criptomercados están abiertos las 24 horas del día, los 7 días de la semana. Antes de tomar cualquier posición, compruebe siempre cuántas criptomonedas/acciones posee el fondo y vuelva a calcular las tenencias por acción. El fondo posee ,08624787 Litecoin por acción.

Lo interesante aquí es que The Grayscale Litecoin Trust cotiza al 214% del valor subyacente. Si simplemente se negociara al valor del subyacente, eso significaría que bajaría un 53%. Los fondos cerrados tienden a negociarse con descuentos sobre el valor liquidativo. Tiene sentido porque a menudo hay liquidez limitada y las tarifas pueden ser altas (2,5% por año aquí). Durante el aumento de las criptomonedas en anticipación del ETF de criptomonedas (sobre el cual escribí aquí), los fondos de altcoins se han agotado.

Otros fondos en escala de grises como MANA, FILG o GSOL cotizan entre 4 y 11 veces el valor de las cosas que tienen. Parece dinero fácil venderlos en corto y vender la criptomoneda subyacente en largo. Esto es aún más cierto si el subyacente ofrece algún tipo de rendimiento de apuesta (como lo hace Ethereum). Este tipo de brechas de valor relativo son poco comunes. Al menos, nunca había visto dislocaciones del CEF como ésta fuera de este espacio.

La razón por la que estos fondos se dislocan de esta manera es porque los operadores con sede en EE. UU. no tienen otras opciones. Si quieren exposición a altcoins como Chainlink o MANA, deben obtenerla a través de Grayscale. Existen restricciones regulatorias o institucionales que limitan las inversiones a los mercados de Tradfi.

Hay varios desafíos o riesgos. El costo de endeudamiento de algunos de estos fondos es muy alto. He incluido los últimos costos de préstamo de IBKR en la tabla anterior. Actualmente, el costo de endeudamiento para Litecoin Have confidence in es de alrededor del 60%, y eso después de una fuerte caída desde más del 100% hasta hace poco.

Mantener los activos de criptomonedas en el lado largo también puede ser un desafío. Una solución es comprar ETN que coticen en Europa. Otra solución es mantener las criptomonedas a través de un custodio o en autocustodia, lo que significa involucrarse más.

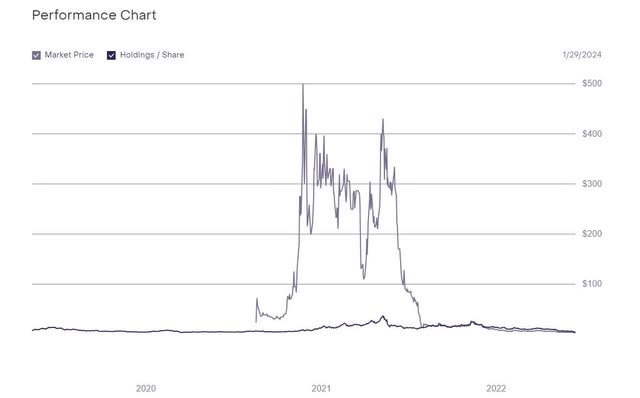

El riesgo más importante es que el multiplicador o prima que tiene el fondo pueda aumentar. Cuando hay una dislocación masiva en los precios de un activo en diferentes mercados, generalmente hay pocas razones por las que no pueda sufrir una dislocación mayor. El multiplicador máximo del precio de mercado sobre las tenencias por acción observado en los datos de todos estos fondos en escala de grises es aproximadamente 59,74. El 24 de noviembre de 2020, el fondo Litecoin tenía un precio de mercado por acción de $500,00 y las tenencias por acción eran de solo $8,37.

El creciente multiplicador es un riesgo clave. Aquí hay un gráfico que muestra las dislocaciones históricas. Tenga en cuenta que el fondo cotizaba con un descuento respecto de sus activos hasta hace poco.

Precio de Grayscale Litecoin Have confidence in frente a NAV (escala de grises)

El único enfoque para hacer frente a este riesgo, que yo sepa, es tener posiciones pequeñas, prestar atención y gestionar el riesgo activamente si es necesario. Dicho esto, la prima bajó desde los altos niveles recientes. Analicé los datos de todos los fondos en escala de grises y, en promedio, los fondos tardaron 54 días en pasar de cotizar con prima a sin prima.

Me sorprendería que Litecoin comenzara a cotizar con una prima related a la que logró en 2020. Las formas alternativas de ganar exposición ahora son más accesibles. Hay ETF europeos y más instituciones tienen la infraestructura para poseerlos.

Miré los datos de TODOS los fondos de altcoins en escala de grises y la cantidad de días que tardó en desaparecer la prima, segmentados por año, son los siguientes:

-

2020: 74,8 días

-

2021: 17,32 días

-

2022: 9,59 días

-

2023: 15,52 días

El tiempo para que los fondos cerrados renunciaran a las primas se fue acortando con el tiempo. Esto se revirtió hasta cierto punto en 2023. En promedio, la prima de estos fondos se fue resolviendo más rápidamente a lo largo de los años, con una ligera inversión de tendencia en el año más reciente.

Los catalizadores para que los multiplicadores disminuyan podrían ser 1) la introducción de alternativas de fácil acceso en los mercados de Tradfi o 2) una infraestructura de comercio de criptomonedas que pueda insertarse fácilmente en un entorno comercial totalmente appropriate 3) mercados bajistas de criptomonedas donde los multiplicadores podrían volver a ser descuentos o 4) A veces, las criptomonedas tienen nuevos suministros que ingresan al mercado a través de diversos mecanismos (a menudo para financiar a los desarrolladores que trabajan en estas cosas) y esto puede tener un gran efecto en el precio. 5) Me sorprendería que la SEC permita los ETF de altcoins en el futuro previsible y me resulta difícil imaginar que Grayscale convierta estas fuentes de ingresos en ETF, pero convertirlas en ETF borraría instantáneamente la prima. No creo que este sea un catalizador realista, pero es el mejor.

Las caídas de precios relativamente grandes pueden desencadenar muchas ventas cuantitativas (impulso, tendencia, and many others.) y esto puede reforzar los movimientos iniciales.

Los multiplicadores pueden convertirse en descuentos en un mercado bajista o cuando hay alternativas fácilmente accesibles disponibles en los mercados de Tradfi. Es posible que CME (CME) lance futuros además de los futuros de relación Bitcoin, Ether y Bitcoin Ether. Soy escéptico de que veamos Ether spot o la mayoría de las otras criptomonedas empaquetadas en un ETF en el corto plazo.

Otra forma en que desaparecieron los multiplicadores es porque Grayscale solía ejecutar un programa de colocación privado. Se trataba de un program en el que Grayscale permitía a los inversores acreditados invertir a un precio igual al valor de las participaciones en lugar del precio de mercado. Con la condición, las acciones tendrían que conservarse durante seis meses. Como inversor acreditado, puede vender GBTC en corto y enviar una asignación. Mantenga tanto una asignación bloqueada de GBTC como una posición corta de tamaño related de GBTC durante seis meses y obtenga una ganancia de bajo riesgo.

Grayscale ya no ejecuta ese programa. Eso significa que una de las formas en que históricamente se podían eliminar estas primas ha desaparecido.

Una cobertura excesiva puede ayudar. Los multiplicadores tienden a aumentar en los mercados alcistas y a disminuir en los mercados bajistas. Si el multiplicador aumenta, es más probable que los activos subyacentes tengan una tendencia alcista. Al comprar más criptomonedas subyacentes, a través de ETN o directamente, que están en manos de los fondos de Grayscale en corto, podría mitigar parte de la expansión del multiplicador.

Prefiero dimensionar mis posiciones en una operación de arbitraje larga/corta como si estuviera en corto en el VIX (tal vez un poco más agresivo). Para ir en largo, es posible comprar criptomonedas en un intercambio. También hay muchos ETN europeos que pueden estar disponibles para algunos inversores. He usado VanEck, 21Shares y Coinshares. En Europa, están utilizando ETN en lugar de ETF porque a los fondos UCITS no se les permite tener un solo activo. Otros son And many others Team Hashdex, International X y WisdomTree.

Recientemente, las primas han estado bajando, mientras que Litecoin se ha negociado principalmente entre $50 y $100 durante el año pasado. La tasa de endeudamiento es muy alta ($60%+), aunque también está disminuyendo. Esa es exactamente la razón por la que no estoy vendiendo en corto el Litecoin Have faith in. Parece poco probable que se produzca una nueva explosión de primas históricamente elevadas. Es uno de los desafíos clave aquí. Pero para pagar más del 60 % anualizado, quiero estar más seguro de que las cosas están progresando en la dirección correcta. Si tuviera esto, comprobaría si hay formas más eficientes, pero seguras, de exponerse a Litecoin. Si la tasa de endeudamiento mejora aún más hasta el 50% o menos, me veo poniendo en corto este fideicomiso y compensando la exposición con los ETN europeos.

Nota del editor: este artículo analiza uno o más valores que no se negocian en una bolsa importante de EE. UU. Tenga en cuenta los riesgos asociados con estas acciones.