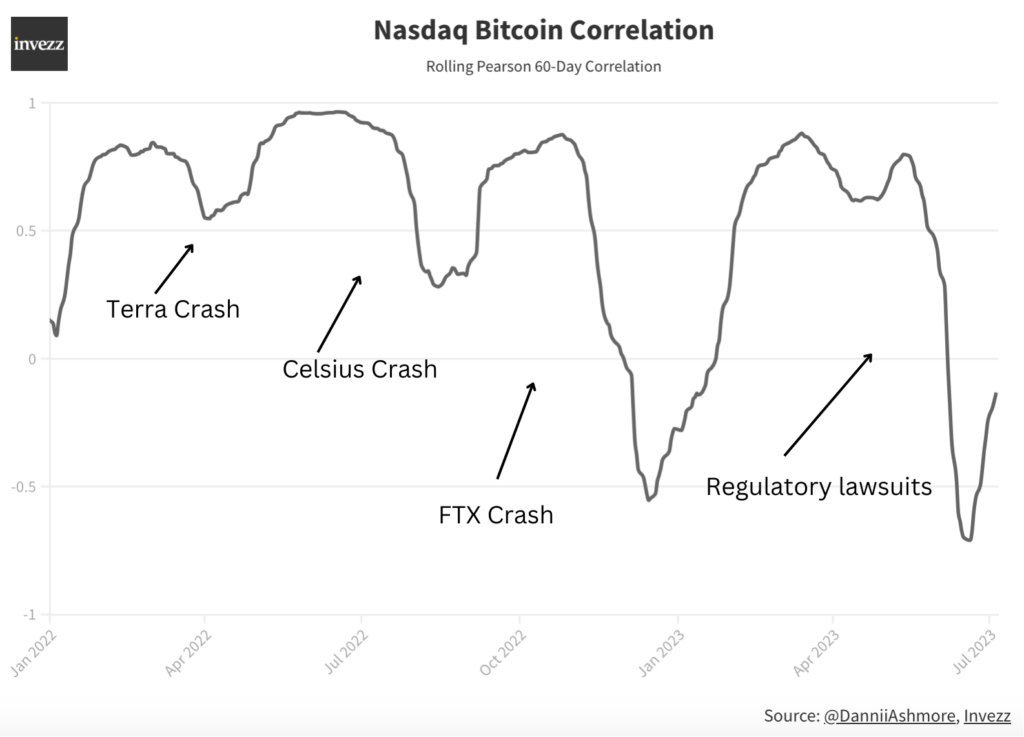

Es imposible analizar Bitcoin sin echar un vistazo al panorama macro y evaluar lo que está sucediendo con otras clases de activos. Ninguno más que las acciones, con las que la correlación de Bitcoin ha sido alta durante los últimos dieciocho meses, salvo algunos episodios aislados.

De hecho, sacando a la luz los escándalos criptoespecíficos que fueron la espiral de la muerte de Terra, la bancarrota de Celsius y la caída de FTX, así como los problemas regulatorios encabezados por las demandas de Binance y Coinbase a principios de junio, la correlación de Bitcoin con las acciones ha sido persistentemente alta durante los últimos dieciocho meses (hemos mostrado esto utilizando el indicador Pearson de 60 días a continuación).

Y la buena noticia es que las acciones han sido amables. El índice Nasdaq subió un 32 % en la primera mitad del año ese es el mejor desempeño a la mitad de cualquier año desde 1983. Esto, a su vez, ha contribuido al resurgimiento de Bitcoin.

Entonces, ¿va todo bien en el mundo ahora que el mercado de valores está mostrando una fuerza imparable? Bueno en realidad no. El desempeño aparentemente increíble del mercado de valores en realidad ha sido un poco engañoso.

Centremos nuestro análisis del mercado de valores en el punto de referencia habitual, el S&P 500. Si bien el S&P 500 actualmente ha subido un sólido 16% en el año, la mayor parte de ese desempeño se deriva de las siete compañías más grandes. Recuerde, el S&P 500 es un índice ponderado por capitalización de mercado, lo que significa que cuanto mayor sea la valoración de una empresa, mayor será el peso que comprende en el índice. Esto significa que el impulso está inherentemente integrado en el índice, como una especie de sesgo de supervivencia.

Como he presentado en el gráfico a continuación, las siete principales empresas son responsables de una gigantesca participación del 28 % en el índice, mientras que las otras 493 empresas suman el 72 % restante.

Estas siete empresas principales, que son todas grandes acciones tecnológicas, han subido entre un 37 % y un 196 % en lo que va del año. El auge que hace agua la boca ha sido impulsado en parte por la revolución de la IA (especialmente en el caso del fabricante de chips Nvidia). Sacando estas siete acciones, el resto del S&P 500 ha cotizado plano.

Entonces, ¿qué tiene que ver todo esto con Bitcoin? Si bien ha habido indicios de una correlación más suave en los últimos tiempos, Bitcoin todavía se cotiza como un activo de riesgo. La cola del perro, por así decirlo, y ese perro ha sido el mercado de valores, que a su vez ha sido sacudido por las acciones de la Reserva Federal.

Sin embargo, mientras que el sentimiento dentro de las criptomonedas cambia y se vuelve más positivo, la concentración del rendimiento del mercado de valores es motivo de preocupación. Por definición, un vehículo de inversión concentrado es aquel que conlleva un mayor riesgo. Y con el S&P 500 tan concentrado como se describió anteriormente (el índice no ha estado tan concentrado desde la década de 1970), este riesgo es alto.

¿Qué pasa si un episodio aislado causa problemas en la cadena de suministro de Apple, que vale más que las 100 principales empresas del Reino Unido juntas? ¿Qué pasa si algo frena el bombo de la IA? El riesgo de este último punto se destacó el martes con el anuncio de China de que se frenarían las exportaciones de dos metales clave en la fabricación de semiconductores y vehículos eléctricos.

El Ministerio de Comercio de China dijo que la medida period para proteger la seguridad nacional, y muchos especularon que la decisión se produjo como respuesta a los crecientes esfuerzos de Washington para inhibir los avances tecnológicos de China. De cualquier manera, el movimiento fue recibido de inmediato con la preocupación de que surgirían problemas en la cadena de suministro y, para los fines de este artículo, es un ejemplo very simple de cuán practical podría ser el mercado cuando gran parte del rendimiento se deriva de un puñado de grandes empresas tecnológicas. nombres

A juzgar por el historial de precios anterior, Bitcoin tendrá problemas si el mercado de valores lo hace y, como hemos visto anteriormente, el mercado de valores actualmente se apoya en gran medida en «los siete magníficos».

Bitcoin y política monetaria estricta

Copiar enlace a la sección

La gran ironía de la bonanza impulsada por la tecnología es que este nuevo paradigma de tasas de interés altas estaba destinado a perjudicar más a las acciones tecnológicas. Atrás quedaron los días de ensalada de los modelos DCF que calculaban las valoraciones de los flujos de efectivo descontados al % de interés, sin preocuparse por la rentabilidad. Los inversores necesitan rendimientos, con bonos del Tesoro pagando más del 5%, y esto significó la ruina para las acciones tecnológicas con valoraciones espumosas. O eso decían.

Pero, de nuevo, esta narrativa no se puede descartar debido a un puñado de buenos artistas. Vale la pena repetirlo una y otra vez, pero la política monetaria opera con un retraso y no se puede subir de cero a más del 5% sin que la fuga de liquidez trigger al menos algo de dolor.

Bitcoin se encuentra muy lejos en la curva de riesgo, y eso significa que es muy practical a las condiciones cambiantes. No es difícil imaginar escenarios en los que el mercado de valores tambaleante se detenga para tomar aliento, y con Bitcoin que ya subió un 88% este año a pesar de una serie de problemas regulatorios, eso podría ser preocupante para los inversores.

Habiendo dicho eso, los analistas han estado llamando a una recesión por lo que parece una eternidad. Sin embargo, el mercado laboral sigue siendo extremadamente ajustado y, si bien los datos económicos subyacentes no han sido excelentes, tampoco han sido malos. Pero las banderas rojas, no obstante, son evidentes. No mire más allá de la infame curva de rendimiento 10Y-2Y, que actualmente se encuentra en su nivel de inversión más profundo desde 1981.

Pero aquí nos estamos desviando hacia el pronóstico macro, que es un juego difícil de jugar. Mi punto principal es que la incertidumbre está actualmente por las nubes: los efectos de la política monetaria más estricta están lejos de terminar, hay una guerra en Europa, China y las crecientes tensiones comerciales de EE. UU., por nombrar algunos. Y con el mercado de valores tan concentrado, el riesgo vuelve a aumentar.

Por supuesto, eso es sin siquiera mencionar los riesgos criptoespecíficos, de los cuales hay muchos. Ninguno más que la regulación, ya que la represión regulatoria de los EE. UU. no muestra signos de disminuir a corto plazo, incluso si lo peor (con suerte) ya pasó, mientras que el furor de las solicitudes de ETF al contado ha eliminado parte de la negatividad.

Pero a medida que el sentimiento continúa aumentando dentro de las criptomonedas, tenga cuidado con el espejismo del mercado de valores y, por extensión, con los zancos inestables sobre los que se sustenta gran parte de este repunte.

Anuncio

Comience fácilmente con las criptomonedas siguiendo las señales y los gráficos de criptomonedas de la comerciante profesional Lisa N Edwards. Regístrese hoy para operaciones fáciles de seguir por toneladas de altcoins en GSIC.